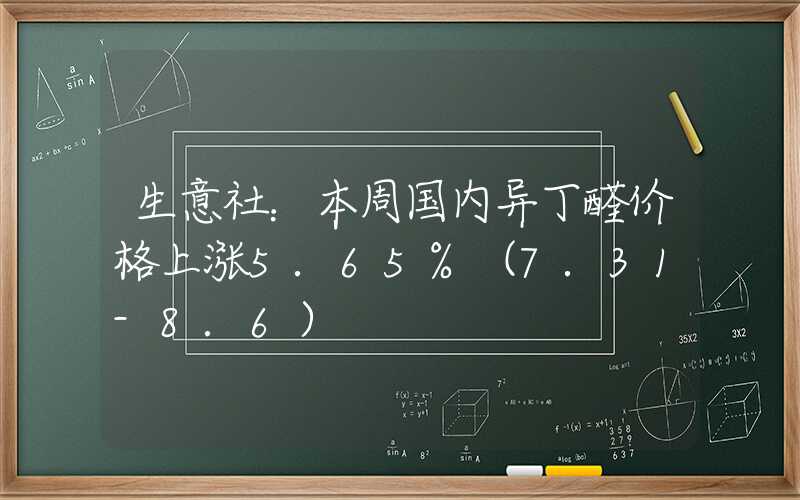

7月12日,美国劳工统计局(BLS)报告称,整体通胀率同比已降至3.0%,2022年6月则为9.1%。但是,核心通胀率同比仍处于4.8%的较高水平,但与去年6月的5.9%相比有所好转。美国劳工统计局未强调的是,如果调和核心消费物价指数一系列“试验性”数据,核心通胀率实际上要低得多。(图1)。

图1:不含业主等价租金的调和核心CPI同比已降至2.3%

美国CPI的各种指标

调和核心消费物价指数剔除了被称为业主等价租金(OER)的估算业主所付租金,显示核心通胀率同比仅增长2.3%,不到官方水平的一半。调和核心CPI以欧盟的通胀指标为依据,这些指标包含租赁房产产生的实际租金,但不假设业主会租赁自己的房产。简言之,OER计算的是业主根据附近租赁房产假设(但实际未发生)向自己支付的估算租金。OER存在三个问题:

OER是虚构的。不会有人向自己支付租金。

OER在核心CPI中占比极大,会使整个数值扭曲失真。实际租金(指真正租赁他人房产而支付的款项)在核心CPI中占比约9%。OER额外占比24%。

OER属于滞后的住房市场和整体通胀衡量指标。

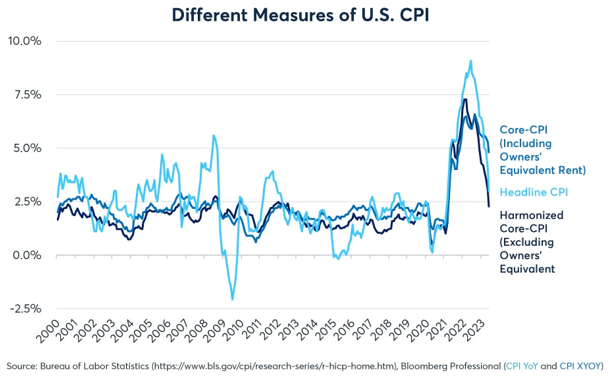

官方核心CPI仍处于同比4.8%,很大程度上是因为OER同比涨幅达到7.8%。但OER是住房成本的滞后指标。过去40年,OER的同比变化倾向于跟随实际购房成本,并且平均滞后约21个月(图2和3)。

图2:业主等价租金是实际住房成本的滞后指标

业主等价租金(OER)与标普CORELOGIC CASE SCHILLER 20城房价指数

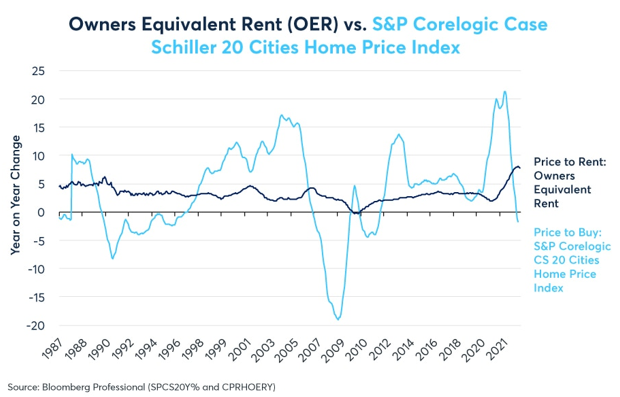

美国调和核心CPI和联邦基金利率

新房购置成本增速于2022年4月见顶。当时的OER仅同比上涨4.8%。当时调和核心CPI比官方核心CPI高出约0.5%。

截至2023年4月,房价已下跌1.7%,而OER却涨了8.1%。目前,调和核心CPI比官方核心CPI低2.5%。

两种指标的差异不仅仅是一场学术争论,它会在现实生活中产生影响。美联储于7月26日继续加息,其加息的依据正是受到OER影响,即假设核心通胀率居高不下,而实际上有越来越多的证据表明通胀大潮已经退去。如果剔除业主向自己支付租金的概念,美联储可能正面临过度收紧货币政策的风险。如果美联储于7月26日加息至5.375%,政策利率将比调和核心CPI指标高出3%以上,成为全球金融危机前夕以来最高的实际利率。

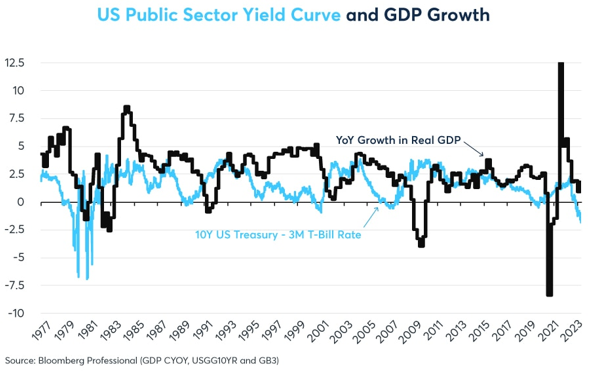

债券交易者明显抱有担忧。3个月期/10年期美债收益率曲线处于上世纪80年代初以来倒挂最严重的状态(图4),而且在过去20年当中,该收益率曲线都能很好地体现滞后一到两年的未来经济增长。

图4:债券投资者表现出担忧:美债收益率曲线处于1981年以来倒挂最严重的状态

美国公共部门收益率曲线和GDP增长率

或许有人会好奇,考虑到美联储的货币政策紧缩程度,为什么经济还未发生衰退。部分原因在于大多数债务都采用固定利率,而且并非所有债务都会同时到期。例如,美联储数据显示商业和工业贷款的平均加权期限为749天,也就是大约两年。汽车贷款的平均期限范围为66个月,相当于5.5年。大多数美国按揭贷款的期限为15至30年,其中92%采用固定利率。联邦债务的平均期限约为七年。尽管如此,随着企业和其他种类的贷款到期并且必须以高得多的利率进行再融资,违约的风险将逐渐增加。

过去40年当中,美联储的紧缩周期在大多数时候都引发经济衰退(图5)。当前紧缩周期格外惊人的一点在于其幅度:美联储自1981年以来的最快加息周期。1981年的紧缩周期导致严重的经济下行,导致失业率飙升至10.8%,达到大萧条以来的最严重水平。

图5:大多数美联储紧缩周期都导致衰退,而本轮紧缩周期让其他几次相形见绌

货币政策紧缩周期和随后的经济衰退:

联邦基金利率到顶时间

紧缩量(基点)

经济衰退开始时间

滞后时间(月数)

2023年5月

500

2018年12月

225

2020年2月

14

2006年6月

425

2007年12月

17

2000年5月

175

2001年3月

10

1995年2月

300

软着陆

不适用

1989年2月

388

1990年7月

17

1984年8月

325

软着陆

不适用

资料来源:彭博专业服务(FDTRMID)、NBER商业周期年代测定

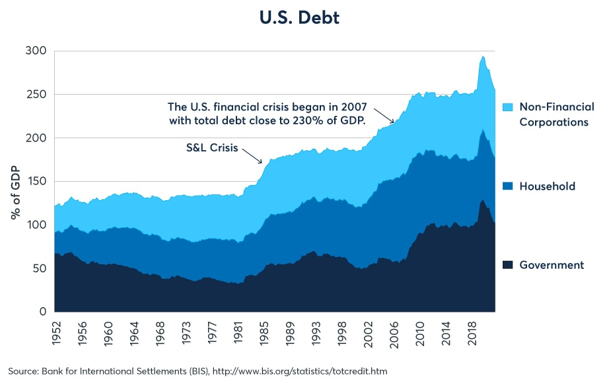

同样令人担忧的是,美联储500多个基点的紧缩政策是在债务水平异常高的情况下实施的。美国经济金融杠杆水平位1981年的两倍,甚至高于2007年(图6)。

图6:美国债务水平高于2007年,并达到上世纪80年代初的两倍

美国债务

简言之,假如美联储以OER为依据去理解核心通胀率的粘性,将会令人感到遗憾。由此产生的后果可能是失业率上升,而同时排除OER指标的通胀率或许已回落到疫情前的水平。此外,房价下跌强烈表明OER可能在2024年的某个时候开始下跌,并且同样有可能引起官方核心CPI指标下降。最后,如果美联储的过度紧缩导致经济下行,并且如果剔除OER的通胀率实际已下降,美联储最终的降息或将大大早于目前的预测。