北京研究院

摘要:

近期天然橡胶抛储竞价完成,收储预期仍存,RU09合约持仓同比高位,底部有所抬升,91价差逐步走扩,多空延续博弈,宏观预期变化对行情单边走势略有影响,盘面维持区间震荡。

当前浅色相对估值偏高,全乳交割利润环比回升同比偏高,越南3L胶提前季节性累库,预计后续浅色供应压力增加。深色胶估值偏中性,东南亚加工利润有所修复,若海外买盘持续弱势,长期来看国内仍将面临高产季的压力,且影响去库节奏。下游订单维持外强内弱,目前半钢胎开工高位运行,全钢胎相对弱于半钢,主要是缺乏内销支撑,替换市场在高温天气下需求稍有带动。半钢胎高产稳态预计能够继续维持,全钢胎内销则需看到基建、房地产、物流等真正提振需求。

宏观扰动下市场情绪转变较快,沪胶整体供需格局变化不大,天气、政策影响暂时告一段落,产业外资金的关注度再次降低。后续预计供应季节性上量,需求端则要关注国内“金九银十”预期与海外订单情况,政策端的“轮储”或将成为长期变量。当前行情仍处于上下空间均有限的僵持局面,暂区间偏弱震荡看待。

风险点:

补库周期提前;厄尔尼诺天气影响产出;轮储政策超预期。

正文:

一、浅色相对估值偏高,盘面延续博弈

近期抛储竞价完成,收储预期仍存,RU持仓量同比高位,底部有所抬升,91价差逐步走扩,多空延续博弈,宏观预期变化对行情单边走势略有影响,盘面维持区间震荡。当前浅色相对估值偏高,国内产区新胶逐步上量且替代指标入境,原料价格下跌,全乳交割利润环比回升同比偏高,越南3L胶提前季节性累库,预计后续浅色供应压力增加。

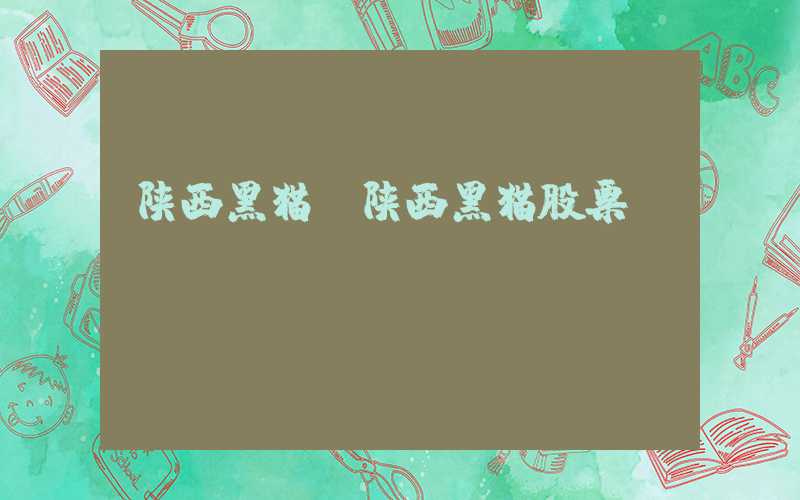

图1:全乳交割利润;9-1价差;非标基差;

数据来源:Wind、Mysteel、永安期货研究院

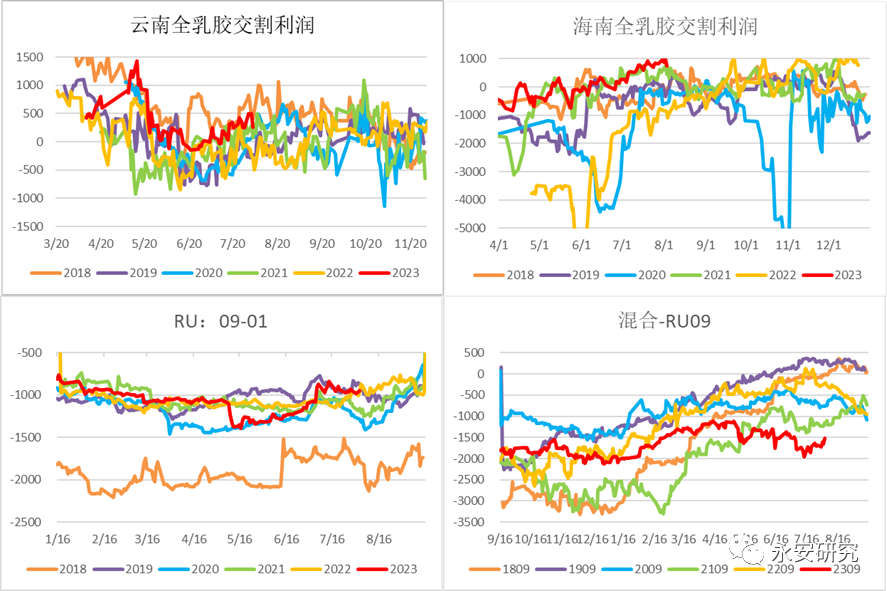

数据来源:Wind、Mysteel、永安期货研究院深浅库存差有所降低,深浅价差仍维持高位,全乳有交割利润、存在收储预期,泰混加工利润略亏损、高库存压制。两者价差暂无较强的回归驱动的情况下,可能仍会僵持。

图2:深浅价差与库存差

数据来源:Wind、Mysteel、永安期货研究院

数据来源:Wind、Mysteel、永安期货研究院二、供应放量原料小幅下跌,加工利润环比修复

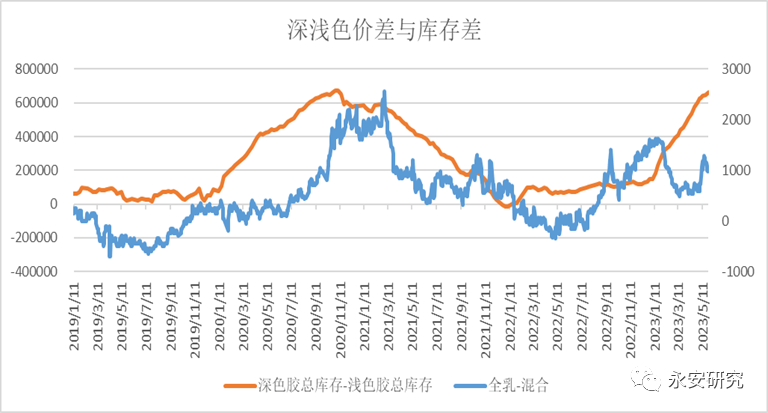

国内海南产区全面开割,新鲜胶水产出稳定增量,胶水价差平水,收购价格呈小幅下滑趋势;云南产区原料释放逐渐增量,替代指标胶陆续流入,前期因开割推迟导致国内原料供应不足问题已得到解决,浓乳厂胶水分流有限,胶水价格重心下移,国内全乳胶均对盘面有交割利润,因此新胶存在部分增产预期。

图3:云南胶水;海南胶水

数据来源:Wind、Mysteel、永安期货研究院

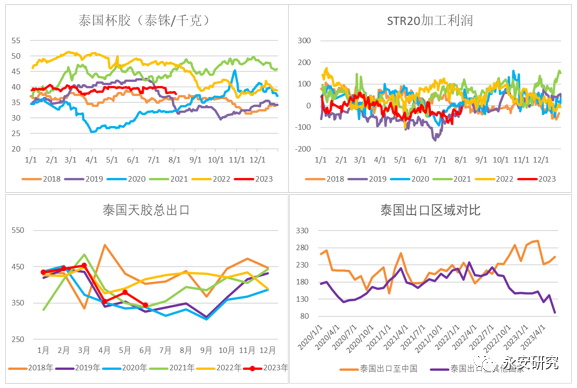

数据来源:Wind、Mysteel、永安期货研究院泰国开割初期高温天气叠加偏干旱,导致原料释放受限。当前整体生产逐步恢复正常,雨季降雨天气存在小幅扰动,原料总体上量情况仍不及去年同期,原料价格仍随着上量环比走低。国内外买盘低位,即便原料价格下跌,工厂的加工利润修复有限。前期上游亏损导致生产积极性不高,对应出口总量可见环比下滑,国内中游显性库存出现了去库趋势,然而海外买盘持续偏弱,工厂远期抛售态度转向积极,因此长期来看仍将面临高产季的压力。

图4:泰国原料价格;泰混加工利润;泰国天胶出口

数据来源:Wind、Mysteel、永安期货研究院

数据来源:Wind、Mysteel、永安期货研究院三、出口订单充足,内需相对偏弱

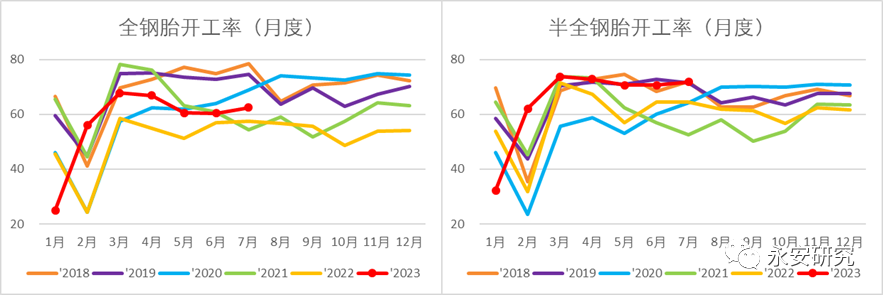

下游情况变化不大,仍是外强内弱态势。目前半钢胎企业外贸订单量充足,原材料价格偏低,行业利润可观,排产积极性较高,整体开工维持高位运行状态。全钢胎企业整体开工运行平稳,表现相对弱于半钢,主要是缺乏内销支撑,部分企业由于库存增量而存适度降负。终端来看,内销市场出货压力较大,外贸出货尚可,整体库存延续缓慢增长态势。为刺激下游补货,给予市场不同程度促销政策指引,其中替换市场在高温天气下需求稍有带动,低端货源走货仍占主导。

图5:轮胎开工率

数据来源:Wind、Mysteel、永安期货研究院

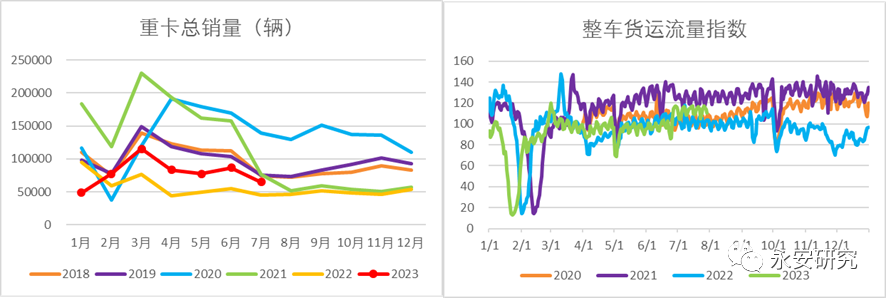

数据来源:Wind、Mysteel、永安期货研究院根据初步数据,2023年7月我国重卡市场大约销售6.5万辆左右,同比仍在低位,但环比来看这是今年继2月以来的第六个月同比增长。终端销量基本低位持稳,暂时没有出现环比继续明显下降的势头,亦未见明显起色。

预计后续半钢胎高产稳态预计能够继续维持,全钢胎替换在高温略有起色但其持续性需要看到基建、房地产、物流等真正提振需求。

图6:重卡销量;货运物流指数

数据来源:Wind、G7永安期货研究院

数据来源:Wind、G7永安期货研究院总结

宏观扰动下市场情绪转变较快,沪胶整体供需格局变化不大,天气、政策影响暂时告一段落,产业外资金的关注度再次降低。后续预计供应季节性上量,需求端则要关注国内“金九银十”预期与海外订单情况,政策端的“轮储”或将成为长期变量。当前行情仍处于上下空间均有限的僵持局面,暂区间偏弱震荡看待。

风险点:

补库周期提前到来,使得需求迅速恢复;厄尔尼诺天气影响主产区的季节性上量节奏;轮储政策超预期。

以上内容所依据的信息均来源于交易所、媒体及资讯公司等发布的公开资料或通过合法授权渠道向发布人取得的资讯,我们力求分析及建议内容的客观、公正,研究方法专业审慎,分析结论合理,但我司对信息来源的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们提供的全部分析及建议内容仅供参考,不构成对您的任何投资建议及入市依据,您应当自主做出期货交易决策,独立承担期货交易后果,凡据此入市者,我司不承担任何责任。我司在为您提供服务时已最大程度避免与您产生利益冲突。未经我司授权,不得随意转载、复制、传播本网站中所有研究分析报告、行情分析视频等全部或部分材料、内容。对可能因互联网软硬件设备故障或失灵、或因不可抗力造成的全部或部分信息中断、延迟、遗漏、误导或造成资料传输或储存上的错误、或遭第三人侵入系统篡改或伪造变造资料等,我司均不承担任何责任。