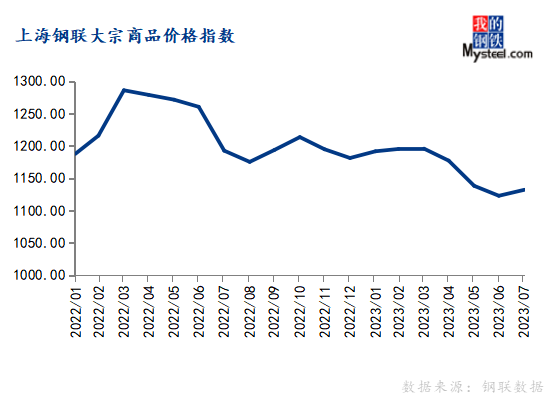

2023年7月份,上海钢联中国大宗商品价格指数(MyBCIC)终值为1132.08,同比下跌5.07%,降幅较上月收窄;环比上涨0.82%,结束连续四个月下跌态势。

宏观分析:国际方面,7月份,美国Markit制造业PMI终值49,较上月提高3.7;美国ISM制造业PMI终值为46.4,较上月提高0.4。欧元区7月制造业PMI终值为42.7,较上月回落0.7。当月,美联储、欧洲央行相继加息25个基点。综合来看,欧美等发达经济体制造业持续萎缩,通胀水平回落,但劳动力市场依然较强。9月欧美可能加息,也可能暂停加息,但不会降息,还需要看通胀数据。

国内方面,7月份,中国制造业PMI为49.3%,环比上升0.3个百分点,需求边际改善,原材料库存降幅收窄。7月份,建筑业商务活动指数和新订单指数环比继续下滑,主要因淡季叠加房地产市场下行。中共中央政治局7月24日召开会议,定调下半年经济工作,传递多个积极信号。相关部门将陆续推动扩内需政策落实落细,市场信心正在逐步恢复,“强预期”转变为“强现实”可能还需要一定时间。

细分行业情况:

环比来看,7月份钢铁、能源、有色金属、基础化工、橡胶塑料、纺织、农产品等7个行业价格指数上涨,建材、造纸等2个行业价格指数下跌。

同比来看,7月份钢铁、能源、基础化工、橡胶塑料、建材、造纸、纺织、农产品等8个行业价格指数下跌,有色金属价格指数上涨。

7月份钢铁价格指数为939.60,环比上涨0.98%,同比下跌6.42%。

7月钢材市场特点:宏观政策利好不断释放,但钢铁弱需求持续存在,导致市场情绪反复,月内价格呈现震荡偏强,热卷强于螺纹。原料价格以涨为主,整体成本涨幅大于钢价,导致利润收缩。

8月钢铁市场,基本面的压力由升转降,宏观底、政策底、盈利底和情绪底得到确认,政策预期照进现实,钢价应该还有震荡反弹的空间(政策修复性反弹)。不过,现货端依旧缺乏需求弹性,预计8月份钢市仍将以震荡格局展开,下半月将明显强于上半月。

7月份能源价格指数为1393.74,环比上涨1.90%,同比下跌8.49%。

7 月山东独立炼厂月均汽油价格先跌后涨,柴油价格则呈现持续上涨的趋势,国六 92#汽油月均价格为8506/吨,环比上涨1.14%;国六 0#柴油月均价格为7139元/吨,环比上涨2.96%,汽柴均价均上涨。月初汽油原料征收消费税消息刺激汽油价格急剧上涨,后逐渐理性回调,其后随着原油和柴油以及原料上涨刺激下再度上涨;柴油7月持续上涨,主要因为原油上涨和贸易商的提前囤货,以及7月出口配额环比大增等消息面的刺激,柴油上涨行情贯穿整个7月。

7月,动力煤市场呈先强后弱。随着全国高温天气持续,全社会用电需求保持强势,煤炭旺季特征明显,电煤需求和市场煤价持续向好,但由于下旬极端天气及电厂高位库存等影响,采购需求难以得到进一步释放,市场煤价上涨支撑不足。展望8月,主产地煤炭供应保持稳定供应,全国高温天气或将逐步缩减,电厂日耗将小幅减少,加之台风带来的强降水影响,水电或有起色,带动下游采购需求缩减,同时电煤长协供应充裕,非电刚需采购,在供给宽松及电厂高库存态势下,预计煤价将区间震荡偏弱运行。

7月份有色金属价格指数为846.60,环比上涨1.17%,同比上涨9.56%。

7月,六大基本金属价格全部上涨,其中锡价上涨幅度较大。7月美联储如期加息对价格影响小,且国内存在一系列刺激政策利好预期。

国内现货市场上,以全国有色金属现货交易重点城市上海为例,基本金属中,1#电解铜2023年7月末价格69800元/吨,6月末价格67945元/吨;A00电解铝2023年7月末价格18360元/吨,6月末价格18530元/吨;1#铅锭2023年7月末价格15750元/吨,6月末价格15175元/吨;0#锌锭2023年7月末价格20900元/吨,6月末价格20240元/吨;1#锡锭2023年7月末价格233500元/吨,6月末价格217000元/吨;1#电解镍2023年7月末价格176300元/吨,6月末价格169700元/吨。

从宏观上看,7月末整体宏观层面情绪整体偏乐观。当前消费表现相对较弱,加之再生铜产品的替代效应依然存在,因此铜低库存所能反馈的支撑力度并未完全体现。整体来看,宏观面扰动因素较多,需提防可能出现的超预期的情况;近月back结构收窄,但不排除后续仍有扩大的可能。市场强预期对铜价仍有一定支撑力度。

7月份基础化工价格指数为1024.23,环比上涨1.41%,同比下跌14.33%。

在宏观面与基本面的交替影响下,7月甲醇市场震荡上涨。月初,国际装置变动有限,交易逻辑回归基本面,供应存增加预期,但内地企业库存不高,市场走弱幅度有限;月中上旬,港口某下游装置大量外采,加之供应恢复不及预期等利好因素叠加,价格大幅上涨;月下旬,供应增加量远远大于需求增加量,但宏观面利好对市场支撑良好,市场呈区间整理运行。

虽供应压力及累库预期持续,但预计8月市场价格的主要交易逻辑在宏观以及消费旺季预期,因此价格重心或仍有一定反弹。预计江苏太仓地区价格预估在2250-2350元/吨之间,内蒙古北线预估在1950-2100元/吨之间。

7月份橡胶塑料价格指数为718.98,环比上涨1.96%,同比下跌11.43%。

7月中国天然橡胶市场行情涨跌互现,其中全乳胶月均价12120元/吨,环比上涨2.12%;20号泰混、20号泰标月均价分别为10560元/吨和1339 美元/吨,环比下跌0.31%和2.06%。

预计 8 月份天然橡胶呈现先涨后跌走势。月初受宏观氛围影响,天胶市场情绪较为乐观,且临近交割月资金博弈可能性增加,胶价或有小幅抬升空间。月中下旬回归基本面,供应季节性增加需求表现平淡,胶价上方受到压制,然国内外原料价格低位对胶价形成底部支撑。多空博弈下预计8月份天胶仍处于宽幅区间震荡,在宏观及天气等推动下较7月份或有好转。

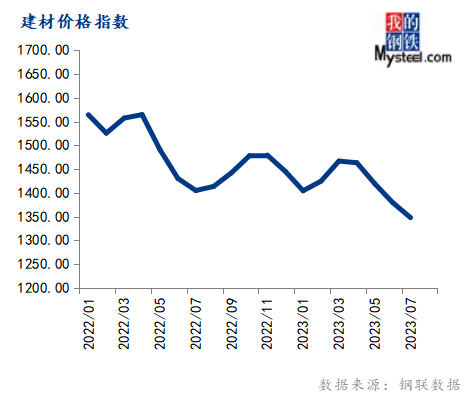

7月份建材价格指数为1347.96,环比下跌2.31%,同比下跌4.06%。

7月全国水泥行情总体呈现供需双弱,价格继续下行的态势,7月高温多雨的淡季来临,项目施工受阻,水泥需求表现疲软,供应方面,多地执行二季度错峰生产,供应减少,但市场仍表现供大于求,市场竞争激烈,价格持续下行,部分地区推涨,但效果有限。

8月中上旬台风、高温等季节性影响因素仍在,需求继续疲软,8月中下旬之后,随着天气好转,需求有望好转。目前水泥价格低位,企业亏损,市场涨价心态较浓,局部区域价格或将逐步开始试探上涨,但长三角、珠三角等输入性市场,市场竞争激烈,价格仍有下行趋势。

7月份造纸价格指数为935.89,环比下跌0.19%,同比下跌2.34%。

7 月中国瓦楞纸及箱板纸价格呈小幅下滑走势。其中,瓦楞纸、箱板纸月均价分别为 2859 元/吨和 3722 元/吨,环比分别下跌2.1%和1.8%。主因下游需求不振,加之进口纸增加导致市场供大于求的现状愈发凸显,故下游包装企业原纸采购意愿较低,仅维持刚需采购为主。月内规模纸企连续 3 次共下调瓦楞纸及箱板纸价格 80-150 元/吨,多数中小纸企跟跌。

8 月份,纸企受中秋节影响,订单量小幅攀升,且近期纸企停机增多,或可缓解市场供需差距。然现下瓦楞纸成本面以及需求面皆无利好支撑,月初仍延弱稳趋势,故中下旬瓦楞纸市场涨价趋势并不明显。综上,隆众预计,8月瓦楞纸市场或以稳中窄幅波动为主。

7月份纺织价格指数为914.88,环比上涨0.41%,同比下跌5.77%。

7月,中国 PTA市场现货均价5854.3元/吨,环比上涨4.30%,同比下跌5.19%。

7月PTA市场价格偏强震荡,加工费进一步收窄。上旬,出行旺季叠加深化减产,原油偏强支撑成本,继而聚酯刚需超预期,TA供应减量持续改善供需,继而多头资金发力,市场价格涨势扩大。下旬,存量装置重启及新投释放支撑成本,但供应增速稀释成本、需求支撑,继而多头减仓拖累市场,价格跌后震荡整理。尾盘,PXN高位而TA低工费,原油升至阶段性高点,虽TA供应增量拖累供需,然资金涌入持续发酵,市场价格被动跟涨原料。

预计8月PTA市场价格被动高位整理,高成本、低工费下表现抗跌。考虑原油减产、调油旺季,且美联储加息近尾期、看好亚洲需求,归于成本端支撑良好。继而织造韧性存在,聚酯淡季持续去库,轻库缓解亏压,短期高负荷仍可持续,缓和供需矛盾,中长则存趋弱预期。综合来看,TA供应持续牵制供需,继而移仓牵制盘面,关注低工费下的计划外减停,考虑成本、需求双向支撑,短时市场价格跟随成本在偏高位盘整,中长关注PXN做缩预期及聚酯弱化预期。

7月份农产品价格指数为1653.42,环比上涨2.85%,同比下跌2.75%。

连粕M2309期价经过7月继续大幅上涨,目前估值较为合理,对现货价格的贴水幅度已然大幅降低,因此预计8月连粕期价上涨空间有限,更需要关注国内豆粕现货价格的变化。此外,远期的M2401合约,需注意外围美国大豆天气市的反复影响,以及国内进口大豆压榨利润较差,同样对期价仍有支撑。现货方面,8月国内油厂进口大豆到港量预计907万吨,仍处于供给充足阶段,因为8月豆粕现货基差将经历阶段性的最后压力;而后在大豆到港有望明显减少,豆粕将进入去库存阶段,豆粕现货基差将迎来上升时期。

7月大连盘玉米主力合约 C2309 结算价格呈现震荡运行态势,价格重心小幅下移。展望8月份,从供应情况来看,渠道库存低是最大利好,玉米价格受支撑,贸易商适量出货,8月初市场传言稻谷陆续拍卖,叠加销区替代谷物集中到港,供应偏紧局面缓解,玉米价格上行受限。下游需求来看,当前企业玉米以刚性补库为主,继续做多库存的意愿不强,操作谨慎,销区市场芽麦采购意愿强,继续挤压玉米需求。8月份部分春玉米开始上市、进口量加大、政策性调控等利空因素开始增多,预计8月份玉米价格震荡偏弱运行。

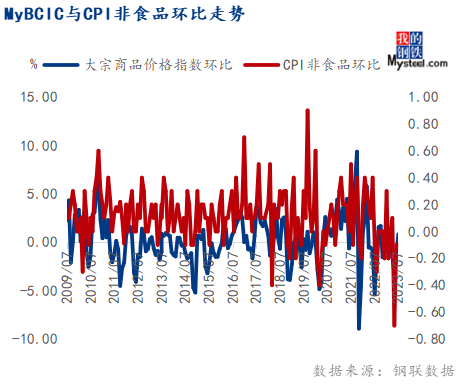

宏观指标预测:根据历史数据观察,MyBCIC的变化一般会领先PPI 1-2个月,尤其是在拐点的变化上,甚至比PPI更为敏感,而PPI与CPI非食品价格走势相关性又比较高,对于国民经济运行情况能够提供预测与警示。

近日宏观政策频吹暖风,财政部和税务总局发文延续小规模纳税人增值税减免政策至2027年底,发改委发布恢复和扩大消费二十条措施,央行发声支持房地产平稳发展等等。当前我国宏观政策调节力度加大,扩内需政策举措逐步落地,但“强预期”转变为“强现实”可能还需要一定时间,短期内大宗商品市场供需两弱态势延续,8月份价格指数或呈现先抑后扬态势。