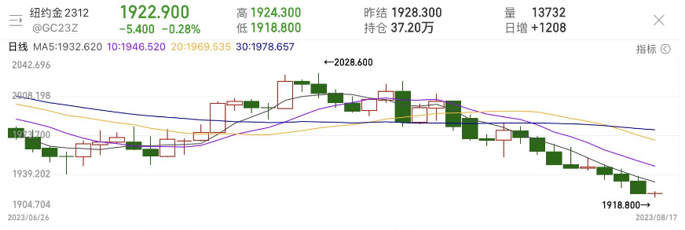

8月以来,黄金价格一路下跌,8月16日现货黄金价格一度触及1891.62美元/盎司的低点,随后价格虽有所回升但仍低于1900美元。同样在8月16日,交投最活跃的COMEX 12月黄金期价收跌0.68%,报1922.1美元/盎司。

图1:COMEX 12月交割的黄金期货价格

自美联储7月26日宣布加息25个基点后,市场对于美联储本轮加息已行至末期的推测不断升温。不过,美国日前公布的7月零售销售数据及7月货币政策会议纪要,再次提升了继续加息的可能。在市场对美国将长时间维持高利率水平的预期下,黄金价格持续承压。

“恐怖数据”表现强劲,经济衰退担忧降温

当地时间8月15日,美国商务部公布了有“恐怖数据”之称的美国零售销售月率(7月份)。7月,美国零售销售环比上升0.7%,强于市场预期的0.4%,连续四个月增长;核心零售销售环比上升1%,强于预期的0.4%,上述两组数据均录得了今年1月以来的最大月度增长率。

强劲的零售销售数据增强了人们对经济可实现软着陆预期,也加大了美联储可能长时间将利率维持在更高水平的可能。

财经网站Forexlive分析师评论称,美国7月零售销售月率连续4个月上升,凸显出美国消费的韧性。而OANDA资深美洲市场分析师Edward Moya称,经济并未走弱,这将迫使美联储保留进一步升息的可能性。

值得一提的是,美国7月消费者物价指数(CPI)同比上涨3.2%,环比上升0.2%,核心CPI同比上涨4.7%,创2021年10月以来新低。简单比较后不难发现,7月的环比零售增速跑赢环比CPI增幅,这意味着市场需求依旧强劲。

不过,核心通胀居高不下叠加7月PPI数据的上升,美国通胀风险仍存。就这方面而言,美联储采取相应措施的可能同样存在。

在7月零售销售数据公布后,美元指数一度短暂触及200日均线103.28,随后有所回落,当日收盘回升至103.21;10年期美国国债收益率周二早盘一度升至4.264%,收盘时报约4.220%。

在美元走强、美债收益率上升的背景下,现货黄金短线急跌至1900关口下方,8月15日最终收跌0.29%,报1901.86美元/盎司。COMEX 12月黄金期价下跌0.55%,收盘价为1933.3美元/盎司。

美联储会议纪要偏鹰,进一步加息概率提升

美联储加息将会推升美元价格,而美元的升值往往导致黄金价格的下跌。因此,美联储后续的加息动作也一定程度上决定了金价的走势。

要知道的是,美联储自7月26日宣布加息25个基点后,联邦基金利率目标区间已升至5.25%-5.5%,为2001年以来的最高水平。美联储是否会继续加息,当地时间8月16日公布的联邦公开市场委员会(FOMC)7月25日至26日的货币政策会议纪要提供了更多的线索。

会议纪要显示,FOMC的11名票委一致同意了加息,但这一决定并没有获得所有与会者的支持,其中有两人更倾向于维持利率不变。

会议纪要还写道,大多数与会者继续认为,通胀存在显著的上行风险,可能需要央行进一步收紧货币政策。一些与会者评论道,美国经济活动具有韧性,劳动力市场保持强劲,但经济活动仍存在下行风险,失业率则存在上行风险。

“美联储传声筒”Nick Timiraos撰文称,纪要显示,虽然大多数美联储官员上个月支持加息,但一些人担心可能会将利率提高得过高,凸显出美联储对进一步加息的谨慎态度。

上述纪要发布后,市场对美联储加息预期升温,美元进一步上涨、美债收益率持续走高,而黄金价格则一度跌破1900美元/盎司的关口。

道明证券大宗商品策略主管Bart Melek也曾表示,投机性投资者正在撤出金市,利率预期是一个重要因素。随着短期利率攀升,黄金下跌的可能性相当大。

央行购金避险需求强劲,为金价提供上涨动力

除了利率预期、美元价格波动等宏观因素对金价存在影响外,黄金供应的增减也决定着金价的走向。

芝商所执行董事兼高级经济学家Erik Norland指出,黄金的供应主要受到开采供应、二级供应和全球央行买卖交易的影响,而由于各央行持有35000公吨黄金,相当于人类历史上已开采黄金总量的大约20%,央行的买入卖出行为对黄金价格的影响不容忽视。

8月1日,世界黄金协会发布的《全球黄金需求趋势报告》显示,2023年上半年,全球黄金需求总量达到2460吨,同比增长5%。其中,全球央行购金需求上半年达到创纪录的387吨;全球金条与金币需求总量达582吨;金饰需求达到951吨。同时,上半年金矿产量预计达1781吨,创历史新高。

国泰君安研究所资深市场分析师张新貌看来,全球各国央行是黄金市场重要的参与者,其购金行为会有力地支撑金价的表现。