热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:财联社

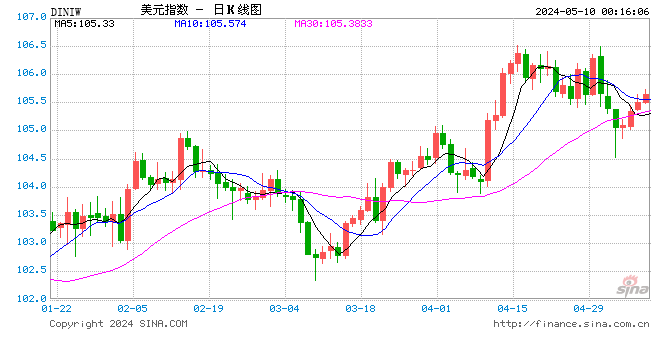

财联社2月20日讯(编辑 潇湘)押注降息一直是2024年初华尔街的一道主旋律,但随着近期一连串火热的经济数据令美联储绷紧了神经,市场上也不禁浮现出了越来越多的质疑声:如果美联储今年不降息呢?

事实上,在昨日的文章中,我们就曾提到了全球央行在农历龙年伊始,利率政策路径预期方面所逐渐浮现出的分歧——包括新西兰联储在内的一小部分发达央行,甚至有可能在一季度进一步加息。而即便是去年底所有人都预计今年将降息多次的美联储,如今似乎也正在农历龙年到来之际,面临着新的变数。

对此,不少投资者眼下可能会想要提出的一个问题是:

美国经济究竟处于怎样的情景下,最终会导致美联储在今年决定不调整利率?

面对这些市场疑惑,德意志银行分析师本周给出了两组数据参考:如果通胀率持续处于2.7%或更高,同时失业率达到4%或更低,这可能会让美联储继续保持鹰派立场。

那么,眼下美国经济的运行状况是否能满足这些条件呢?

至少眼下来看,还真未必不会实现。最近的经济数据表现其实就反映了这种异常火热的情况——美国1月份CPI同比增幅依然处在了“3时代”(3.1%),高于预期。同时,月初公布的1月非农就业报告显示,美国雇主上个月新增了35.3万个就业岗位,令人惊叹。去年第四季度国内生产总值(GDP)按年率计算也增长至了3.3%,远超市场预期。

这些数据都让美联储的决策变得更加复杂,也让急切等待降息的市场感到不安。事实上,过去几周的强劲数据已经让一些市场人士开始思考:如果以鲍威尔为首的美联储官员今年再度选择不降息,或者至少将利率维持在比市场希望更高的水平,可能会产生怎样影响?

美股屹立不倒、美债遭遇重创?

对于美股,美国银行分析师在本周的一份报告中就展望称,无论美联储未来采取何种举措,标普500指数可能仍应该会处于有利位置。

该行在报告中指出,“我们提醒投资者,我们预期今年股市会有强劲的回报。这不是因为美联储在2024年会做什么,而是因为美联储从2022年3月到现在已经取得了怎样的成就。”

其他市场专业人士也对此表示赞同,并认为虽然不降息的极端情况出现可能性不大,但无论政策如何变动,商业周期都应会支持企业营收持续增长。

Rosenberg Research创始人、经济学家David Rosenberg表示,“有句老话说得好,盲人国度,独眼称王(在一个全是盲人的世界里,如果有一个人哪怕只有一只眼睛可以看见,那他也是这里面最厉害的了)。因此,从相对意义上讲,在这种环境下,表现最好的可能是医疗保健行业,然后是消费必需品行业。”

而对于债券市场而言,面临的则将是截然不同的处境。

Rosenberg指出,对货币政策的预期与长期国债收益率之间存在90%的关联性。他强调,投资者可能会看到10年期美债收益率回升至4.7%,这将与去年年底所创下的数十年高位相差无几。

值得一提的是,在我们本月初的一篇报道中,就曾提到过当时美股创新高背后的新底层逻辑演变。

今年以来,美国股债市场的典型行情特征正在逐渐转变为股涨债跌”(美债收益率走高),这与去年四季度美股大涨时的逻辑本质上是不相同的:当时的盘面基本上是“股债齐涨”(美债收益率走低)。面对强劲经济韧性为企业盈利创造的良好背景,人们很难过于看空美股,而一旦美联储降息预期落空,债市则显然难逃一劫。

小心这些最脆弱的领域

当然,降息预期一旦落空,除了债市受到冲击外,股市中的部分脆弱地带,也不免会受到影响。美银分析师在另一份报告中就提到,利率持续走高可能也会给银行股带来潜在的下行风险。

美银分析师指出,投资者需要保持警惕的一点是,银行持有许多收益率较低的债券。这些债券回报率低,在高利率环境下无法抵消银行较高的融资成本,从而产生“负利差”风险。这其实也是去年硅谷银行危机爆发的一个关键推手。

美银分析师表示,“尽管更强劲的经济往往意味着更健康的信贷质量和更好的增长。然而,我们认为,鉴于‘感知到的’流动性相关风险,投资者依然担心长期的紧缩货币政策(利率更高更久,QT持续存在)。”

Rosenberg也对银行面临的潜在风险表示赞同。他表示,“如果美联储不降息是因为仍然担心通胀,而不是经济,那么这将对银行股产生决定性的负面影响。 ”

除此之外,与银行存亡息息相关的还有商业地产领域。长期以来,商业地产一直是受美联储加息影响最大的行业之一,而任何推迟降息的决定都可能将延长该行业面临的痛苦。本月早些时候,市场对纽约社区银行的担忧就再度浮现,部分原因是该银行在商业地产方面的敞口。

商业地产业主在今年和往后更长的时间里,将面临债务到期的压力,在许多情况下,业主将以更高的利率和更低的物业估值为债务进行再融资。随着远程办公的持续存在和房地产价值的急剧下降,写字楼行业的处境尤为艰难。上个月,地产业大亨Barry Sternlicht就表示,写字楼市场可能将面临高达1万亿美元的损失。

美银表示,利率的长期走高可能会加剧人们对商业地产贷款重新定价所带来的信贷风险的担忧,因为借贷成本上升会给业主偿还贷款造成障碍。

在住宅市场,如果不能大幅降低利率,也将导致房地产市场进一步冻结,并重演去年的情况。当时的库存量低得可怜,销量也创下了自1995年以来最低。Rosenberg表示,“如果美联储未能降息,房地产市场将受到打击。”