概述:临近年底,市场季节性需求淡季逐步深入,现货采购积极性下降,周表需数据呈现下滑态势;现货价格受期货及成交表现拖累,中板报价有小幅走弱的迹象;钢厂资源在市场需求下滑及品种铁水利润偏向下,板材资源减量,供给压力不大。以下对春节前的华东市场做简单分析:

一、市场价格表现

近三个月以来,华东地区市场价格呈现窄幅上探态势,涨幅约为250元/吨;中板成材价格在23年10月底出现价格拐点,由于原料高企且钢厂利润持续收缩,钢厂检修减产,国家宏观政策出台进一步支持基建用钢建设,在钢铁市场政策利好的驱动以及钢厂主动配合减产,市场需求逐步恢复,对现货价格起到支撑作用;进入1月底,市场需求逐步下滑,板材价格有预期回调的震荡态势。

回顾同期华东地区价格走势,中板价格在春节前后都是呈现高位震荡的态势,资源消耗表现是价格走势最终导向;22年中板市场交投氛围较为活跃,现货价格处于宽幅震荡态势。23年成材价格呈现回落态势,市场行情表现疲软,价格波动空间收窄。目前原料端价格高位支撑,资源供给端减量,去库周期尾声徘徊,后结资源成本处于高位。待春节后市场开市,中板的价格主要围绕成本及需求进行预期与预期差之间的修复,预期波动空间在100元/吨。

二、资源流通分析

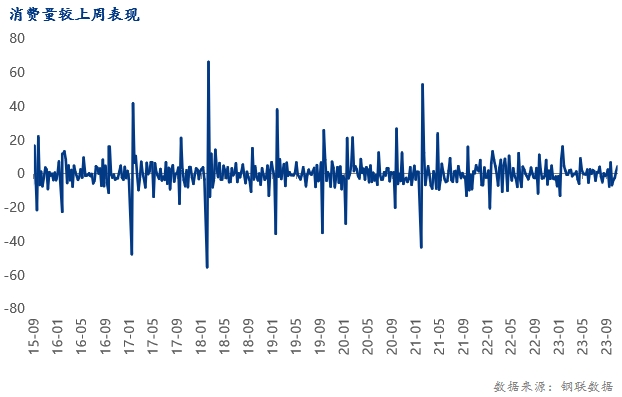

目前北方与华东中板价差在90元/吨左右,北方资源流入减少,叠加本身华东地区钢厂亏损,市场库存累积的速度偏慢,对于前期市场稀缺规格中板资源逐步得到补充。对比往年数据来看,华东库存已处于相对高位,市场资源饱和度较高。用钢方面,季节性消费回落,而非季节性消费则继续维持,国内后端需求维持稳定偏弱的格局(季节性),消费最差的情况或将在1月底至年后第1周体现。因此从路径推演看,节前虽无消费强支撑,但钢厂利润难以缓和,供需压力不大;且据调研显示,节后下游订单可继续维持,预估节后整体资源流通方面仍有韧性。

三、资源消耗预期

从资源消耗的周表需走势来看,21年之前,春节后资源消耗表现都会出现一定幅度的增长;春节前市场用钢缩量,节后市场用钢采购节奏加快。而近三年来,市场资源消耗速度减缓,节前急单已部分采购,节后市场订单需求小幅释放,市场需求表现较为平稳。

据华东部分贸易商及下游客户反馈,节前国内市场接单表现尚可,考虑到下游加工企业的用工成本,有部分工人已提前返乡,操作上以接订单,项目回款为主。同时,国外资源正常流通,非季节性消费继续维持,出口订单的活跃度较高。节后国内市场钢需订单需求仍将会呈现增量释放表现。

四、总结

宏观市场:国内政策托底,企业PMI走势处于相对的平稳态势,制造业发展稳定恢复,小周期内的补库情况或将继续产生。海外,美国CPI(居民消费价格指数)再度呈现回升0.2%的水平,对于降息预期再度延缓,市场对于流动性预期进行修正,对于商品价格高点会形成制约。消费是最终需求,是国家政策促进经济增长的持久动力,因此从逻辑角度考虑,24年Q1 GDP同比有上升,中央财政支撑仍在。

市场心态:钢厂端,年度检修减产陆续进行,产量窄幅震荡为主。需求端,终端订单缩量明显,成交不温不火;贸易商对后市行情持谨慎观望态度,对于需求端消耗期待值不足,主动冬储意愿不强。

资源表现:近期原料端价格触顶回调,钢材成本有所下移,但钢厂利润修复空间有限,生产积极性一般;从当前钢厂开工率及产能利用率所表现出来的动作来判断,年前材产量或将维持低位,备库主要以原料为主;库存方面,下游资源消耗速度减缓,贸易商被动补库,但锁单资源较少,库存增幅不大。预计 2月份需求回归,市场大概率会呈现一个供需错配的周期。

综合来看,节前华东地区目前处于需求下滑,本周开始资源进入逐步累库的阶段,现货成本端尚有支撑,节前物价上行趋势下,钢材下行空间有限,中板价格上下均会出现承压的局面。