热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货及现货市场行情分析

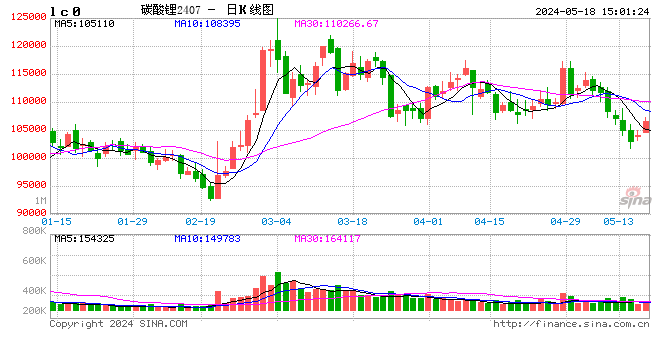

1月17日,碳酸锂主力合约2407开于104900元/吨,收于101750元/吨,当日收盘下跌1.60%。当日成交量为13.18万手,持仓量为15.66万手,较前一交易日减少2905手,根据SMM现货报价,目前期货升水电碳5250元/吨。1月15日为碳酸锂2401合约的最后交易日,所有合约总持仓267949手,较前一交易日减少3401手。当日成交量较前一交易日增加25241手,成交量增加较多,整体投机度为0.56。当日碳酸锂仓单量13418手,较前一交易日增加150手。

盘面:碳酸锂期货主力合约当日高开盘后迅速上行,在9:06左右一度涨至2.51%,之后略有回调,保持横盘震荡,当日10:00国家统计局发布国民经济运行情况新闻发布会,受消息面影响,盘面震荡下行,转涨为跌,一度跌至-2.51%,临近收盘时,略有回调,最终收跌1.60%,振幅为4.88%。前一日交易日主力合约收盘价104150元/吨,结算价103400元/吨。

据钢联报道,12月,澳大利亚黑德兰港口向中国出口73082吨锂辉石精矿,环比减少21.5%,1-12月向中国出口锂辉石精矿1131689吨,同比增长51.7%;黑德兰港口向韩国出口29584吨锂辉石精矿,为2023年内首次向韩国出口。同时,随着广期所碳酸锂期货仓单的增加,市场现货减少,对价格的支撑力量增强。终端市场需求不振,正极材料需求跟进不足,成交以老客户长协订单为主。据报道,之前智利锂盐滩的抗议活动导致通往SQM和雅宝(AIbemarle)的道路被阻,公司已逐步恢复运营,对情绪的影响将逐渐消失。预计现货价格短期内或将弱稳运行。期货合约到期时间较长,预计短期内受到宏观情绪及资金影响较大,部分贸易商挺价意愿强烈,市场成交清淡,下游需求未见好转,仅维持刚需少量采购,新单成交乏量。需求相对疲软,目前碳酸锂供应仍显宽松。

碳酸锂现货:根据SMM数据,1月17日电池级碳酸锂报价9.30-10.00万元/吨,较前一交易日持平,工业级碳酸锂报价8.66-9.00万元/吨,较前一交易日上涨0.03万元/吨。短期来看,现货价格持稳运行,主要受期货盘面交割套利影响,实际消费仍较弱,原料端锂矿价格仍在下跌,根据SMM统计,澳洲(CIF)5.5%-6.2% Li2O价格已跌至880-1040美元/吨,成本支撑减弱。消费端一季度下游排产一般,下游实际采购以刚需为主,现货持货商在盘面持稳运行的情况下,出货意愿增加,现货供应较充足。根据SMM最新统计数据,现货库存为7.15万吨,其中冶炼厂库存为4.23万吨,下游库存为1.46万吨,其他库存为1.46万吨。当前现货市场成交情况一般,终端消费市场增速放缓,下游电池库存仍较高,产业链降本意愿增加,向上压价意愿不断增强,预计下行周期延续。

策略

随着交割顺利进行,盘面交割博弈减弱,逐渐回归现货基本面,而基本面实际仍偏弱。若盘面期现套利空间压缩,对现货支撑将减弱,现货或再次偏弱运行,对于持货商,在做好风险压力测试基础上,可在择机在盘面进行卖出套保。对于投机者,建议观望或区间操作为主,需做好仓位管理与风险管控。

■风险点

1、下游成品库存较高,原料库存较低,

2、锂原料供应稳定情况,矿端到港情况及开工情况,

3、持仓数量变化及交割情绪影响,

4、一季度的终端消费和补库情况,

5、碳酸锂进口情况。