来源:紫金天风期货研究所

【20240112】【专题】原油:地缘、大选和降息,2024年原油市场存在哪些交易点?

前言

从商品周期的角度,2020年疫情导致需求断崖、供应快速出清、宏观天量放水;2022年Q1俄乌战争,矛盾极端化。自2020年Q2至2022年Q1,原油价格走出波澜壮阔的牛市行情。随后2022年Q2至今,激进的加息周期、美国释放战储和放松制裁国石油出口、页岩油增产等等都促进了原油市场从紧缺向再平衡过渡。

图1、三年内原油市场由紧缺到再平衡

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所展望2024年,我们认为原油市场是弱平衡格局,静态矛盾不大,全年库存摆动在10-20万桶日,而放眼观察可能性的需求和供应的变量,事件型的冲击可能对油价造成更加明显的趋势性影响。我们从美联储利率政策节奏对需求的判断、美国大选对传统能源的可能影响、美国与制裁国之间的博弈、OPEC国家对空余产能的释放力度等四个方面对未来行情进行推演,旨在说明相关事件对油价冲击可能的情况。

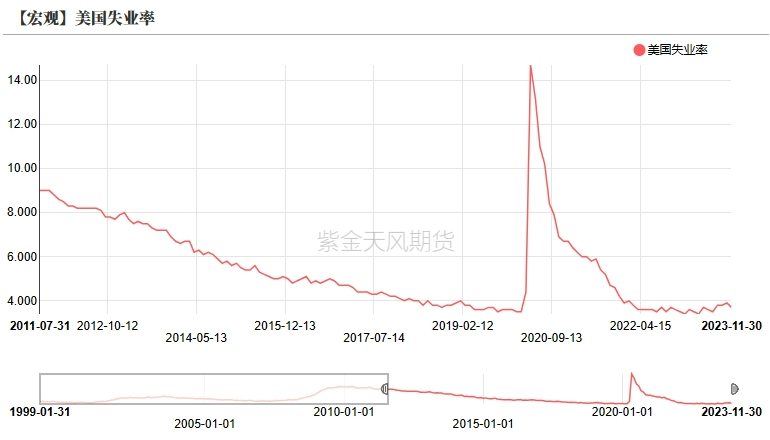

1 美国的降息预期和需求定性

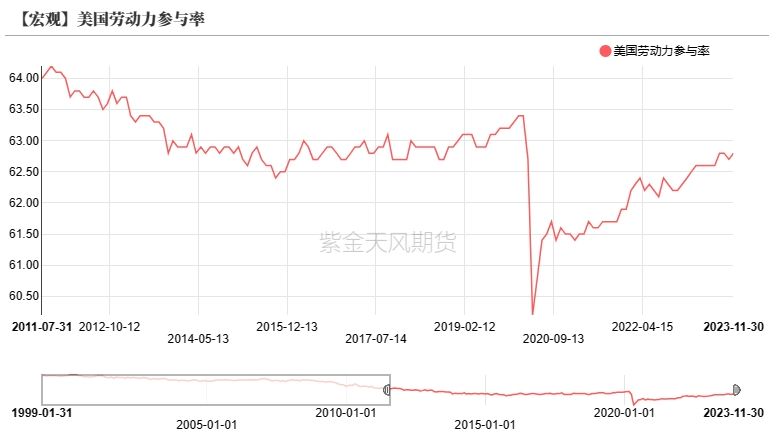

美国数据显示,一方面观察到经济很有韧性,即美国四季度服务业PMI尚处于景气区间,失业率仍处于低位,劳动力参与率逐渐提高等诸多显性指标给了投资者不少信心;另一方面,美联储持续的鸽派信号预示着未来经济复苏进程的不断推进。整体而言,宏观方面我们倾向于经济软着陆的观点。但是,美国降息的节点以及与之相对的经济状态方能表达出明年真实需求的兑现情况。

图2、劳动力市场的持续走强给了投资者信心

数据来源:紫金天风期货研究所

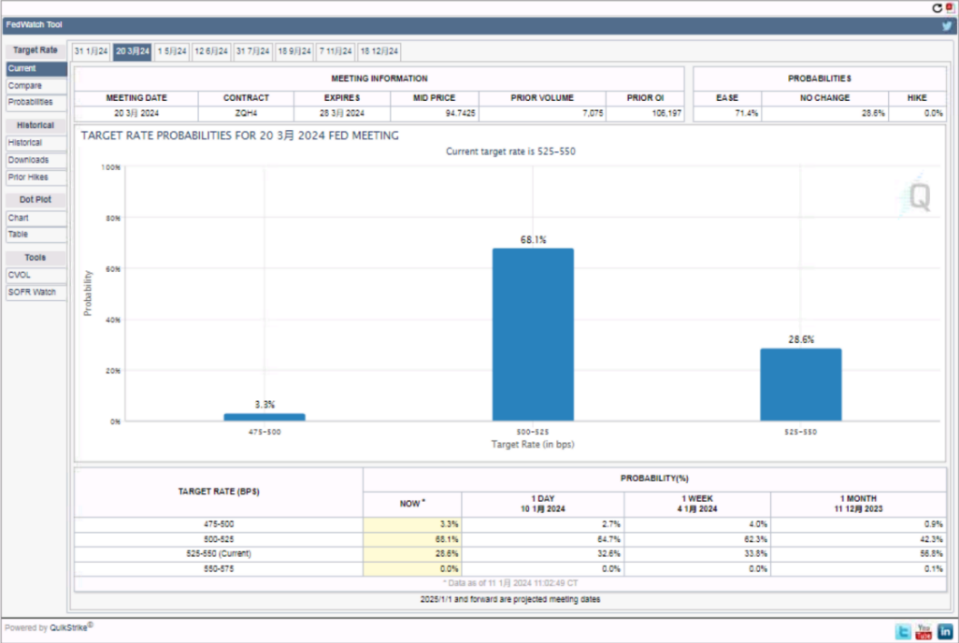

数据来源:紫金天风期货研究所就目前的市场观点而言,虽然年初向好的失业率数据导致了3月份降息概率的些许下移,但3月份降息25个基点仍为市场主流观点,5月、7月可能分别继续降息25个基点,24年全年预估降息75个基点左右的降息力度为市场多数所接受。

图3、市场普遍预期首次降息节点为3月末,力度约为25个基点

数据来源:FedWatch Tool、紫金天风期货研究所

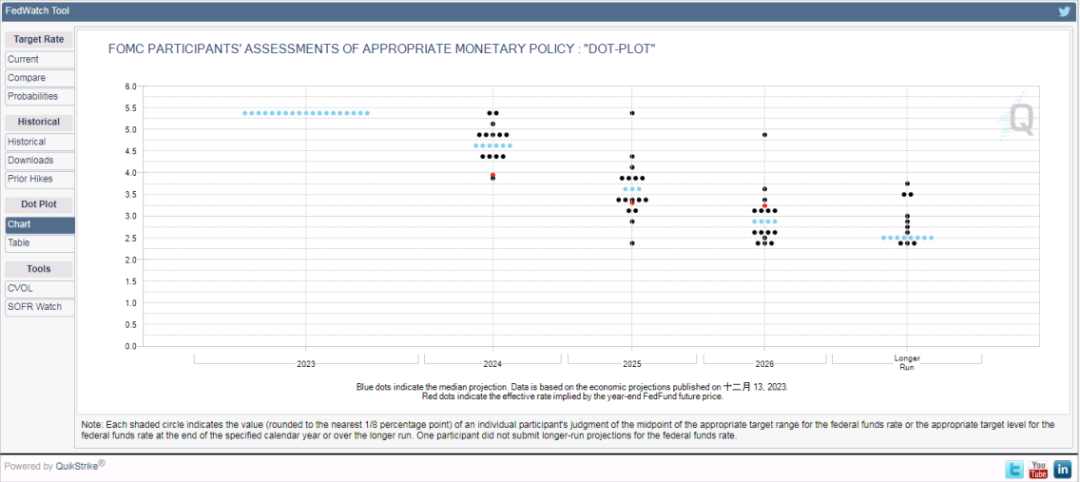

数据来源:FedWatch Tool、紫金天风期货研究所图4、23年年底的点阵图显示,24年全年降息幅度约75个基点

数据来源:FedWatch Tool、紫金天风期货研究所

数据来源:FedWatch Tool、紫金天风期货研究所我们在年报中评估24年带来的需求增量约为100-150万桶日左右,主要是基于多家机构的预估权衡得出的推断。若逆周期调控力度加码,美国经济软着陆过程进展顺利,进而带来的真实需求增量在130-150万桶日以上,属于乐观定性;反之如果阶段性美国数据转弱,而降息动作无法蓄力,哪怕维持一到两个月,都会对油价造成反噬,可能计价100-130万桶日的需求增量。此过程的关键点仍在美联储结合对未来经济展望和通胀的预估做出的利率政策执行的力度和方式上。

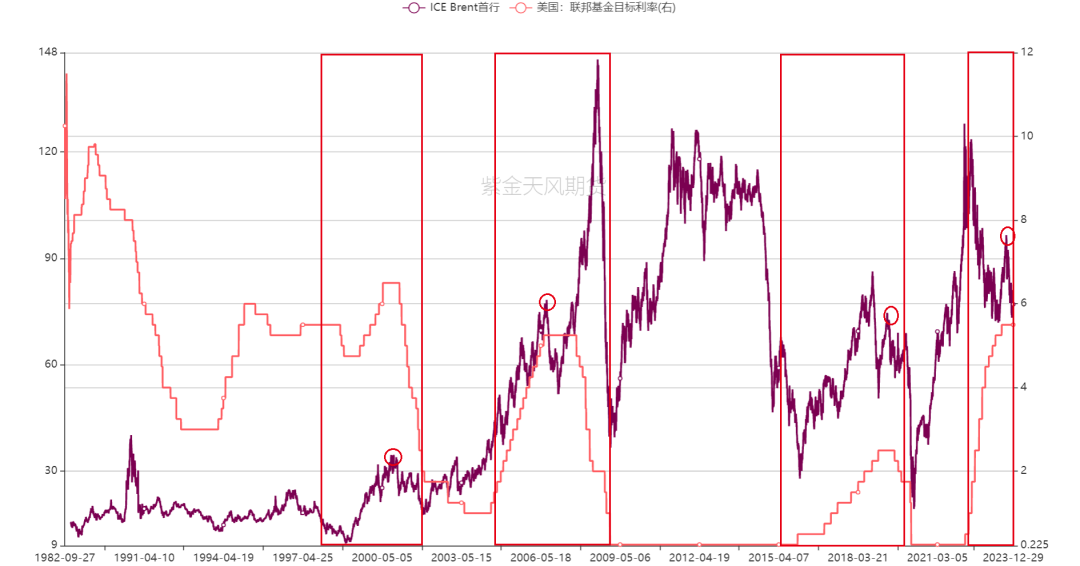

值得注意的是,在我们对8轮利率周期的复盘中,利率与油价是同向关系。加息伊始,经济好的惯性还在,支撑油价;降息伊始,经济有回归的迹象,支撑力减弱。本轮利率周期中,2023年7月结束最后一轮加息,9月BRENT冲上95+美金/桶,可以观察一下,该价格大概率是本轮利率周期的高点。

图5、2024年美联储议息会议的日期及其主要内容

数据来源:美联储、紫金天风期货研究所

数据来源:美联储、紫金天风期货研究所图6、过去一段时间内油价和美联储目标利率对比

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所2 美国大选对能源行业的可能影响

美国四年一度的大选将于2024年11月如约而至,虽然特朗普饱受干涉选举、商业欺诈、私藏机密文件等指控,但此类因素目前估计不会限制其参与2024年总统大选。24年大选的候选人基本确定为特朗普和拜登,二者在能源领域的政策理念的不同,将在较长一段时间内对能源市场产生影响。

特朗普的能源政策的核心要点包括以下几个方面,(1)以传统能源为主导,重振煤炭行业、加快美国国内石油生产、稳定保持页岩气开采量高速增长;(2)加快推进新能源行业市场化,并且主张应该减少美国国内能源环保领域不必要的监管障碍;(3)在环保减排监管方面对各州和企业放宽标准,增大环保容错范围,以达到削弱清洁电力计划效力的目的。总结来说,对传统能源的重视是特朗普政策路线的主旋律。

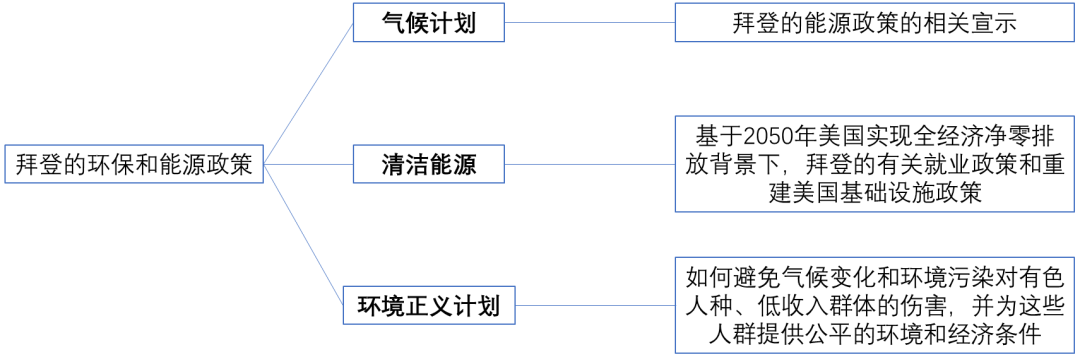

拜登的能源政策则更侧重于新能源和新能源政策推广下美国的国际影响力。其上任伊始即强调了如下观点,(1)2050年之前美国要实现100%的清洁能源经济和净零排放并且要求国会在第一年颁布立法:以实现2025年的短期目标和2050年的长期目标;(2)对能源、气候研究、创新进行历史性投资;鼓励在整个经济体中快速部署清洁能源,并将重新签署《巴黎协定》;(3)美国能源行业要为普通民众创造并提供大量的高水平就业机会,其中新能源领域要创造数十万个就业机会。

图7、特朗普在Twitter上高调宣布退出巴黎协定

数据来源:推特、紫金天风期货研究所

数据来源:推特、紫金天风期货研究所图8、拜登竞选网站上关于气候与能源的核心内容

数据来源:网络、紫金天风期货研究所

数据来源:网络、紫金天风期货研究所总结而言,若特朗普顺利胜选,将在一定程度上大概率对上游石油开采产业的投资予以更大的支持,在此角度上评估的话,对油价表现或为利空;而拜登的能源政策一方面导致过去几年,页岩油企业不愿大规模恢复资本支出,另一方面也对传统能源的消费予以限制,我们认为是供应是快变量,需求是慢变量,其能源政策仍然会造成供需的阶段性错配。

两位候选人在金融政策方面,拜登政府更侧重于通胀的压制,若其继续连任,则有可能继续推行能源方面的紧缩的财政政策来控制相关的消费。

鉴于特朗普政府对化石行业的利好政策评估,若其在24年顺利当选,则美国的能源独立性将会进一步增强,页岩油领域的投资或将进一步得到支持。但鉴于大选结果于年底方可落地,选举带来的边际供需变量或将体现在25年的供需平衡中,24年此事件对油价的影响或将只停留在对政策端预期的指引上。

3 地缘造成的供应摆动量级显著

2022年俄乌战争以后,面对极端的供应缺口,美国希望通过放松伊朗制裁来增加供应,而开启了重返伊核协议的多轮谈判,效果甚微,最终于2022年8月无疾而终。在2023年,美国避开伊核协议谈判,默认放松了伊朗石油出口的制裁,导致伊朗石油出口量达到140万桶/日,出口的量级是之前的2倍,并且伴随着伊朗浮仓大幅下降。

需要注意的是,只要美国没有重返伊核协议,其对伊朗的石油制裁就有可能再度收紧(伊核协议的框架包括了放松伊朗石油出口,但2018年特朗普撕毁伊核协议之后,石油出口的制裁再度收紧)。

站在2024年当下的角度上考虑,虽然美伊两国尚未对伊核协议及其相关直接明确表态,但是通胀压力减少、巴以冲突持续升级的背景下,美国是否再次收紧制裁,且对伊核协议再次从严处理,是存在这样概率的。如果此类情形发生,供应端的冲击量级有可能达到50万桶/日以上,若美国拿伊朗问题作为其压制油价的一枚棋子的话,受限于目前浮仓库存已经消耗见底,后续伊朗产量的释放多数只能将来自产能的提升,鉴于此过程将是一个慢变量,此类的供应冲击将有一定的时滞性。

回到美国大选,也涉及到对伊朗的态度。拜登较特朗普更显怀柔,若特朗普顺利当选,则对伊朗的产量压制政策更明显;地缘角度来评估,巴以冲突本质上的犹太和阿拉伯两民族之间的矛盾,若巴以冲突持续升级,则从民族角度上伊朗和沙特的关系将进一步深化,也不排除为支持沙特挺价而主动限制其产量释放的可能。

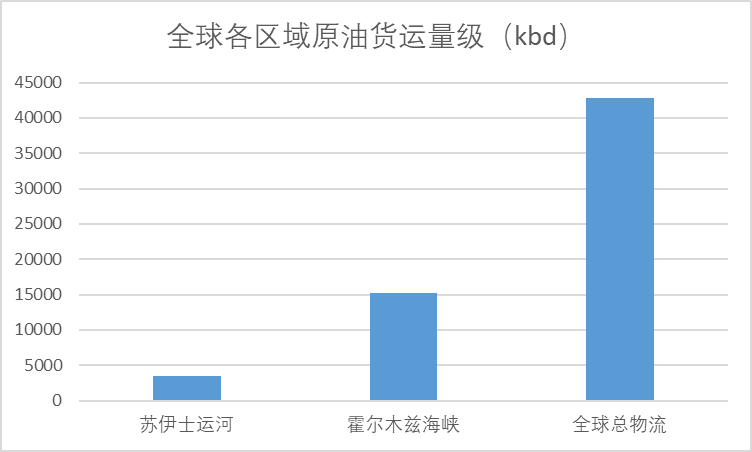

若将制裁国的问题进一步引申到巴以冲突等地缘问题上,目前的胡塞问题作为巴以问题的延续,其事件带来的地缘溢价的本质是绕行好望角带来的运费攀升,若红海问题暂不能得到妥善的解决,其中伊朗曾多次表态称其反击制裁措施内有封锁霍尔木兹海峡的选项,若地缘冲突进一步蔓延至此地,则对中东区域间的物流甚至供应端都将带来连带的冲击效应。从具体数据显示,霍尔木兹海峡原油通行量占全球总量的接近35%,苏伊士运河占比近10%。若将制裁问题进一步上升为地缘冲突问题,则对供应端的扰动量级将更大。

图9、各敏感区域原油货运量级对比

数据来源:Kpler、紫金天风期货研究所

数据来源:Kpler、紫金天风期货研究所4 OPEC剩余产能的双刃剑

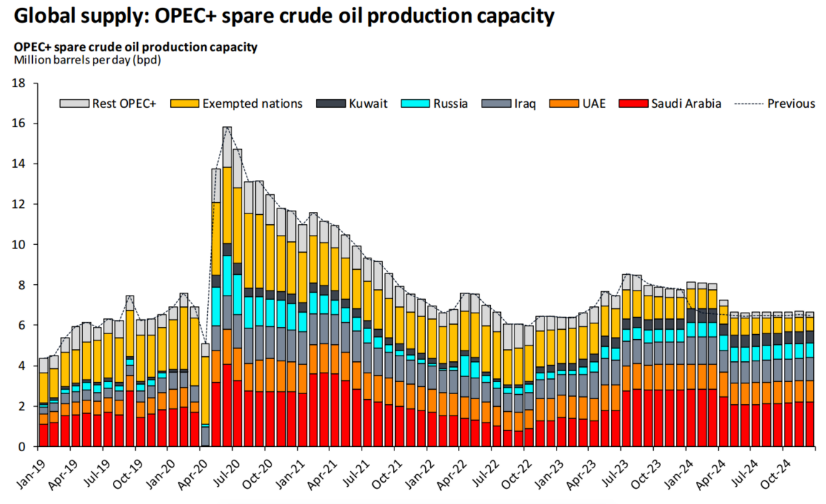

需求向好的背景下,沙特等一众OPEC国家可通过控制限制产能的释放量,间接的调控整体油市的价格重心。而面临需求增量正常化的定性,沙特控价的能力在减弱。目前来看,OPEC+闲置产能高达600万桶/日,其中沙特份额最大,目前约有200-250万桶日。

图10、沙特闲置产能占比OPEC闲置产能的大部分

数据来源:Rystad Energy、紫金天风期货研究所

数据来源:Rystad Energy、紫金天风期货研究所油价一旦下行至一个低位平台,OPEC+特别是沙特、俄罗斯要做出选择。在供需结构健康的情况下,如过去三年,沙特能积极推动减产,来维持高油价,将油价重心控制在其财政盈亏平衡油价以上。

图11、21年下半年至今油价重心均在沙特财政平衡油价以上

数据来源:紫金天风期货研究所

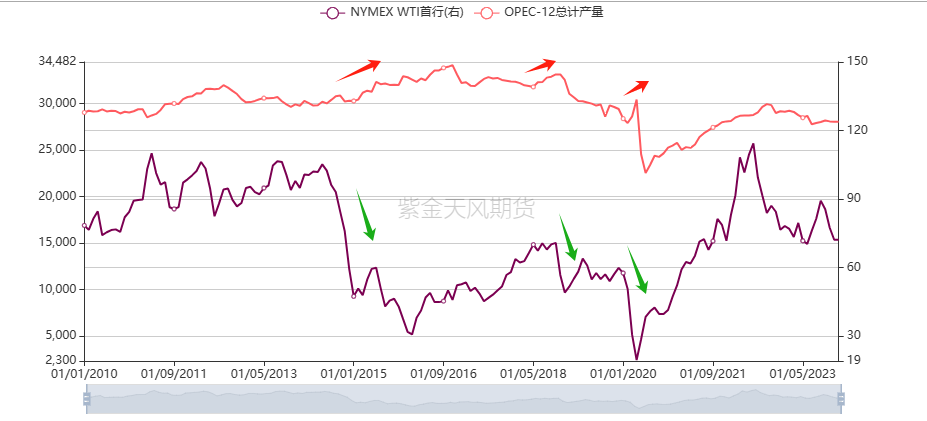

数据来源:紫金天风期货研究所而如果届时美国宏观定性为中性偏差,需求没有亮点的背景下,沙特手里的限制产能将对价格的影响力度有限。从历史的角度评估,OPEC国家也存在增产抢份额的过程,在2014年12月、2018年10月和2022年3月,OPEC+都选择了大幅增产,油价暴跌,在短时间内给页岩油造成了巨大的产量损失,而页岩油的修复过程又是缓慢的,沙特再次占据主导权。因此,对于沙特和OPEC来说,怎么把握其手上的闲置产能也将是一把双刃剑。

图12、三次OPEC+为挤压页岩油而来的增产行为都伴随着油价的快速下跌

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所肖兰兰

从业资格证号:F3042977

交易咨询证号:Z0013951

联系方式:xiaolanlan@zjtfqh.com

王谦

从业资格证号:F03123709

交易咨询证号:Z0019934

研究联系方式:wangqian@zjtfqh.com

免责声明

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。