热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

卓创资讯豆粕市场分析师王文深

【导语】 北京时间1月13日凌晨1点,美国农业部将公布1月供需报告。市场对于报告的焦点在于美豆的年度定产,以及巴西产量的调整幅度。对于中国豆粕市场来讲,供需对于价格的利空影响仍未消散,不利于豆粕价格的回升。内力不足,外力的作用开始凸显,美豆单产和巴西产量将是决定涨跌方向的关键因素,本次报告预计整体中性偏多。

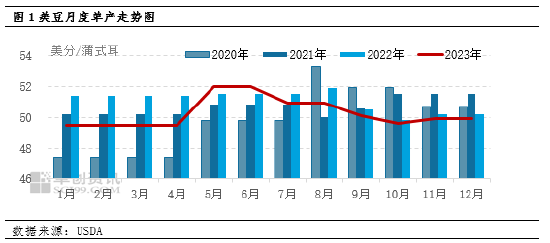

美豆单产预估下调 南美对标市场预估

根据美国农业部2013年至2023年的美豆单产数据看,1月单产从39.6蒲式耳/亩上涨至49.5蒲式耳/亩,最高值出现在2017年,为52.1蒲式耳/亩;最低值为2013年的39.6蒲式耳/亩,10年均值为48.18蒲式耳/亩。从环比的调整情况看,过往11年,1月单产数据环比上调次数为4次(2013-2015年、2020年),环比下调次数为7次(2016-2019年、2021-2023年)。因此,从历史规律看,1月份单产下调的概率较大。

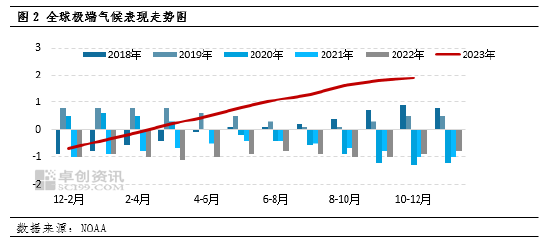

在研究数据的历史规律时,需要结合历史情境综合判断。在研究大豆单产时,最重要的研究背景恐怕在于气候数据的结合。卓创资讯选取美国国家海洋和大气管理局(NOAA)的冷暖季度变化值数据来判断历史上的厄尔尼诺&拉尼娜的气候特征。一般来说,低于0值为拉尼娜特征,高于0为厄尔尼诺特征。如将其与美豆单产做分析看,1月份强厄尔尼诺的年份为16年,强拉尼娜为18年和23年。

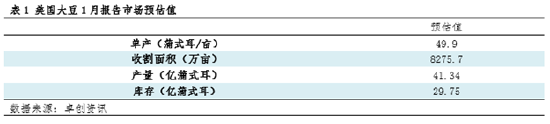

目前气候仍处于自23年中旬以来的厄尔尼诺状态,因此,结合前期单产的调整规律,本次报告美豆单产下调的概率较大。目前国际市场主流预估值在49.5-50.4蒲式耳/亩,预估均值为49.9蒲式耳/亩,与12月份报告数据持平。如果单产出现环比下调,美豆价格有望上涨,反之则下跌。

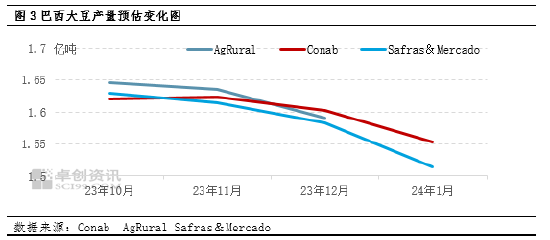

对于南美市场来说,目前市场节奏在于巴西产量的降产,以及阿根廷稳定的丰收预期。1月以来,已经有2家巴西机构更新了对巴西大豆的产量预估,Conab给出1.55亿吨,Safras给出1.51亿吨。从月度变化图看,巴西大豆产量的预期持续下行。阿根廷产量预估较为稳定,BOLSA自去年9月份持续给出5000万吨的预估,BCR最新上调200万吨至5200万吨。因此阿根廷预计变化不大。

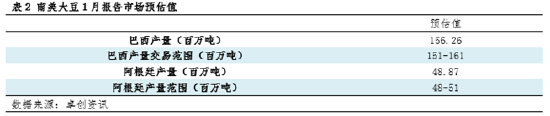

因此,考虑到12月报告的巴西大豆产量为1.61亿吨,因此本期USDA报告的市场主流预估值为1.5626亿吨,交易范围在1.51亿-1.61亿吨。阿根廷主流预估值为4887万吨,范围在4800万-5100万吨。

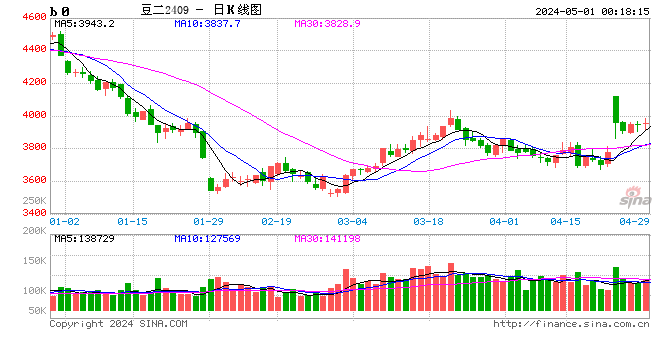

中国豆粕价格持续下行 需求持续拖累价格

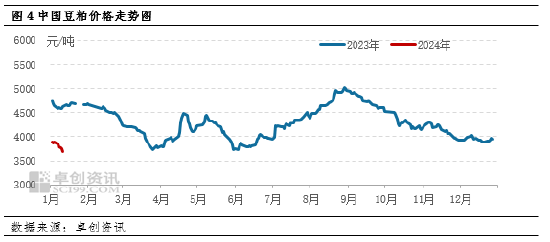

中国豆粕价格仍未走出持续下跌的态势。截至1月11日,中国豆粕均价为3695元/吨,较12月均价下跌246元/吨。目前市场整体供应宽松,工厂压榨量较大,部分企业出现催提现象,同时部分区域也有移库出现,均反映目前上游的出货压力较大。需求端市场仍没有备货迹象,下游整体随采随用为主,对价格继续形成下行压力。

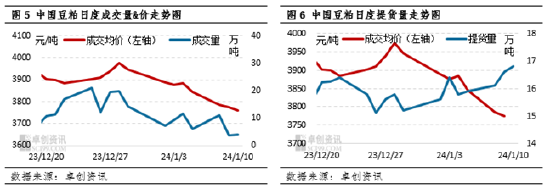

从需求端的成交量和提货量数据来看,在价格的持续下跌压力下,成交量追随下行,但提货量震荡反弹。这一方面反映出工厂催提以及移库等对于上游库存压力实质性的缓解,另一方面也反映下游仍没有主动补库的意愿。综合来看,需求端的利空影响仍未消散,库存的转移并没有转换为实际消费,因此需求端的反转仍需要继续等待。

综上,1月份USDA报告预计以中性偏多为主,而豆粕市场国内仍没有利多因素出现,美豆期货的走势将在短期决定豆粕价格的波动方向和幅度。