热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:中华粮网

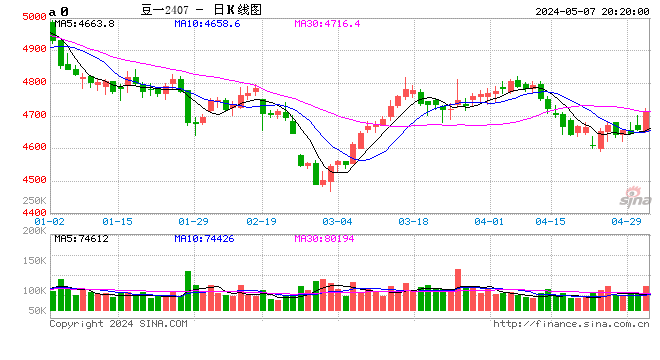

国产食用大豆自2023年新豆上市后,因总产再创新高,需求端受低廉的蔬菜和副食品替代豆制品的影响,加之餐饮业需求较弱,蛋白企业对国产大豆的转化量低于常年约28%,豆制品加工比三年疫情的平均值还低15%,使得豆市行情一直处于中性偏弱的态势,若不是国储支撑,其跌势难以想象。新年伊始,一季度国产大豆将如何运行?

旺季周期缩短,供大于求明显

1月份,由于蔬菜价格全面上涨,豆制品需求虽有好转,但与往年同期相比仍处于低水平状态,终端经营主体待转化豆源和补库呈循环状态,入市采购难以集中体现,而春节前产区豆农的一波售粮“小高峰”使得卖压继续呈现。

经国储收购以后,东北产区进入新年的余豆约占总产的62%,区域间流出量不均衡。黑龙江东部地区虽然运输不占优势,但豆源质量和价格优势明显,外发量已占总产的50%,流出后不代表终端完全转化,途中或下游经营主体待转化量仍占一定比例。中西部地区和内蒙古、辽宁、吉林综合余量约占总产65%。1月份终端进入消耗和补库旺季,因北粮南运需要的时间较长,加上距春节越来越近,豆源转化在元旦期间没有明显增量,常年的消费旺季继续推后。近期,各地经营商预计陆续进入补库环节,部分大户既要补足节前的需求,又要留有一定量的货源在节后“开张”时售卖。预计长江以南的销区市场补库到1月20日便会明显减量,而北方利用陆路运输的区域则会循序至月末。

关内产区区域间豆源余量相差较大,收获期遇雨的大豆质量和感观偏差,即便价格一再下调,但市场接受度依然较弱,其主因是东北大豆的质量和价格优势明显,各产区二、三线城市的经营商舍近求远增加东北大豆销售,也未能拉动东北大豆行情向好,充分体现出需求的清淡。1月份随着终端补库陆续介入,不同质量的大豆价格经过调整后会被不同市场接受,然后快节奏地输出。预计春节前关内大豆流出量约占总产的50%,部分早期入仓的赌市豆源在各地均有滞留,由于持豆主体存在怕亏钱的心理,价格调整滞后,“越怕亏越大”的概率增加。

经过1月份的释放,2月份除终端节前进入快节奏转化外,南北产区会提前休市,至2月下旬才会陆续恢复常态。春节前将迎来立春节气,2月底至3月上旬长江中下游地区各类蔬菜将提前上市,豆制品替代源日益增加。3月份关内豆区受气温加快回暖影响,因遇雨收获的豆源水分偏高,劣变“红眼”现象将加快,届时价格有继续下跌可能。

南北产区的豆源集中后移,未来行情依然会相互抑制。东北产区历年少有的44%以上蛋白含量豆源在节前释放较多,经过春节后集中补库,后市行情将得到较好的支撑。但鉴于东北大豆总体粮质已超历史极值,40%~42%蛋白含量豆源是企业和市场需求的主流,同时也是产区余量占比较大的主供类豆源,而3月份以后俄罗斯同类或优等级豆源入关量将大幅增加,进一步抑制东北大豆的释放和价格运行,归根结底,供大于求的格局难以转变。

行情相互抑制,趋势难以向好

豆市“寒潮”北起南压,南北产区自2023年新季大豆上市后连短暂的反弹机会都未出现过,阶段性下跌却表现频繁。按说春节前终端快节奏补库会给产区行情带来利好,但南北产区收购主体对未来趋势均不看好,期货豆一2401合约在交割来临时触碰至5000点后再度下探。国储偶有新库点开启收购,但收购量较小,失去支撑动能,其他入市主体虽然门庭冷落,不见交粮车辆排队,但依然时不时地下调收购价格。各类持豆主体缺乏提振因素,情绪受挫后大多会松动价格。

当前,东北产区40%~41%蛋白含量的毛粮收购价区域之间相差不大,多在4600~4760元/吨之间,经塔选不分离的大粒型混合商品豆主流装车报价4880~5040元/吨;42%~43%蛋白含量的毛粮主流收购价4800~4900元/吨,塔选商品豆装车价多在5100~5240元/吨之间;部分蛋白含量在44%~46%之间的高蛋白类品种装车价在5400~5500元/吨之间;而不要求蛋白含量的6.5长孔大粒型豆源装车报价仅5100~5200元/吨。

元旦过后,东北产区天气条件很好,物流全面恢复,水运、陆路运费全面下调,铁路运能得到缓解,外发量陆续增加,预计春节前东北豆源内转外销量达120万~140万吨,而这个流出量并非节前转化量,有近20%的量是为节后筹备的。产区仍将有总产量约55%的豆源留到未来转化,其压力将使行情在俄豆入关增量后继续呈现。

关内豆区江苏“大乳白”装车价6360~6400元/吨,“黑脐王”装车价6300~6360元/吨,“翠扇”装车价6540~6600元/吨;湖北产区“早熟537”装车价7000~7100元/吨,“冀豆”主流装车价6500~6600元/吨,部分有色选设备的装车报价6800~6880元/吨。2023年新豆上市至今行情基本保持稳定。

最早上市的长江流域“杂花豆”受外围产区价格影响,先期大量入仓的高价豆源已经出现亏钱,但仍不被市场接受。皖南安庆和鄂东黄梅因收获期遇雨,当时认为较好的豆源,收购主体5400~5500元/吨的装车价格存在待价情绪,现在5100~5200元/吨欲售却无人问津;湖北主产区石首、公安、监利、江陵等地有不少当时5860~5900元/吨的毛粮认为是“到底”的价格,净粮成本价多在6000~6100元/吨,现在装车报价5960~6000元/吨仅有零星流通。

苏北及鲁、豫、皖“杂花豆”优等级商品豆装车价5600~5800元/吨,经雨抢收的豆源价差较大,感观好的主流报价5400~5600元/吨,感观偏差的4840~5160元/吨,市场在节前均想采购好豆源,这类豆源连同赌市豆源集中后移,不仅质量会有大的变化,而且在3月份后行情相互影响会更加明显。

1月份关内大豆现行价格变化不大,豆源流出量将与2月和3月平分,2月下旬至3月初终端经过短暂补库后,将全面进入低转化过程。建议各类持豆主体在第一季度尽量释放压力,因东北大豆未来趋势不明,关内自然环境不利于高水分豆源存放,在南北豆市行情相互抑制的过程中,东北大豆的优势继续挤占需求较弱的终端市场。

消费低于预期,弱势格局难改

春节即将来临,常年同期豆制品转化便进入一年中的高峰,然而目前各地加工企业和作坊转化量仅比前期略增。严冬季节各地气温上升,蔬菜价格虽然上涨,但市场供应品种繁多,肉、蛋、禽和水产品供应充足,加之消费水平降低,以致餐饮业生意萧条。从近些年大豆市场的表现看,一直没有阶段性涨幅的年份仅是2017年的东北豆市,而2023年以来,南北产区连短暂的上涨机会都未出现过,价格持续下滑使得参与主体的情绪低落到极致。

目前生猪价格仍较低迷,亏损局面放大抑制补栏节奏,豆粕需求减弱,进口大豆结转库存增加,外盘豆二已力不从心。各港口进口大豆分销价在豆制品加工领域失去替代优势,按说应该给国产大豆的转化带来利好,但弱弱的需求端已经给出了答案。

东北大豆现行价格已经进入谷底,但大量豆源滞留于产区,使得部分主体期待政策救市,有的则认为现行价格进入豆农种植成本线,除租地主体外,农户按现行大豆价格加上各项补贴,不同区域生产一斤大豆的收益已达3.6~3.8元,国家明显保护了“种豆农民的收益”,不宜过分依赖国家调节性储备或压榨补贴去拉动行情。即便未来有收储政策出台,也仅是适度减缓卖压,会依据行情进行市场化运作,对整体行情拉升不明显。一季度国产食用豆市主流以稳为主,供大于求的格局应视政策的落地去改变。受玉米价格大幅回落影响,究竟选择种植玉米或大豆,农户心中会有“小九九”。

粮油市场报