五矿期货微服务

期权分析师

卢品先

从业资格号:F3047321

投资咨询号:Z0015541

商品期权发展现状

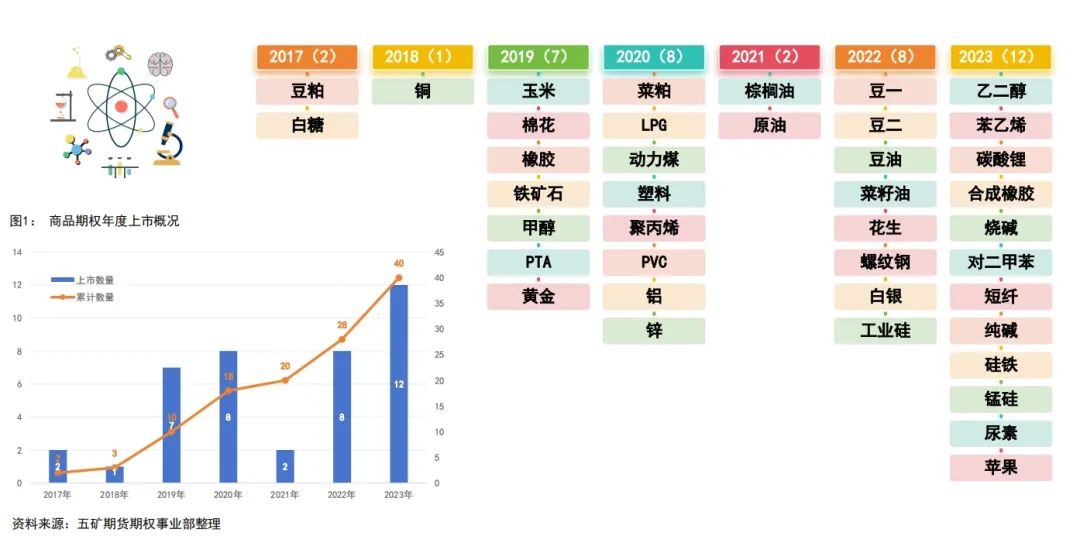

上市概要:截止2023年12月8日,我国场内商品期权总共上市了40只产品,其中2020年、2022年和2023年上市的数量较多,分别为8只、8只和12只,今年以来加速上市商品期权的步伐,权线出击,大放异彩。

交易所期权:商品期权分布在各大期货交易所,其中上期所(上期能源)共9只、郑商所16只、大商所13只和广期所2只。

板块期权:从上市期权品种的分布来看,囊括了各类板块的商品期权,包括了有色金属、贵金属、黑色系、农副产品和能源化工类期权等。

期权活跃度、参与度:从日均成交量和日均持仓量来看商品期权的活跃程度和参与度,较为活跃的商品期权为:甲醇期权、PTA期权、铁矿石期权、螺纹钢期权、纯碱期权、棕榈油期权、白糖期权和棉花期权等,特别是纯碱期权上市不到2个月,日均成交量达到27.74万手。

小结:今年以来我国加快了商品期权的上市节奏,能源化工类、农产品和新能源类明显加速,覆盖了所有版块类型期权,完善了上下游产业链的期权品种,为投资者提供了丰富多彩的投资工具以及为产业客户带来异彩多样的套保方案,对企业的发展提供了现实的风险投资工具。

商品期权发展现状

商品期权发展现状

日均成交量和日均持仓量

从商品期权的活跃程度来看,前10名日均成交量都超过15万手,其中最活跃的是PTA期权、甲醇期权和铁矿石期权,日均成交量超过40万手。

从商品期权的市场参与度来看,日均持仓量排在前3名的是铁矿石期权、豆粕期权和PTA期权,约为50万手及以上。

商品期权研究框架

商品期权的研究逻辑框架主要分为三大部分:

(1)商品的基本面研究,包括上游生产端,中游价格走势,下游消费端以及库存变化等,目的是为了确定商品的中长期的方向趋势。

(2)商品价格的技术指标分析,包括价量关系的均线等指标,主要是为了把握进出场时机。

(3)这一部分是商品期权的研究重点,主要是期权的因子分析和研究,包括波动性指标的隐含波动率,风险因子的Delta,方向性的压力点和支撑点对应行权价等,通过分析这些期权因子,构建相应的期权组合策略,进一步运用Delta因子对风险对冲,构建动态的期权中性组合策略和套期保值策略。后文将按照这顺序进行逐步展开讨论分析,最后给出商品期权案例应用。

期权因子分析

商品基本面:供需关系平衡表,分析期权标的中长期的行情走势。

隐含波动率:波动率是是衡量标的价格变化剧烈程度的指标。波动率越高,金融资产价格的波动越剧烈,资产收益率的不确定性就越强;波动率越低,金融资产价格的波动越平缓,资产收益率的确定性就越强。波动率常用的有均值回归,也就是期权隐含波动率和历史波动率的存在均值回归的原理,此外还可以用波动率微笑的构建期权的期限结构模型。

压力点和支撑点:期权最大持仓量所在的行权价是站在卖方的角度分析市场行情所在的压力点和支撑点。一般情况,市场行情在看涨和看跌最大持仓量所在的行权价之间波动,行权价上移或者下移表明市场将会出现上涨或下跌趋势。

持仓量PCR:PCR是期权研究特有的因子,持仓量PCR代表了市场的方向性和情绪性。PCR是期权量仓的看跌看涨比率——Put/Call Ratio的缩写简称,表示某一标的对应的看跌期权合约与看涨期权合约持仓量的比值。期权的持仓量PCR主要是站在期权的卖方角度看待市场行情走势,与相对应的标的价格走势往往趋于一致,这为投资者构建策略提供了一种趋势判断的方法。此外,持仓量PCR一般以1.0作为多空情绪的分水岭。当持仓量PCR大于1.0,则市场行情多头情绪较浓;当持仓量PCR小于1.0,则市场行情偏空。

Delta中性策略:Delta中性策略就是构造一个含有期权头寸的组合,使其不受标的价格小幅变动的影响。也就是说,无论标的价格是涨还是跌,组合的市值始终保持不变。在期权交易中,有时这也被称为Delta中性对冲。

案例应用:由于商品分析研究逻辑有相似之处,后面内容主要以沪铜期权和棉花期权为案例进行期权因子分析以及期权策略案例分享。

基本面研究

从沪铜和棉花的基本面分析:

(1)从全球精炼铜的供需平衡预测表来看,今年小幅度过剩约为5万吨,预估明年过剩幅度较大达到25万吨。

(2)从全球棉花的供需缺口来看,22-23年度过剩约为100万吨,预计23-24年度缺口20-30万吨。

沪铜期权隐含波动率

从沪铜期权隐含波动率分析:

(1)在过去一年,沪铜期权隐含波动率逐渐下降,特别是下半年以来长时间维持在0.20以下,沪铜期权隐含波动率均值约为0.19,且分布都在0.14-0.29之间;

(2)预计明年沪铜期权隐含波动率将维持在0.20上下一倍标准差波动。

棉花期权隐含波动率

从棉花期权隐含波动率分析:

(1)在过去一年,棉花期权隐含波动率先升后降,下半年以来波动区间加大;从棉花期权隐含波动率分布来看,中位数约为0.22,在0.18-0.38之间波动且波动右偏。

(2)预计明年棉花期权隐含波动率将维持在0.22偏向上区间波动且向上偏右波动。

压力点和支撑点

期权的压力点和支撑点的因子分析:

(1)从期权卖方的角度来看,2023年沪铜期权波幅收窄,且下方支撑点逐渐上升,上方压力点逐渐趋于平稳,预计明年沪铜期权压力点和支撑点震荡区间将扩大。

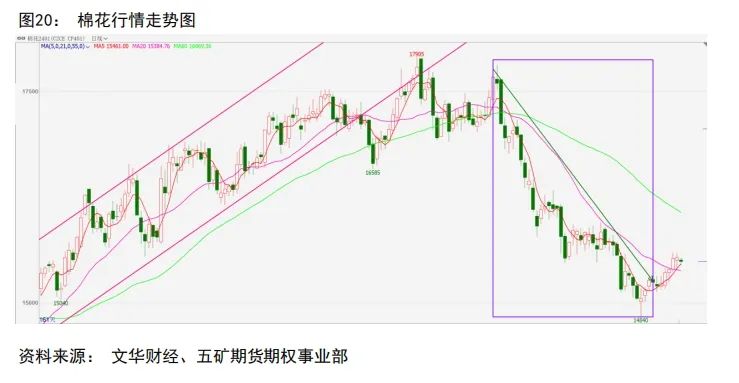

(2)棉花期权的震荡区间维持在大幅度的区间波动,上方压力点位有所下移,预计明年上方将进一步承压。

持仓量PCR

期权持仓量PCR看标的行情趋势:

(1)期权持仓量PCR,是站在期权庄家的角度分析标的行情的趋势,持仓量PCR多空分界点为1.00。

(2)沪铜期权持仓量PCR常年处于1.00以上,表明沪铜上方有一定的多头支撑;

(3)棉花期权持仓量PCR先扬后抑,上半年从0.5上升至1.40后逐渐下降回落至0.60,整体来看,预计明年棉花期权持仓量PCR将维持在较低位置,从而预估棉花将维持偏弱势。

Delta因子

期权的Delta因子:目得是为了选择流动性较好的期权合约构建期权组合策略,常用的选择方法:买方期权Delta绝对值0.45-0.70,卖出期权Delta绝对值约为0.10-0.50。

策略应用与案例分享

期权中性策略:

(1)适用环境:在标的行情在没有趋势或者趋势不明朗的震荡行情中,利用期权构建波动率交易策略,获取时间价值的交易逻辑,赚取相对稳定的收益。

(2)中性常用策略:可以是上下风险封闭的组合策略,也可以是一定距离敞开的组合策略。有风险敞口的中性策略:卖出(宽)跨式期权组合策略和两个上下风险封闭的中性策略:买入蝶式期权组合策略和正向日历价差组合策路。

(3)以沪铜期权构建中性策略案例分享。

期权套保策略:持有现货多头,构建相应的期权套期保值组合策略,规避行情下跌的风险同时降低成本增强收益。

(1)以棉花期权套保为案例,持有现货多头,用期货合约代替。

(2)静态套保策略:棉花现货多头,买入看跌期权规避下跌风险,卖出虚值看涨期权降低成本,持有到结算日。

(3)动态套保策略:棉花现货多头,买入看跌期权规避下跌风险,卖出虚值看涨期权降低成本,动态地调整卖出虚值看涨期权一腿,当合约delta值小于或大于设定阈值,则进行合约的调整。

期权中性策略到期损益图

卖出宽跨式期权组合策略:同时卖出相同月份不同行权价的看涨期权和看跌期权,通常选择虚值一档或二档期权合约。到期损益分析,当结算时行情在行权价之间盘整震荡收益最大,市场行情大涨或大跌面临大幅亏损。

买入蝶式套利策略:卖出2份中间行权价的看涨(或看跌)期权,同时买入1份高行权价和低行权价的看涨(或看跌)期权,三等行权价等距。收益和风险封闭,行情在低行权价和高行权价之间震荡,策略正收益;当行情大于高行权价或小于低行权价,组合策略将面临亏损,但是亏损有限。

正向日历价差组合策略:卖出近月平值的看涨(或看跌期权)同时买入远月相同行权价的看涨(或看跌)期权,持有近月合约到期同时了结。收益和风险封闭,类似于期货的跨期套利策略。

沪铜中性策略案例分享

研究分析的以下结论:

(1)基本面研究:沪铜震荡偏多。

(2)期权因子分析:期权隐含波动率中位数偏低水平,压力点和支撑点分为别69000和66000,持仓量PCR一年以来维持在1.00以上,表明沪铜整体偏多。

策略应用:构建中性期权组合策略,获取时间价值收益:

(1)卖出宽跨式期权组合策略;

(2)买入蝶式价差策略;

(3)构建正向日历价差策略。

沪铜中性策略案例:

(1)初始资金:100万

(2)每个合约建仓固定10手

(3)回测日期:2023.11.01-2023.11.24

(4)期权标的:CU2312和CU2401

沪铜中性策略案例分享

沪铜期权策略应用

(1)卖出宽跨式期权组合策略:卖出10手行权价为69000的看涨期权和行权价为66000的看跌期权持有到期日;

(2)买入蝶式价差策略:卖出20手行权价为68000的看涨期权,同时买入10手行权价为67000看涨期权和行权价为69000的看涨期权;

(3)正向日历价差策略:卖出10手行权价为67000的近月看涨期权同时买入10手行权价为67000的远月看涨期权。

沪铜中性策略案例分享

沪铜期权策略应用

(1)卖出宽跨式期权组合策略:卖出10手行权价为69000的看涨期权和行权价为66000的看跌期权持有到期日。

(2)买入蝶式价差策略:卖出20手行权价为68000的看涨期权,同时买入10手行权价为67000看涨期权和行权价为69000的看涨期权。

(3)正向日历价差策略:卖出10手行权价为67000的近月看涨期权同时买入10手行权价为67000的远月看涨期权。

期权套保策略

现货多头期权套保策略:持有现货多头+买入看跌期权+卖出虚值看涨期权组合构成,使用环境,市场温和上涨或者大幅下跌或者震荡。

静态期权套保:买入平值或者虚值一档看跌期权规避现货下跌风险、卖出虚值看涨期权降低套保成本,下跌时期权对现货头寸起到保护作用,上涨时结合现货销售平仓了结。

动态期权套保:

(1)构建静态期权套保;

(2)当行情下跌时,虚值看涨期权的delta值小于设定阈值时,对卖出看涨期权的行权价合约向下

调整;

(3)当行情上涨时,卖出看涨期权合约的delta值大于设定阈值时,撤掉卖出看涨期权一腿,或者吧期权合约往更高行权价进行移仓。

棉花期权套保案例分享

棉花多头期权套保策略:

持有现货多头+买入看跌期权+卖出虚值看涨期权组合构成;适用环境:市场温和上涨或者大幅下跌或者震荡。

静态期权套保:

买入平值或者虚值一档看跌期权规避现货下跌风险、卖出虚值看涨期权降低套保成本,下跌时期权对现货头寸起到保护作用,上涨时结合现货销售平仓了结。

动态期权套保:

(1)构建静态期权套保;

(2)当行情下跌时,虚值看涨期权的delta值小于设定阈值时,对卖出看涨期权的行权价合约向下

调整;

(3)当行情上涨时,卖出看涨期权合约的delta值大于设定阈值时,撤掉卖出看涨期权一腿,或者吧期权合约往更高行权价进行移仓。

棉花期权套保案例分享

棉花期权静态套保案例

持有棉花现货CF2401,买入平值看跌期权保护性策略,卖出虚值三档期权降低套保成本。

棉花期权动态套保案例

(1)构建静态期权套保。

(2)当行情下跌时,虚值看涨期权的delta值小于0.10时,对卖出看涨期权的行权价合约向下调整。

(3)当行情上涨时,卖出看涨期权合约的delta值大于0.45时,了结卖出看涨期权。

棉花期权套保效果分析

(1)期权套保是区间套保,相对于期货套保更加灵活。

(2)期权静态套保,起到一定保护作用,风险可控在一定范围。

(3)期权动态套保,对现货棉花起到保护作用的同时,还可以增强收益。

总结与展望

商品期权总结

(1)缕清商品期权的研究逻辑框架;

(2)标的期货基本面分析预估中长期行情趋势;

(3)技术指标分析确定进出场点;

(4)通过期权各因子分析,构建相应的期权组合策略以应对市场;

(5)产业企业通过期权构建动态的期权套期保值方案。

期权的功能

(1)期权的立体化交易,期权可以在任何市场环境(包括震荡、上涨、下跌)构建相应的组合策略;

(2)期权的精准化打击,可以根据投资者对市场的预期构建相应的组合,或者选择相应的行权价,获取更高的收益;

(3)期权的风险转移,期权可以用作套保工具,帮助投资者规避现有的资产风险。

展望未来

(1)期权的投资策略模型多样各异,可以根据不同的市场状态构建不同的投资策策略。比如:多头方向可以构建牛市价差组合策略,买入看涨期权,卖出看跌期权等;波动率中性策略可以构建正向日历价差等;震荡市场或者震荡偏多,震荡偏空可以构建DELTA中性组合策略。当标的市场波动率偏高时,适合做期权的卖方策略,反之,则可以构建适当的买方策略。

(2)商品期权上下游产业链逐渐完善,为各类投资者提供相应的期权套保工具,降低套保成本进行风险管理,在产业企业发挥重要的作用。

免责申明:本报告信息均来源于公开资料或实地调研,我公司及研究人员对信息的准确性和完整性不作任何保证,本报告中的信息、观点均反映报告初次公开发布时的判断,可能会随时调整;报告中的信息及观点不构成投资要约或买卖建议,投资者据此作出的投资决策及结果与本公司和作者无关。投资有风险,入市需谨慎。