热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

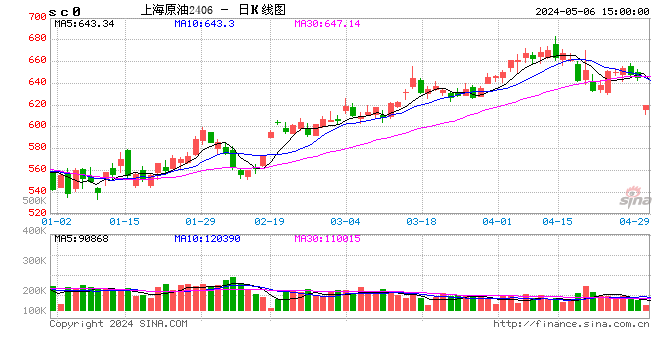

原油:

周一油价重心再度下移,其中WTI1月合约收盘下跌0.68美元至74.86美元/桶,跌幅0.90%。布伦特1月合约收盘下跌0.60美元至79.98美元/桶,跌幅0.74%。SC2401以574.1元/桶收盘,下跌5.4元/桶,跌幅为0.93%。欧佩克+代表们表示,沙特自7月以来一直在单方面减产100万桶/日,现在正在寻求欧佩克+进一步支持。沙特提出这一提议之际,欧佩克正面临艰难的谈判。代表们表示,在周末之前,产油国正朝着达成妥协的方向前进,但尚未达成一致。可见联合减产之路并不顺畅,而当前油市静待会议结果,市场博弈相对温和。有迹象表明石油供应开始超过需求,突显了欧佩克在准备制定2024年产量政策时面临的挑战。与此同时,利比亚11月原油出口计划上调60万桶至3200万桶,相当于107万桶/日,而此前计划为105万桶/日。从各产油国的应对来看,无论是提升变量目标还是增加出口边际,都带来了不少的供应压力,而需求疲软是当下的主要矛盾,油价预计延续弱势调整为主。

燃料油:

周一,上期所燃料油主力合约FU2401收跌0.65%,报3073元/吨;低硫燃料油主力合约LU2402收跌1.77%,报4214元/吨。据隆众船期最新统计数据显示,11月山东及天津港口直馏燃料油到港量或将高达130万吨以上,环比10月大涨超过140%;据了解今年1620万吨燃料油进口配额已提前消耗完毕。昨日商务部最新公告显示,增发2023年成品油(燃料油)非国营贸易进口允许量300万吨,为近年来燃料油进口配额首次增加,炼厂进料需求将成为近期高硫市场的主要支撑。由于近期国际油价波动较大,需要注意FU和LU绝对价格波动的风险,整体以震荡偏弱为主,相对强弱方面高硫或强于低硫。

沥青:

周一,上期所沥青主力合约BU2402收涨0.06%,报3582元/吨。短期沥青供应受到利润修复有增加的趋势,但是12月整体排产继续下滑,需要注意原料端稀释沥青的扰动对生产带来的影响。需求方面,在近期大范围降温雨雪天气影响下,终端需求持续减弱,等待冬储需求的释放,当前的价格之下对于冬储有一定的吸引力,已有炼厂零星释放低价合同。由于近期国际油价波动较大,需要注意BU绝对价格波动的风险,对主力合约仍持震荡偏弱观点。

橡胶:

周一,截至日盘收盘沪胶主力RU2401下跌30元/吨至13935元/吨,NR主力下跌50元/吨至10585元/吨,丁二烯橡胶BR主力上涨160元/吨至12470元/吨。昨日上海全乳胶12850(-50),全乳-RU2401价差-1105(-85),人民币混合12100(+0),人混-RU2401价差-1855(-35),BR9000齐鲁现货12200(+0),BR9000-BR主力-185(-180)。泰国前10个月天然橡胶、混合胶合计出口363.4万吨,同比降11.4%;合计出口中国224.9万吨,同比则增4.5%。近期国内云南主产区即将停割,对原料价格有一定支撑,需求短期变化不大,期价存在底部支撑。

聚酯:

TA401昨日收盘在5676元/吨,收跌1.53%;现货报盘升水01合约5元/吨。EG2401昨日收盘在4059元/吨,收跌0.73%,基差增加9元/吨至-30元/吨,现货报价4045元/吨。PX期货主力合约2405收盘在8298元/吨,收跌1.31%。现货商谈价格为988美元/吨,折人民币价格8140元/吨,基差收窄21元/吨至-188元/吨。江浙涤丝产销高低分化,平均产销估算在5成左右。湖北一套20万吨聚酯装置周六点火升温,初步预计本周四、五出产品,装置配套生产聚酯切片。江苏一套100万吨/年的MEG装置周末因故停车。台湾一套20万吨/年的乙二醇装置已重启并满负荷运行中,该装置此前于9月下旬起停车检修。截至11月27日,华东主港地区MEG港口库存约124.2万吨附近,环比上期减少2.6万吨。聚酯负荷仍处在九成附近,有聚酯新装置投产,终端产销也阶段性放量,但要关注冬季补单需求走弱可能,预计短期聚酯价格偏弱震荡。

甲醇:

周初国内甲醇市场表现较好,期现均有走高。煤端价格表现强劲对甲醇形成成本端支撑,上游企业整体出货较好、库压不大,下游部分烯烃原料外采预期等,预计短期国内甲醇市场延续偏强整理走势,关注期货、贸易转单操作、西北烯烃原料外采等。下游烯烃装置方面,常州部分烯烃项目停车检修;鲁西烯烃负荷下降;阳煤烯烃计划降负,需求边际支撑难言乐观。期价延续震荡运行节奏。

尿素:

周一尿素期货价格震荡偏强运行,主力合约收盘价2285元/吨,小幅上涨0.4%。现货市场有所走弱,各地区价格下调10~40元/吨不等。供应来看,尿素日产水平提升至18.16万吨,供应压力高位有增。需求暂无明显起色,农业需求处于空档期,工业刚需拿货为主。整体来看,尿素市场氛围整体偏弱,期货盘面在相关品种强势的带动下走势坚挺,趋势上以宽幅震荡思路为主,关注后期气头企业开工负荷变化。

纯碱&玻璃:

周一纯碱期货价格继续强势上涨,主力合约收盘价2484元/吨,涨幅8.28%,2402、2403合约封涨停板,其余合约涨幅也较为明显。玻璃期货价格区间震荡,主力合约收盘价1746元/吨,小幅上涨0.87%。昨日夜盘纯碱、玻璃期货价格偏强运行。

纯碱现货市场继续走强。华北、西北地区价格维稳,其余地区纯碱价格上调50~300元/吨不等。基本面来看,河南、湖北均有装置减量,行业开工降至83%左右。需求端仍存补库需求,但个别企业新价格偏高或抑制中下游接货意愿。整体来看,供应缩减仍是当前支撑纯碱期现价格的主要驱动,短期盘面仍偏强运行为主,但需警惕市场情绪变化、期货风控措施等因素影响。

玻璃方面,现货价格继续松动,昨日国内均价降至1964元/吨。当前玻璃下游企业拿货心态依旧谨慎,市场成交难以长时间维持高位,昨日沙河、湖北地区产销均不过百。玻璃政策支持偏强,但现实依旧偏弱,且原料纯碱期价走势偏强也给玻璃期价带来支撑。日内玻璃期货价格也延续偏强趋势,但行情持续性有待观察。关注年底终端地产赶工情况、下游深加工采购节奏及原料纯碱市场的联动性影响。

烧碱:

周一烧碱期货价格偏弱震荡,主力合约收盘价2583元/吨,小幅下跌0.31%。昨日夜盘烧碱期货价格延续弱势格局。现货市场多数稳定,个别企业价格上调20~30元/吨。基本面方面,烧碱供应存增量预期,需求暂无实质性改善。整体来看,烧碱市场暂无新增驱动,盘面走势偏弱震荡为主。关注市场价格变动及主力贸易商成交情况。