热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

大家早上好,来看下热点消息。

美国、北约突然宣布:将正式暂停

据环球时报11月7日消息,美国和北约当天发布公告,宣布将正式暂停参与《欧洲常规武装力量条约》。报道称,此举是在俄罗斯宣布正式退出该条约后作出的决定,也标志着又一项具有里程碑意义的军控协议的终结。

美媒稍早前报道称,俄罗斯11月7日正式退出《欧洲常规武装力量条约》,这是冷战后旨在削减在欧洲地区常规武装力量、具有里程碑意义的安全条约。俄罗斯指责美国扩大北约,破坏了冷战后的安全。

关于《欧洲常规武装力量条约》,据媒体介绍,北约和华约1990年签署该条约,该条约对两大军事集团的各类常规兵器总量、核查方式等作出规定。华约解散和苏联解体后,1999年欧洲安全与合作组织首脑会议通过《欧洲常规武装力量条约修改协议》,俄罗斯2004年批准了该协议,但北约成员国一直未批准。由于北约持续东扩,俄方于2007年暂停履行《欧洲常规武装力量条约》。

今年5月29日,俄罗斯总统普京签署法令,废止《欧洲常规武装力量条约》。俄总统新闻秘书佩斯科夫当天在记者会上说,俄宣布废止《欧洲常规武装力量条约》的决定不会引发直接后果,因为相关机制已名存实亡且过错不在俄方。

突发!乌军总司令助手被炸死

据参考消息援引德国新闻电视频道网站11月6日报道,乌克兰武装部队总司令瓦列里·扎卢日内的一名助手被爆炸装置炸死。

报道称,扎卢日内在“电报”社交平台上宣布:“今天,我的助手和亲密好友在亲人为其庆生时悲惨地失去了生命。”据称,一份生日礼物里的“不明爆炸装置”发生了爆炸。这位少校身后留下妻子和4个孩子。此前,警方的一份通报曾称爆炸与“弹药处理不慎”有关。当时仍不清楚这起事件是袭击还是一场意外。一些乌克兰媒体提到了“邮包炸弹”。

据报道,扎卢日内发文称,自俄乌冲突爆发以来,“根纳季一直是我的可靠帮手……事件的原因和相关情况将会查明”。

乌克兰内务部长伊戈尔·克利缅科后来称这是一起不幸事故。克利缅科在“电报”社交平台上发文称,扎卢日内的这名助手家中有一枚装有火药的手雷。这位少校给他的儿子展示了几枚过生日收到的手雷,而那枚装有火药的手雷的保险装置偶然被打开并炸死了父亲,孩子则被炸伤。

据称,赠送这些致命手雷的男子已经被查明身份。克利缅科称,该男子曾送给这位少校1瓶威士忌和6枚手雷,调查人员在搜查其工作室时发现了其他的手雷。收礼物的人可能以为那些手雷是仿造品。

国际油价显著下跌

国际油价周二显著下跌。截至当天收盘,WTI原油期货主力合约收于77.37美元/桶,跌幅为4.27%;布伦特原油期货主力合约收于81.61美元/桶,跌幅为4.19%。

美国能源信息署(EIA)周二表示,今年美国原油产量的增幅将略低于此前的预测,同时需求将下降。EIA称,2023年美国原油产量将增至1290万桶/日,而此前的预测为1292万桶/日。预计今年美国石油总消费量将下降30万桶/日,10月给出的预测为将增加10万桶/日。

EIA周二在短期能源展望中上调2024年全球石油需求增长预估8万桶/日,至140万桶/日。在月度预估中,该机构下调2023年石油需求增长预估30万桶/日,至146万桶/日。

美国石油协会(API)周二发布的数据显示,上周美国原油和馏分油库存增加,而汽油库存下滑。截至11月3日当周,原油库存增加约1190万桶,汽油库存减少约36万桶,馏分油库存增加约98万桶。

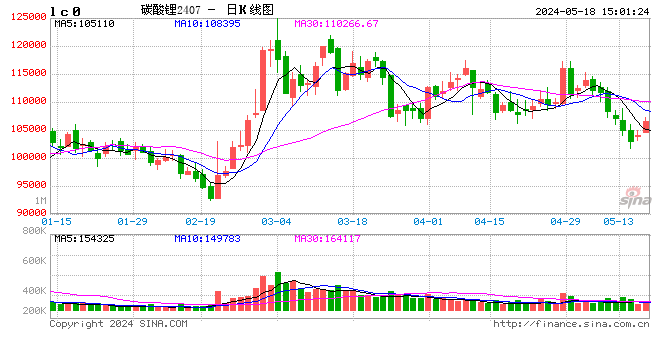

碳酸锂期货创上市以来新低

继周一大跌后,昨日碳酸锂期货继续回落,主力LC2401合约收跌4.33%至142550元/吨,创出上市以来新低。造成此次行情下跌的主要原因是什么?后市下跌空间又有多少?

方正中期期货分析师魏朝明认为,随着澳矿价格下移,边际成本下滑,锂盐厂代加工增加碳酸锂供给,进一步加剧市场供需过剩的矛盾。加之现货价格持续走弱,使得LC2401合约挺价意图承压,令期价增仓破位大跌。

中泰期货分析师王竣冬也认为,近期澳矿价格大幅下调,冶炼企业利润恢复,助力前期停产检修的企业在检修完成后陆续复产,叠加非洲低价矿陆续到港,供应逐渐宽松,而下游需求依然偏弱,使得碳酸锂供需矛盾再度激化。此外,有盐湖大厂集中放货,进一步加剧市场供需过剩矛盾。

据了解,蓝科锂业于11月2日完成了500吨碳酸锂的散单拍卖,其中,最高中标价格为153000元/吨,成交126吨;剩余374吨的中标价格为152000元/吨。参照当日的现货价格来看,该交易日工业级碳酸锂的均价报154000元/吨,市场中电池级碳酸锂的成交价格集中在157000—169000元/吨区间,也就是说,蓝科锂业正以低于现货和市场的价格,对散单碳酸锂进行出货处理。市场人士认为,碳酸锂散单再现低价交易,给市场带来较大的消极情绪。

期货日报记者查阅蓝科锂业三季报发现,蓝科锂业此次低价换量的操作或是无奈之举。数据显示,今年三季度,该司碳酸锂产品的产量为1.17万吨,相较于今年一季度与二季度的0.63万吨、0.78万吨呈现加速上涨趋势。不过。该司三季度的碳酸锂销量仅为1.34万吨,环比二季度1.36万吨的销量有所下跌。与此同时,该司碳酸锂产品的平均售价和平均利润也都出现了下跌。数据显示,今年三季度,蓝科锂业的碳酸锂产品的平均售价为16.25万元/吨,低于今年二季度的20.42万元/吨;利润方面,该公司三季度碳酸锂的净利润为9.48万元/吨,也低于二季度的11.57万元/吨。

从现货价格来看,碳酸锂报价依旧保持下行态势。据SMM数据,11月7日,电池级碳酸锂均价报价为158500元/吨,已连跌13日,创2021年9月22日以来新低。工业和信息化部昨日公布的2023年前三季度有色金属行业运行情况数据显示,今年前三季度,电池级碳酸锂现货均价为301000元/吨,同比下跌36.4%。

值得关注的是,近期,盘面上近月合约跌速远快于远月,主要是近月合约在下跌,远月合约跌幅并不大,市场对碳酸锂期货价差的反套策略仍给予较大关注。

上市以来,碳酸锂期货反套策略就一直可行,7月下旬LC2401合约与LC2402合约价差在10000元/吨以上,后又在9月中旬降至2000元/吨,而这一轮反套策略的起点则是在10月中旬。”中信建投期货分析师张维鑫分析称,今年国庆节过后,由于供给扰动叠加刚需韧性预期,LC2401合约一度大幅反弹,LC2401合约与LC2402合约价差扩大至13000元/吨,回到上市初期的高位水平。与此同时,LC2401合约与LC2407合约价差,上市初期达到35000元/吨,9月中旬降低至10000元/吨以内,国庆节过后回升至30000元/吨。从10月中旬开始,随着反弹结束,价差开始收敛,LC2401合约与LC2402合约价差从13000元/吨收敛至当前的8000元/吨,LC2401合约与LC2407合约从30000元/吨收敛至20000元/吨。

当下来看,反套策略是否还值得关注?张维鑫认为,本轮反套策略的最佳布局时点是10月中旬,直到现在,反套策略依然值得关注和布局。不过,反套的安全边际没有正套高,相对来说,上游企业或者有碳酸锂库存的企业适合做反套,以现货作为安全保障,可以避免价差扩大、套利失败造成亏损。“一般来说,正套操作下,如果近月价格异常下跌、价差缩小,套利者可以选择近月、远月都持有至到期交割,如此便可以避免大幅亏损。反套下,如果近月价格异常上升,套利者需要先交割现货,然后在远月接回现货,才能避免价差扩大带来损失,操作难度更大。”张维鑫说。

“对于锂矿石及碳酸锂生产企业来说,有现货端保护,把握机会做缩近远月价差是合适的。普通投资者参与反套需要密切关注现货市场及基本面的变化,同时尽量避开临近交割合约。”魏朝明分析称,当10月中旬正套操作推动LC2401合约与LC2407价差来到30000元/吨以上的极限水平时,反套机会显现。但10月下旬锂盐厂的挺价动作再度推动LC2401合约与LC2407价差接近30000元/吨关口,随后现货市场连续走跌,市场对LC2401合约挺价的信心回落,上周五开始LC2401合约与LC2407合约价差持续下行,昨日一度跌破17000元/吨,反套策略的机会或将越来越小。王竣冬也认为,近几日反套策略表现尚可。不过,考虑到昨日LC2401合约持仓已突破11万手,加之临近年关,宏观面、消息面等影响因素作用于近月合约可能性将愈发明显,若无库存货源保障,在成本附近做空近月的风险增大,反套策略需谨慎。

为何当前近月合约跌速远快于远月?王竣冬认为,一方面是前期支撑近月合约成本高企、需求尚可的逻辑不复存在,带来补跌情绪影响;另一方面是市场对远期天量供应预期的认知发生变化,新增产能释放不及预期。从交易逻辑来看,魏朝明认为,当前市场逻辑正从“近月合约挺价”转向“基本面的现实状况”,锂矿石价格持续回落带动现货价格连续半个月走跌,挤压了锂盐企业挺价的操作空间,近月合约受此影响显著偏弱;而远月合约目前定价符合市场中长期价格预期,下方空间有限,因此没有显著受到本轮现货价格及近月合约走弱的驱动。

“从当前交易逻辑来看,一部分原因是市场本就疲弱、下行趋势没有结束,而近月比远月弱,则有对乐观预期修正的因素。上市以来,市场对远月合约看空是比较一致的,包括10月12日反弹,也只有1天的时间,但对LC2401合约,市场出现较大分歧。”张维鑫表示,尽管市场对2024年供需过剩的预期看法一致,但就短期来说,成品过快下跌面临边际成本支撑,供给尚未大规模放量,而需求仍然保持高增速,且LC2401合约的高持仓使得市场对交割较为关注,这些都使得LC2401合约的下行压力小于远月合约,甚至在10月中上旬,在上游减产挺价、成本倒挂的情况,市场一度交易它的反弹。而现在,由于锂矿价格谈判、下游去库、上游累库等影响,基本面对LC2401合约的支撑不断减弱,“强现实”没有成立的基础,补跌成了必然。

张维鑫认为,远月合约坚挺并不代表市场看好远月的锂盐价格,而是远月合约在此前已经有了足够大的跌幅,市场目前比较认可短期内120000—130000元/吨的阶段性底部区域。

展望后市,广州期货分析师汤树彬认为,后续随着交割月临近,市场逻辑或逐步转向围绕仓单实际注册量及交割进行交易,可重点关注交易所仓单注册情况,但考虑到当前距离交割尚有约两个月时间,近期基差或维持缓慢收敛,前低支撑告破后近期振荡中枢或进一步下移。“碳酸锂供需两旺趋势延续,同时今年以来碳酸锂的供需格局从供不应求转向供需平衡,当前有从供需平衡进一步向阶段性过剩转变的趋势。新能源汽车渗透率向暖,市场规模及碳酸锂需求难以再现指数级增长。”魏朝明也认为,随着前两年高价格高利润推动的锂资源不断释放,碳酸锂中长期过剩的压力压制着现货期货价格表现,高成本供应退出在所难免,目前市场运行的逻辑可能要摆脱外购锂云母生产碳酸锂的成本,向更低的成本线寻找支撑。