来源:中信建投期货微资讯

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本文作者 | 王彦青中信建投期货有色金属分析师

本报告完成时间 | 2024年6月2日

摘要

锌:

利多:

1、矿紧状况短期难以改变,6 月加工费下调明显。

2、4月PCE如预期回落,通胀压力减弱利好降息。

利空:

1、高价对下游消费存在抑制,叠加终端推进偏慢拖累订单内外锌累库压力仍存,沪伦比值偏高下进口锌锭或将持续施压去库节奏;

2、内外锌累库压力仍存,沪伦比值偏高下进口锌锭或将持续施压去库节奏。

铅:

利多:

1、废电瓶供需矛盾仍存,铅精矿供应紧张,原料成本存在支撑;

2、新国标公布后冶炼厂成本陡增,交割货源偏紧;

利空:

1、铅蓄电池产业链库存水位偏高,淡季来临去库承压。

小结:

锌:宏观面,海外方面,4月PCE如预期回落,不过考虑到一季度GDP终值下修,通胀压力减弱利好降息的同时,美经济增速放缓或成为风险点;国内方面,4月制造业PMI未及荣枯线,宏观情绪整体偏空。基本面看,矿紧状况短期难以改变,进口矿成交显低迷,国内矿供应稳定,且原料争夺十分激烈,6 月加工费下调明显。月内炼厂增减产并存,预计产量变化有限。需求端仍以镀锌支撑为主,氧化锌及压铸表现不佳。铁塔新增订单良好维持稳定需求,光伏招标加快进程,落地尚待时日。总体来看,多头情绪减弱,铜银等领头品种走出回撤行情,锌价跟随跌落10日均线,但考虑到前期多头供应逻辑尚未反转,预计低位补买情绪尚存,锌价回撤空间有限,关注下周美国PMI及非农指引。

铅:铅精矿供应延续不足局势,6 月炼厂采购加工费在 100-800元/金属吨,此外据调研进口铅精矿较少,预计 7 月陆续到港。供应端,原生铅方面,受白银收益提振,炼厂开工环比回升,不过后续加工费下滑及矿紧仍将干扰炼厂生产;再生铅方面,受废电瓶供应影响,预计炼厂后续增量难抵减量。需求端,铅蓄电池市场终端消费变化不大,大多数企业多维持以销定产状态,社库延续累积。整体来看,进入 6 月,原料货量紧俏价格走势坚挺,成本难有松动;加之铅价前期涨幅有限,预计跟随有色板块回撤幅度相对偏低,后续关注关注宏观层面数据指引。

操作策略:

沪锌逢低轻仓试多,主力合约运行区间23500-24000元/吨附近。沪铅区间操作,主力合约运行区间18000-19000元/吨附近。

一

行情回顾

月内沪锌偏强运行。基本面沪锌维持矿紧锭松未有改变,月初宏观层面消息略为平淡,不过多头低位带动锌价缓步上升。宏观面消息多有利好,海外方面,美国4月CPI如预期般回落,为有色板块再注强心剂。国内方面,超长期特别国债发行安排出台,同时地产系列政策重磅出台,包括但不限于政府出资去化商品房库存,住房贷款利率下降等等,黑色及有色均受政策带来的利好政策提振明显;临近月末通胀数据利好降息预期,不过市场并不感冒,锌价伴随再度回落。

月内沪铅高位震荡。宏观情绪对于有色板块支撑仍存,同时沪铅基本面表现延续,原料紧张仍然贯穿行情波动,矿端及废电瓶均存在供应紧缺情况,供应端原生铅炼厂继续检修,再生铅炼厂减产幅度加大。需求端延续淡季平稳表现,企业维持刚需补库。不过临近月末有色板块情绪下滑明显,但沪铅前期涨幅相较其他品种相对较小,因此也相对抗跌。

二

价格影响因素分析

1、国际宏观

5月31日周五,美国商务部最新数据显示,剔除食物和能源后的4月核心PCE物价指数同比增速为2.8%,持平预期2.8%,前值上修为2.82%。4月核心PCE环比增速为0.2%,略低于预期和前值0.3%,为今年以来最低月度涨幅。美国4月PCE物价指数环同比上涨2.7%,持平预期和前值,环比增长0.3%,预期和前值均为0.3%。与此同时,4月份实际(经通胀调整后的)个人消费支出意外下降了0.1%,实际可支配个人收入也下降了0.1%。

在日本央行周二举办的一场会议上,美联储理事米歇尔·鲍曼发表讲话,着重表达了她对美联储资产负债表的看法。她说缩表“进展相对顺利”。美联储此前表示,将在下个月放慢缩表步伐,并打算在银行准备金水平略高于他们认为充足的水平时停止缩表。但鲍曼认为,目前的准备金水平还不够高,美联储尚未达到应该停止缩表的点。她认为,美联储应该继续缩表,直到准备金达到一个更高的水平。

欧元区通胀今年首次反弹,这让市场担心若物价压力居高不下,欧央行后续降息步伐将放缓。5月31日周五,欧盟统计局公布的初步数据显示,由于服务业通胀顽固,5月欧元区调和CPI同比从4月的2.4%反弹至2.6%,超出市场预期的2.5%。环比有所降温,5月调和CPI环比初值0.2%,与预期一致,前值为0.6%。

最新调查显示,经济学家认定欧央行100%将在货币政策会议当日降息25个基点,这一预期与欧央行近月来官员们的释放的强烈鸽派信号高度一致。超2/3参与调查的经济学家还认为欧央行将在9月和12月的议息会议上各降息一次。但总体来看,欧央行降息步伐预计仍将非常审慎,也不会提供太多前瞻指引,具体节奏仍然需要视数据而定。美联储维持高利率,也迫使欧央行必须权衡息差对汇率的冲击。

2、国内宏观

5月29日周三,国务院印发《2024-2025年节能降碳行动方案》,从严控制铜、氧化铝等冶炼新增产能,逐步取消各地新能源汽车购买限制,严格合理控制煤炭消费。方案还指出,推动煤电低碳化改造和建设,严格落实钢铁产能置换,加大非化石能源开发力度,大力发展微电网、虚拟电厂、车网互动等新技术新模式。到2025年底,城镇新建建筑全面执行绿色建筑标准,新建公共机构建筑、新建厂房屋顶光伏覆盖率力争达到50%。

5月份国内制造业景气水平有所回落,但非制造业继续保持扩张,企业生产经营活动总体保持恢复发展态势。5月31日国家统计局发布数据显示,5月份制造业采购经理指数(PMI)为49.5%,比上月下降0.9个百分点。非制造业商务活动指数为51.1%,与上月基本持平。综合PMI产出指数为51.0%,比上月下降0.7个百分点,继续高于临界点。

5月27日,国家统计局公布4月规上工业企业利润数据,数据显示中国经济持续向好,工业企业利润增速同比转正。1—4月份,全国规模以上工业企业实现利润总额20946.9亿元,同比增长4.3%。4月单月,规模以上工业企业实现利润同比增长4.0%,较去年同期的-3.5%转正。

上海楼市新政次日,两大一线城市深圳和广州也有大动作。深圳首套房最低首付款比例由原来的30%调整为20%,二套住房个人住房贷款最低首付款比例由原来的40%调整为30%。广州首套房和二套房最低首付款比例分别调整为15%和25%,取消利率下限;鼓励规模化租赁机构收购存量商品住房精炼锌与再生铅亏损有所修复。

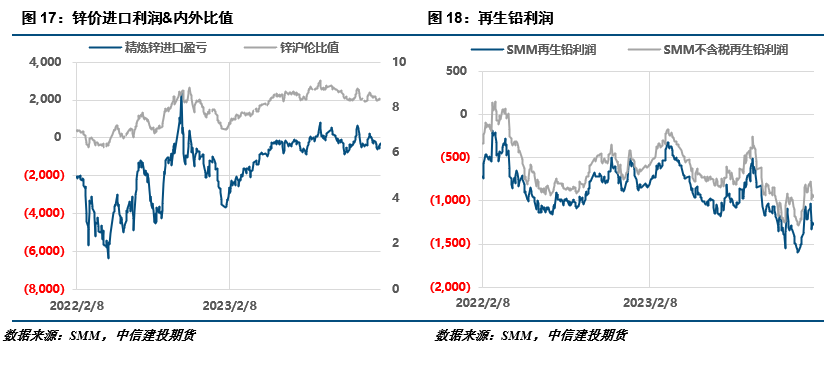

3、精炼锌利润探底,再生铅亏损收窄

精炼锌方面,海内外矿石加工费月内大幅下调,最新出炉的6月加工费较4月下降1000元。对于炼厂利润挤压明显,矿企炼厂利润明显倒挂;不过同时锌价较月初有所上行,炼厂冶炼利润有所修复,截止5月30日,炼厂净利润来到-618元/吨。

原生铅方面,国产铅精矿加工费较环比持平,但进口加工费下调5美元。白银在前期回调后受降息预期利好月末有所回升,白银收益环比增加。再生铅方面,废电瓶价格因原料供应紧张抬升,同时铅价重心拉升,再生利润亏损收窄,截止5月31日,再生铅冶炼利润来到-618元/吨。

4、下游消费情况:开工有所分化,镀锌表现稍强

开工有所分化,镀锌因江浙地区的铁塔订单较好,且黑色价格上涨,带动镀锌开工增加;而压铸和氧化锌企业一方面因为锌价高位,下游企业畏高慎采,另外本身行业淡季下,部分企业存在检修减产情况,造成开工下降。预计后续镀锌受专项债和基建等带动,开工或有提升,但压铸和氧化锌改善情况有限。

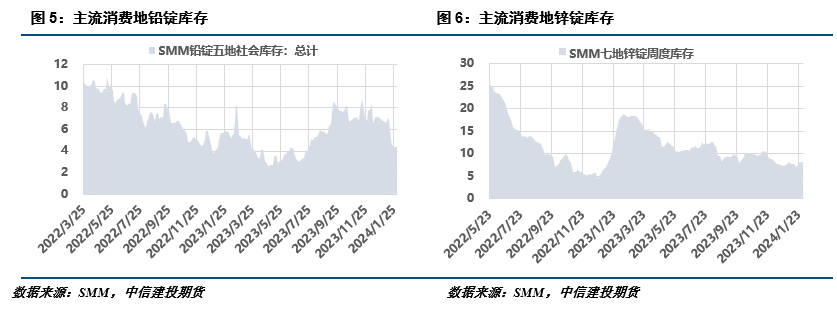

5、库存情况:低位刚需采买,铅锌库存分化

据SMM调研,截至本周四(5月30日),SMM七地锌锭库存总量为20.94万吨,较5月23日降低0.35万吨,较5月27日降低0.10万吨,国内库存录减。上海地区库存录减明显,周内上海地区仓库到货较少,并且周内下游继续刚需采买提货,库存继续降低;广东地区库存降低,主因部分冶炼厂继续检修,并且部分厂家长单交货直发下游,仓库到货较少,整体库存继续小幅录减;天津地区库存增加明显,周内天津仓库到货增加,叠加周内锌价再度上涨至新高,下游畏高刚需采购,库存继续录增。整体来看,原三地库存降低0.11万吨,七地库存降低0.10万吨。

据SMM调研,截至5月30日,SMM铝锭五地社会库存总量至6.57万吨,较上周四(5月23日)增加0.73万吨;较本周一(5月27日)增加0.36万吨。据调研,本周铅价延续偏强震荡态势,下游企业多是维持刚需采购,且刚需偏向价格相对低廉的再生铅货源。本周铅锭社会仓库中,主要的增量是来自于江苏地区,其次是浙江和天津,除了铅消费情弱带来的库存难以消化问题,亦不排除存在不小部分的进口铅货源抵达仓库的可能性。下周为端午假期的前一周,需要关注下游企业的假期安排,以及企业检修后,在月初的产量恢复情况。

三

相关图表

四

结论与操作策略

锌:宏观面,海外方面,4月PCE如预期回落,不过考虑到一季度GDP终值下修,通胀压力减弱利好降息的同时,美经济增速放缓或成为风险点;国内方面,4月制造业PMI未及荣枯线,宏观情绪整体偏空。基本面看,矿紧状况短期难以改变,进口矿成交显低迷,国内矿供应稳定,且原料争夺十分激烈,6 月加工费下调明显。月内炼厂增减产并存,预计产量变化有限。需求端仍以镀锌支撑为主,氧化锌及压铸表现不佳。铁塔新增订单良好维持稳定需求,光伏招标加快进程,落地尚待时日。总体来看,多头情绪减弱,铜银等领头品种走出回撤行情,锌价跟随跌落10日均线,但考虑到前期多头供应逻辑尚未反转,预计低位补买情绪尚存,锌价回撤空间有限,关注下周美国PMI及非农指引。

铅:铅精矿供应延续不足局势,6 月炼厂采购加工费在 100-800元/金属吨,此外据调研进口铅精矿较少,预计 7 月陆续到港。供应端,原生铅方面,受白银收益提振,炼厂开工环比回升,不过后续加工费下滑及矿紧仍将干扰炼厂生产;再生铅方面,受废电瓶供应影响,预计炼厂后续增量难抵减量。需求端,铅蓄电池市场终端消费变化不大,大多数企业多维持以销定产状态,社库延续累积。整体来看,进入 6 月,原料货量紧俏价格走势坚挺,成本难有松动;加之铅价前期涨幅有限,预计跟随有色板块回撤幅度相对偏低,后续关注关注宏观层面数据指引。

策略

沪锌逢低轻仓试多,主力合约运行区间23500-24000元/吨附近。沪铅区间操作,主力合约运行区间18000-19000元/吨附近。