转自:银河能化在线

普氏调查显示,受俄沙减产、哈萨克斯坦和尼日利亚的供应中断影响,7月OPEC+原油产量环比减少近100万桶/日,降至2021年8月以来最低,目前俄沙减供立场坚定,供应收缩依旧支撑油市。印度7月从沙特进口48.4万桶/日原油,6月为73.4万桶/日,OPEC份额被压缩,俄罗斯依旧为主要供应来源。EIA月报调升今年美国石油产量增速18万桶至85万桶/日,维持全球需求增速预期不变。经济抗通胀、战储待补库背景下,中长期美国存与OPEC+抗衡施压油价可能。当周美国API原油库存超预期大增406.7万桶,成品油去库,关注晚间EIA库存报告。

宏观方面,穆迪称尽管下调部分银行评级,但美国银行业依然强劲。美联储官员最新发言称到了维持利率不变的阶段,不太可能立即降息,近两日美元指数再度走高。中国7月CPI年率同比下降0.3%,PPI好于前值,但不及预期。

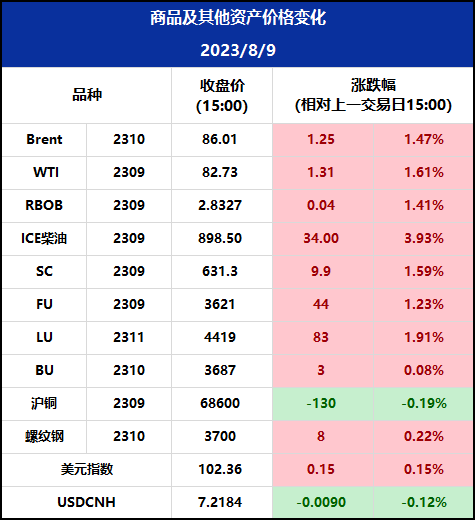

周三国际油价延续上行,截止国内15:00收盘,Brent 10合约日环比上涨1.25美元/桶至86.01美元/桶,SC2309合约录得上涨9.9元/桶或1.59%涨幅。

【近日重要事件数据提示】

08月09日(周三):

22:30 EIA原油周报

08月10日(周四):

20:30 美国7月未季调CPI

20:30 美国当周初请失业金人数

待定 OPEC月报(一般于北京时间18-21点左右公布)

1. 普氏调查:由于沙特的减产,OPEC+原油产量降至2021年8月以来的最低水平。普氏能源调查显示,由于沙特的重大自愿减产生效,欧佩克+7月原油产量削减至近两年低点。沙特最近的减产以及哈萨克斯坦和尼日利亚的供应中断抵消了伊朗和伊拉克的增产,导致欧佩克+产量环比下降近100万桶/日。调查发现,欧佩克13个成员国的日产量为2734万桶,而俄罗斯和其他8个盟国的日产量为1306万桶,总计为4040万桶。这是该集团自2021年8月以来的最低水平。此外,沙特的产量降至905万桶/日,这是自2021年6月以来的最低水平。

2. 印度自沙特进口原油数量大幅减少34%。据船货追踪机构Vortexa的数据,今年7月,印度从沙特阿拉伯的原油进口量大幅减少34%。数据显示,印度7月从沙特进口了48.4万桶/日原油,低于6月的73.4万桶/日。俄罗斯再次成为印度的最大原油供应国。俄罗斯对印度出口190万桶/日,超过了沙特和伊拉克供应的总和。

3. EIA预测今年美国石油产量的增长速度将快于此前的预期,为因沙特减产而紧张的石油市场提供额外的原油供应。根据EIA周二发布的月度报告,高于预期的油井生产率和不断上涨的原油价格将帮助美国在2023年将产量从之前预测的1260万桶提高到创纪录的1280万桶/日。2022年,美国平均日产量约为1190万桶。 EIA预计明年美国和全球的产量都将进一步增加。该机构表示,到2024年,全球石油日产量将增长至1.03亿桶,比今年增加170万桶。其中超过70%的增长预计将来自非欧佩克国家,以美国、巴西、加拿大、圭亚那和挪威为首。该机构表示,明年美国的日产量将攀升至1310万桶。

4. EIA月报:上调全年美国原油产量预期,全球需求增速预期维持不变,调升油价预估。

Ø 预计2023年美国原油产量将增加85万桶至1276万桶/日,此前预期为增加67万桶/日。

Ø 预计2023年美国原油需求增速为19万桶/日,此前为16万桶/日。

Ø 将2023年全球原油需求增速预期维持在176万桶/日不变。

Ø 预计2023年布伦特价格为82.62美元/桶,此前预期为79.34美元/桶。预计2023年WTI原油价格为77.79美元/桶,此前预期为74.43美元/桶。

5. API周报:原油超预期大幅累库,成品油去库。美国至8月4日当周,API原油库存 406.7万桶,预期-23.3万桶,前值-1540万桶;库欣原油库存-11.2万桶,前值-176万桶。精炼油库存 -209.3万桶,预期-16.7万桶,前值-51.2万桶;汽油库存 -41.3万桶,预期21.7万桶,前值-168万桶。

6. OPEC价格参考:OPEC一揽子原油参考价格周二报87.61美元/桶,前一交易日报88.25美元/桶。

宏观经济资讯

1. 穆迪称尽管下调部分银行评级,但美国银行业依然强劲。评级机构穆迪称美国银行业依然强劲,此前该评级机构下调了多家美国中小型银行的评级,并警告可能下调数家大型银行的评级。穆迪金融机构董事总经理在接受路透采访时说:“我们现在所做的是承认一些不利因素,但我们并没有说银行系统已经崩溃。”“展望未来,利率走高和整体货币政策收紧带来的压力似乎并没有很快会减弱的迹象”。

2. 美联储哈克称或到了维持利率不变的阶段,不太可能立即降息。费城联储主席哈克周二表示,除非近期经济数据的走向发生突然变化,否则美联储可能已经到了可以维持利率不变的阶段。哈克在费城的一次活动上发表讲话时说:“从现在到9月中旬,如果没有任何令人震惊的新数据,我认为我们可能已经到了可以耐心地保持利率不变,让我们已经采取的货币政策行动发挥其作用的时候了。”如果停止加息是合适的,哈克继续说,“我们需要在那个水平保持一段时间。疫情告诉我们永远不能说得太绝对,但我认为在任何情况下都不可能立即下调政策利率。”

3. 中国7月CPI年率同比下降0.3%,PPI好于前值,但不及预期。中国7月PPI年率为-4.4%,预期-4.1%,前值-5.4%。7月CPI年率为-0.3%,预期-0.4%,前值0%。

原油市场价格价差

国内外原油期货月间价差

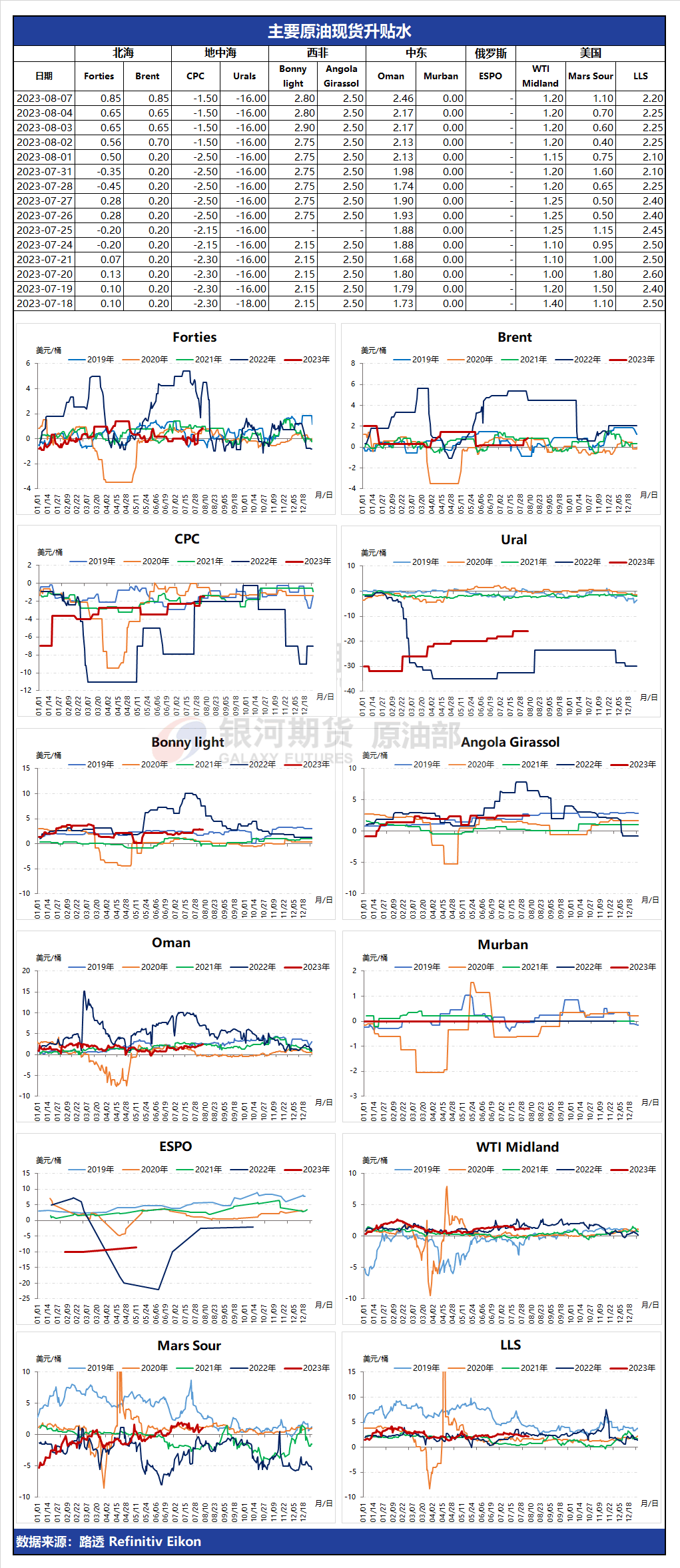

主要原油现货升贴水

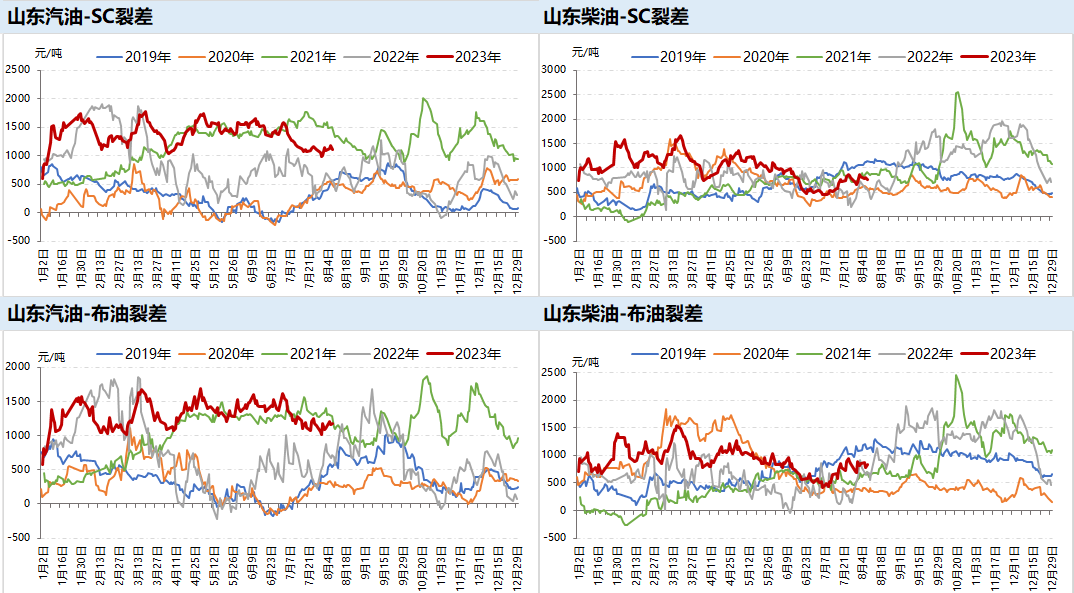

国内外成品油裂解价差

国内成品油及出行相关

1. 上海原油单边成交量日环比+4.73万手至21.63万手,SC2309合约成交15.51万手,占比71.69%, SC总持仓+6244手至7.66万手。

2. SC2309-Brent10合约价差波动运行,收报+1.4美元/桶,较前值+0.2美元/桶。

3. SC2309-2310合约价差再度上扬,收报+5.6元/桶,较前值+1.4元/桶;SC2309-SC2311合约收+11.7元/桶,较前值+2.6元/桶。