摘要

国内玉米短期挤出天气升水,而供给侧仍有支撑,需求端有旺季预期,玉米和小麦仍有抗跌性,预期二者的价差关系仍将影响由谁带动谁上涨。

一

玉米BACK结构,挤出天气升水

国内玉米现货价格高于期货价格的BACK结构之下,宏观温度、单产预期、国内替代品溢价等因素促使期货走势反过来影响现货情绪。近一个月来,国内频遭台风强降水天气,七月底的短暂平衡之后,是八月的第一周天气升水和第二周情绪降温,随后玉米和小麦(玉米首要替代品)的变现行为增多。

二

行业库存紧,进口到港晚

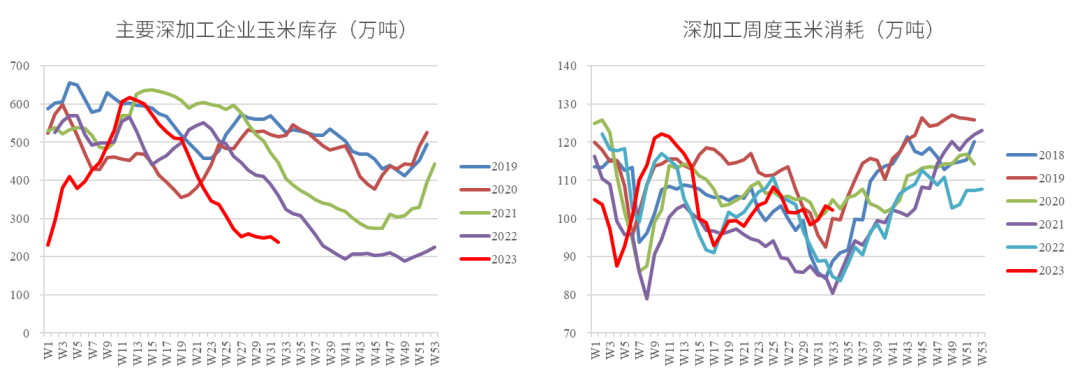

【行业库存紧】回归玉米自身基本面,首先是行业库存偏紧。一是以港口库存为代表的渠道库存,北港库存已是历史低位,广东港能量库存(内、外贸玉米+高粱大麦)亦跌破五年均值;二是下游饲料养殖企业库存和深加工企业库存,两者同样为近年来历史低位。

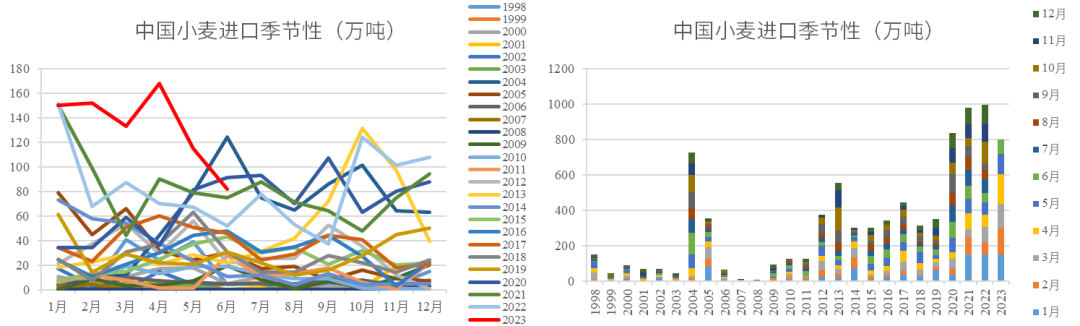

【总量需进口】国内肉蛋奶的需求增长促使养殖行业产能扩张,这些畜禽水产需要稳定的饲料供应,而饲料原料的主体——能量谷物,即玉米及其替代品(如高粱、大麦、小麦、稻谷等),形成以国内生产为主、国外进口为辅的供应格局。目前中国玉米进口依存度不到8%,高粱进口依存度大于60%,大麦进口依存度大于70%。中国在2020年开放进口美国玉米,玉米进口量在2020/21年度较往年度大增,逼近3000万吨,之后维持在1800万吨以上;高粱、大麦合计的年进口量自2013年起突破800万吨并数次达到2000万吨。

【进口到港晚】由于南北半球种植季节互补,今年打开巴西玉米进口渠道后,当下国内玉米供应的青黄不接,理论上可以巴西玉米到港来实现季节性互补,然而今年巴西玉米的晚收带来的是到港中国较晚的预期——8月11日,咨询机构Patria Agronegocios称,巴西二茬玉米收割率达到72.84%,2021年同期70.28%,2022年同期83.41%(播种提前开始),五年均值80.65%。

三

地区价差、品种价差、下游刚需

现货价差结构上,一是地区价差,玉米南北港口价差大体维持小幅倒挂,而华北玉米价格强于东北产地和南方销区;二是品种价差,华北小麦玉米价差仍然处于利于小麦饲用替代的区间,但是该价差八月以来呈现季节性回升走势。

【地区价差呈现华北玉米偏强,反映深加工生产刚需】

现货价格差异影响现货贸易流向,结合玉米深加工行业的产能分布,以及玉米库存低位现状,回顾三季度原料消耗回升的季节性规律,以及淀粉和酒精加工利润局部好转,推断华北玉米偏强的原因是当地玉米深加工企业的采购需要——深加工玉米库存低位建库阶段。

【小麦玉米价差仍为负数,反映小麦仍有饲用替代优势】

玉米饲用需求方面,由于生猪产能和存栏仍在高位,加之季节性建库经验,饲料玉米库存走势较难下降——养殖规模维持,需要玉米及其替代品。

【迎来传统需求旺季,后市小麦玉米比谁强】

饲料总量需求料难减,南方高粱和大麦长期替代,北方小麦已在替代,对玉米饲用需求而言难有新的利空。关于小麦饲用替代的窗口,需知道,小麦加工行业同玉米深加工行业都有三季度的传统旺季,小麦玉米价差的跟踪需要看二者当中谁的季节性上行力度更大。

四

“好小麦少了”

【减产】小麦面积增,单产减,总量减——据统计局数据,2023 年夏收小麦产量 13453 万吨,同比下降 0.9%;播种面积23059 千公顷,同比增长 0.4%;单产 5834.3 公斤/公顷,同比下降 1.3%。

【芽麦】对于玉米分析而言,玉米的主要替代品——小麦的粮源品质结构上的分化则更值得关注:小麦总产量低于去年同期,再有2500-3000万吨的芽麦产量基本得到市场认可,推导新作正常品质小麦处于一个供给偏紧的格局。

【储备】经过前几年的大幅抛储去库,小麦自身也进入到了储备补库的大周期中,前期轮出的小麦要在后期轮入补库。今年普麦部分区域毒素还是有超标的情况,且储备补库的质量标准较高,这是有利于正常品质小麦溢价的现象。

【进口】1-6月份小麦进口量大,考虑到全年配额限制,后期进口规模将明显受限。

五

登楼宏观,望需求

【宏观需求仍在去库周期】

当下距离2022年尚未满一年,宏观数据指标或低基数或高基数,为宏观视角看需求带来了一定麻烦,在研究利润类数据之外,通过观察货币流动性与社会融资、相关CPI与PPI、PMI、社会消费品零售中的餐饮业和批零业、原料存货与产成品存货,判断当下宏观需求仍处在去库存周期。

【在原料和产成品的库存季节性中找矛盾】

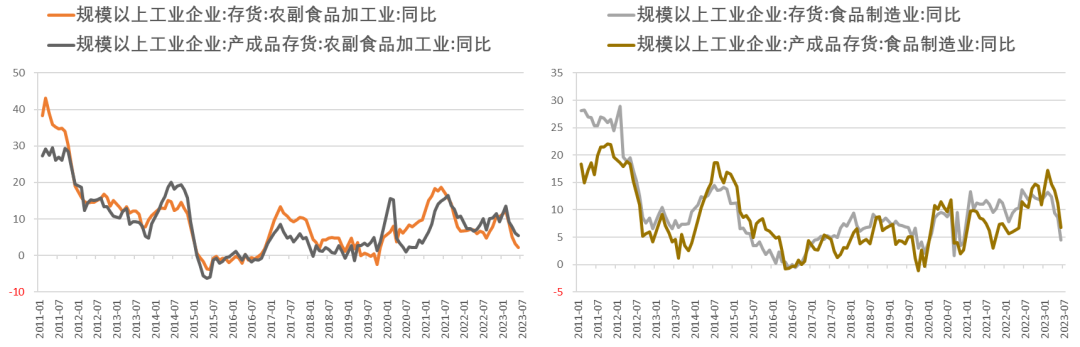

在规模以上工业企业的同比数据中,可以看到:

一是“农副食品加工业”的产成品存货和存货的增速在今年1-7月均为下降,季节性规律下二者或有一次较明显的三季度上行,结合相应存货增速下降幅度明显大于产成品存货,预期农副食品加工业的原料补库需求在旺季会有偏强表现;

二是“食品制造业”的产成品存货和存货的增速走势类似于农副食品加工业,但尚未出现两个增速下降幅度劈叉的情况;

三是“酒、饮料和精制茶制造业”的产成品存货和存货的增速在今年1-7月走势劈叉,产成品存货增速震荡上行,存货增速缓慢下降,后市在季节性规律下二者或有一次较明显的三季度上行,结合2022年以来的产成品存货整体增速明显弱于存货,该行业的开工预期在三季度或有较明显好转。

六

预期偏差

期货源于现货,在进口玉米到港和国产玉米新作上市前,基于需求旺季,玉米和小麦仍有抗跌性,预期二者的价差关系仍将影响由谁带动谁上涨,宜跟踪现货流通,关注政策调控和宏观情绪。