概述:2023年如白驹过隙,不知不觉迈入了新的一年,回首过去的一年玉米副产品市场可谓跌宕起伏、饱经风霜。传统旺季需求不及预期,整体市场消费下滑明显,使得深加工企业价格在年末大幅下调。展望2024年,上半年需求面仍将缓慢恢复,恢复的具体情况是影响价格的重要驱动因素。下面小编将从价格、供应、需求等基本面出发回顾23年市场并对24年进行浅析。

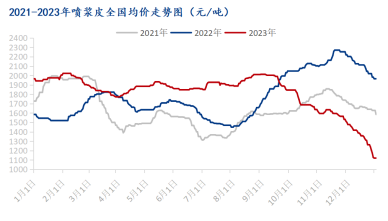

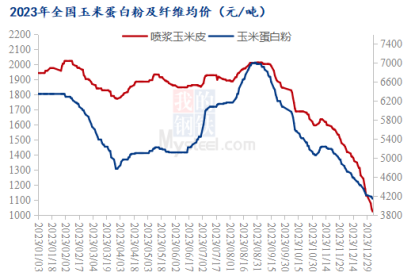

价格回顾:2023年玉米副产品市场蛋白粉及纤维整体重心下移,价格在年末快速下跌。截至2023年12月31日全国蛋白粉均价4210元/吨,较年初下跌2195元/吨,跌幅34.27%;喷浆玉米纤维全国均价1126元/吨,较年初下跌839元/吨,跌幅42.70%,玉米胚芽粕全国均价1500元/吨,较年初下跌1000元/吨,跌幅40%。价格下调的主要原因受豆粕、玉米、供需多方因素影响。

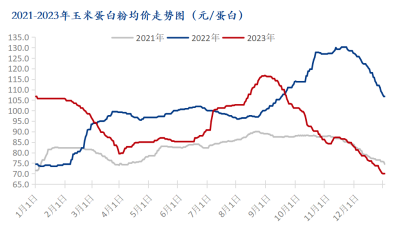

具体来看:全年玉米蛋白粉价格呈现“N”型走势,整体以行情变化划分为三个阶段,第一阶段自1月初-3月末,市场供需两端利空云集,价格快速下跌。饲企买涨不买跌的情绪在年前多刚需为主,年后市场仍表现平淡,需求上饲料厂饲料销量下滑,终端养殖补栏积极性一般,采买节奏放缓需求平淡,豆粕也对其行情支撑不足,价格始终处于低位走势。第二阶段自4月初-8月末,价格缓慢增长至八月下旬达至最高点。行情一改一季度疲态,原因在于玉米淀粉前期生产持续亏损,深加工企业被动停机减产豆粕现货价格持续上涨,两者价差拉大,蛋白粉性价比优势明显叠加水产料开始启动,禽料同时上量,目前无论是时间节点还是实际需求都达到了质变,饲料厂建库积极性有所提升,下游需求向好发展,但五月初出现小幅下跌,需求上反刍料临近淡季,而水产料也迟迟未上量,导致整体饲料厂库存保持都比较低,叠加豆粕近期现货快速下跌,利空玉米蛋白粉行情,下游拿货积极性差。但到了6月中下旬,原料玉米、豆粕及厂家库存减少等情况都对玉米副产品形成强有力的助推。涨至8月阶段性降温,行情在高位涨价后随需求影响偏弱震荡运行,需求不见回暖叠加开机率渐升,重重利空之下,价格向下发展。第三阶段自9月初至12月末,终端需求疲软,供需矛盾升级。价格不断跌破年度低位,十月份开始新季玉米集中上量 成本端支撑较弱,甚至在“金九银十”的传统需求旺季由于弱需求现实的拖累下成交情况惨淡,临近年末也未有回暖,厂家受库存量大影响,竞价吸引成交,另一方面豆粕及玉米端行情持续走弱,使得下游看空后市,买货积极性较低。

供应回顾:据 Mysteel对全国主要91家玉米深加工企业(含淀粉、氨基酸企业)调查数据显示2023年全年玉米蛋白粉产量为232.98万吨,玉米纤维产量为543.62万吨,共计776.6万吨,较去年同比上涨4.51%,产量高于2022年全年水平,一季度低位震荡上行在四季度到达最高水平。分两个节点来看,上半年玉米淀粉行业一直处于深度亏损阶段,年春节假期期间,企业检修数量与时间均较2022年有大幅增加与延长,也直接导致玉米副产品的供应较往年同期相应减少,到了下半年淀粉需求回升,深加工企业连连提产增量,使开机不断冲至高位。

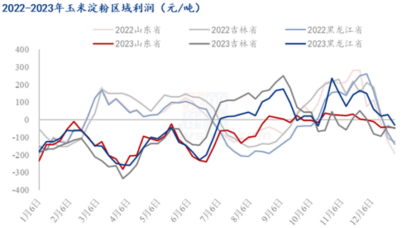

企业利润回顾:截至12 月吉林玉米淀粉对冲副产品平均利润为-64 元/吨,环比降低 59 元/吨;山东玉米淀粉对冲副产品平均利润为-35 元/吨,环比降低 57 元/吨;黑龙江玉米淀粉对冲副产品平均利润为 20 元/吨,环比降低 114 元/吨;2023农历年期间,上半年玉米淀粉不断下跌在下半年开始有所回暖。所以,从整个玉米淀粉行业来说,2023年1-6月经历寒冬后从七月开始不断转好盈利。

需求回顾:

禽料方面:2023年全国白羽肉鸡均价4.30元/斤,同比下滑1.83%;全国白羽肉鸡价格整体呈涨后震荡回落的走势。分三阶段来看1-4月份价格呈现整体上行走势,价格也在3月底4月初达到历史高点。养殖端在资金紧张和补栏成本高位的背景下,整体补栏情绪不足;且受季节性因素影响,养殖成绩有明显下滑,鸡肉产量走低。4-7月份,4月初毛鸡价格高位震荡,鸡源不足是价格最大的支撑,但随着二季度鸡源的逐步增量,供应面由利多转利空,毛鸡价格开启了下行通道,市场上充斥着普遍的看空情绪,工厂库存攀升后加速了毛鸡价格的下滑。7月底到春节前,伴随着低价生猪压制和终端消费的低迷,经销端持续看空市场,下游产品流通受阻成为整个4季度行情的最大压制因素。

生猪方面:2023年生猪价格持续低迷,行业长期处于亏损状态,市场心态波动较大。年均价较2022年同期相比下跌3.77元/公斤,跌幅为20.05%。年内市场偏低位运行。根据时间来看,年初春节前备货行情支撑猪价上行,但节后需求惯性回落,价格开始下跌。二季度整体延续震荡偏弱态势,市场供应相对充裕,年内价格持续低位,在7月下旬开始震荡上行。主要是养殖端惜售挺价,屠企采购不畅,加上二育入场活跃,叠加情绪助推猪价上行。涨价后市场出栏节奏平缓,社会场认卖积极性不高,而需求仍待复苏,行情偏弱震荡。开学季及双节前备货短暂支撑,但双节后市场出栏节奏恢复,供应端仍较充足。四季度至今消费表现相对疲软,腌腊等需求不及预期,行情承压震荡。

相关品种回顾:

豆粕方面:2023年以来,豆粕市场价格整体高位运行,价格处于3800-5100元/吨区间震荡。截止11月10日,国内豆粕现货均价为4198元/吨,较年初价格下跌543元/吨,跌幅11.45%;同比2022年同期下跌1528元/吨,跌幅26.69%。年初豆粕价格大幅高于往年同期水平,春节后跟随大豆供应持续增加现货价格一路下探至3803元/吨。2-3月豆粕现货价格延续震荡下跌趋势,豆粕库存也逐步累库上升,同时受到饲料企业春节备货基本结束,下游需求有所转弱。4-6月份,受USDA公布美豆季度库存报告利多影响,豆粕价格跟随美豆出现上调,但很快由于天气情况炒作现货价格又随之趋跌。7-9月后随着大豆到港减少和美豆天气炒作,豆粕价格开始攀升上涨。9-10月进入双节备货期,需求带动豆粕现货价格进入上涨通道。10-11月随着大豆供应增加和豆粕下游购销积极性较弱,国内豆粕价格一路走跌。12月国内基本面偏弱,延续下跌趋势。

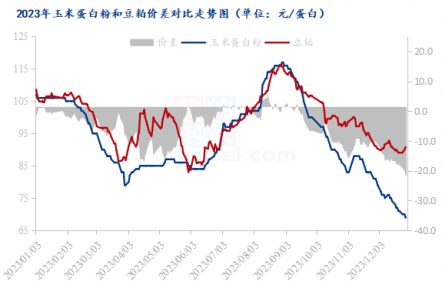

从玉米蛋白粉与豆粕单蛋白价差来看,以山东市场为例,蛋白粉及豆粕在八月底价格均处于年内高位,在上半年豆粕的单蛋白价格基本都处于玉米蛋白粉之上,属于合理价差区间,到了下半年开始逆转,尤其是12月当月,蛋白粉低于豆粕18-21元/蛋白的价差区间。

玉米方面:2023年全国玉米均价参考2507元/吨,为年内最低点。最高点和最低点之间相差431元/吨。运行呈现“跌-涨-跌”的趋势。1-5月玉米价格呈现下跌趋势,1月饲料企业建库后市场购销活动减少,玉米价格较为平稳。2月春节后饲料企业、深加工企业以消化库存为主,采购意愿偏低,玉米价格下跌。3月上量较大,供应偏松,另外受到小麦价格大跌带动,玉米和小麦价格联动下跌。5-8月呈现上涨趋势。随着供应压力逐渐减小,5月下旬开始触底反弹。6月份随着供应收紧,并且小麦、芽麦价格持续上涨,玉米价格整体呈现上涨趋势。9-12月,新粮上市以来,玉米价格快速下跌趋势,整体市场供应格局较为宽松。养殖终端受非洲猪瘟影响,需求低迷,饲料企业采购意向消极,适量采购。

二、2024年玉米副产品市场行情展望

全年玉米副产品市场变化莫测,经历潮涨潮落,终在需求的限制下,拉上了帷幕。

那么展望2024年,供应需求,豆粕玉米仍将影响玉米副产品价格变化。预计1-2月深加工企业供应仍处于较高水平,春节期间累库情况可能存在。年前需求难有回暖迹象,或在三月中旬水产料开始上量带动需求及消费,行情有所抬头,但需要重点关注的是豆粕端,未来豆粕行情的波动性行情仍会延续。若2024年上半年南美大豆丰产逐步兑现,CBOT大豆主力合约重心或将降至1200美分/蒲一线,但期间也会因天气炒作造成期价的反复拉锯。根据玉米蛋白粉与豆粕价格关联度来说,豆粕价格的涨跌在新的一年仍然是副产品影响的重心,建议市场把握好行情热点,开启新征程,书写新篇章。