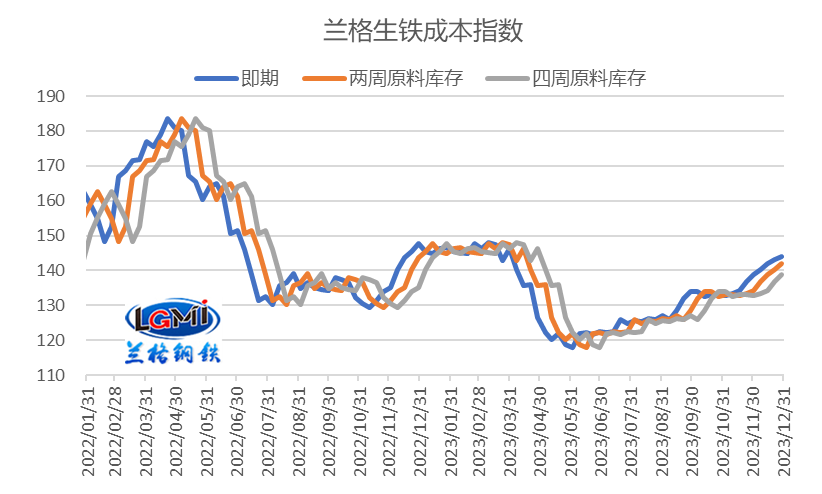

随着原料价格波动,不同原料库存周期成本差异明显。为了便于客户了解不同库存周期的成本变化,兰格钢铁研究中心对即期购买原料、两周原料库存、四周原料库存的成本指数进行对比,如图1所示。从图可以看出,因原料价格保持平稳向上,2023年12月份即期、两周库存原料、四周库存原料测算成本均呈现逐步上移特征。

图1 兰格生铁成本指数走势图

从月度均值表现来看,据兰格钢铁研究中心监测数据显示,2023年12月份即期原料成本指数为141.6,较上月同期上升5.5%;两周库存原料成本指数为138.4,较上月同期上升4.0%;四周原料库存成本指数为135.2,较上月同期上升1.5%。

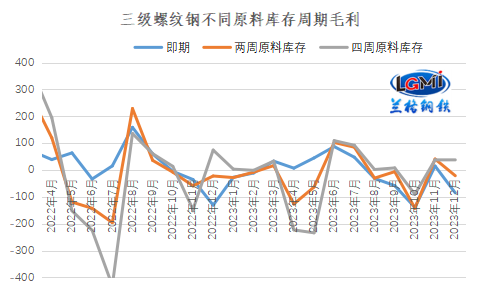

2023年12月份钢企吨钢毛利不同周期有所分化

2023年12月份,兰格钢铁综合钢材价格指数月均值为4272元/吨,较上月上涨1.4%;其中,螺纹钢月均价格为4062元/吨,较上月上涨1.1%;热轧卷板月均价格为4134元/吨,较上月上涨2.3%;即期、两周、四周库存原料平均成本上升幅度在1.5-5.5%,因而三级螺纹钢、热轧卷板测算毛利大多有所转弱。

从三级螺纹钢来看,即期、两周、四周库存原料成本测算12月份三级螺纹钢盈利幅度分别为-85元/吨、-21元/吨及41元/吨,三级螺纹钢即期及两周库存原料测算毛利均由盈转亏,而四周库存原料测算毛利略有改善,较上月增加3元/吨(详见图2)。

而从热轧卷板来看,即期、两周、四周库存原料成本测算12月份热轧卷板亏损分别为185元/吨、121元/吨及59元/吨,即期、两周库存原料亏损幅度分别较上月扩大59元/吨和21元/吨;四周库存原料亏损幅度较上月收窄45元/吨。可见,随着原料价格的逐步上涨,库存周期越长,成本相对低,盈利较好;而库存周期越短,成本越高,盈利越差。

图2 三级螺纹钢不同原料库存周期毛利水平变化

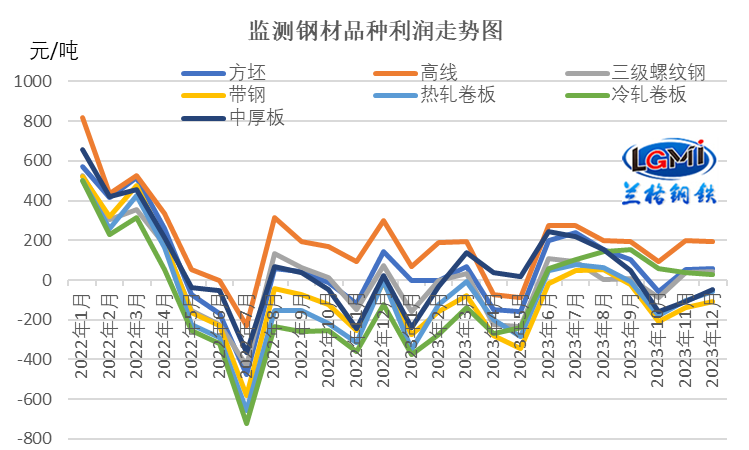

以四周原料库存测算各品种的毛利表现来看,随着各品种的价格涨幅差异,12月份四周库存原料测算品种毛利有所分化,大部分品种有所改善,小部分品种有所转差;兰格钢铁研究中心监测数据显示,监测的七大品种月均毛利中,方坯、三级螺纹钢、带钢、热轧卷板、中厚板毛利有所改善,改善幅度在2-61元/吨之间,高线、冷轧卷板毛利有所转差,毛利收缩幅度在4-10元/吨。

图3 主要钢材品种(四周原料库存)毛利水平

总的来说,2023年12月份在钢厂减产效果显现、下游需求放缓、原料成本稳步上升、钢材均价小幅上涨等多重因素的共同影响下,预计12月份钢铁行业统计发布利润数据状况将弱于11月份。

2023年12月份钢铁原料价格继续上移

2023年12月份以来,铁矿石价格呈现震荡偏强运行态势。据兰格钢铁网监测数据显示,从均值来看,12月份,铁矿石价格有所上涨。唐山地区66%品位干基铁精粉均价为1201元/吨,较上月上涨61元/吨,涨幅为5.4%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场均价为1003元/吨,较上月上涨23元/吨,涨幅为2.3%。

焦炭方面,2023年12月份焦炭价格第三轮提涨落地。据兰格钢铁网监测数据显示,从均值来看,12月份唐山地区二级冶金焦均价为2362元/吨,较上月上涨212元/吨,涨幅9.9%。

废钢方面,2023年12月份废钢价格呈现震荡上行态势。据兰格钢铁网监测数据显示,从均值来看,12月份唐山地区重废均价为2743元/吨,较上月上涨99元/吨,涨幅3.7%。

在铁矿石、焦炭、废钢均价上行带动下,成本水平继续上移。兰格钢铁研究中心成本监测数据显示,使用2023年12月份购买的原燃料生产测算的兰格生铁成本指数为141.7,较上月同期上升5.5%;普碳方坯不含税月度平均成本较上月同期增加144元/吨,环比上升4.5%。

2024年1月份以来,铁矿石价格冲高回落,焦炭价格两轮提降落地,废钢价格仍维持高位,原料成本后期将面临一定回落压力。

2024年1月份钢企盈利或面临收缩压力

从国外环境来看,外部环境仍然复杂严峻,全球制造业PMI在收缩区间持续运行,反映全球经济呈现复苏的稳定性较弱,恢复动力仍然不足。

从国内环境来看,国内经济运行持续回升向好,但外部不稳定不确定因素依然较多,国内需求仍显不足,经济回升向好基础仍需巩固。

从供给端来看,受政策预期增强、需求不断减弱、成本支撑增强等因素的共同影响,国内钢铁生产企业产能释放意愿仍将维持低位,预计2023年12月份国内钢铁产量将会延续下降。据兰格钢铁研究中心估算,2023年12月份全国粗钢日产将降至250万吨以下的水平。2024年1月份随着冬季深入、需求萎缩,粗钢日产或继续呈现低位运行态势。

从需求端来看,稳增长政策下基建投资仍有望维持较高增长,但房地产投资仍延续负增长态势,同时随着冬季深入及春节假期临近,建筑钢材需求将明显减弱。此外,制造业景气度下滑及订单指数下滑,制造业用钢需求也有所承压。

综合来看,整体市场仍受到多重因素的影响,地缘冲突短期扰动、国内经济潜力明显、内生动力韧性强劲、供需关系延续双弱、冬储意愿依然不足、成本支撑韧性转弱等因素都将影响着市场行情的走势。兰格&腾景钢铁大数据AI辅助决策系统预测,2024年1月份国内钢铁市场将呈现冲高回落、高位震荡的行情。

从成本端来看,随着焦炭价格走弱,原料成本韧性不足。兰格钢铁研究中心预计2024年1月份钢企盈利难以有效改善,或仍面临进一步收缩压力。(兰格钢铁研究中心王国清原创文章,转载务必注明出处)