热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:芝商所CMEGroup

摘要:上周主要联储官员表态还是相对鸽派,同时美国经济数据仍然表现出一定的韧性,同时周后期公布的PCE指标继续下滑,这都使得市场进一步交易降息倾向较为明显,同时也在定价明年软着陆,没有衰退或者仅有浅衰退。

核心观点

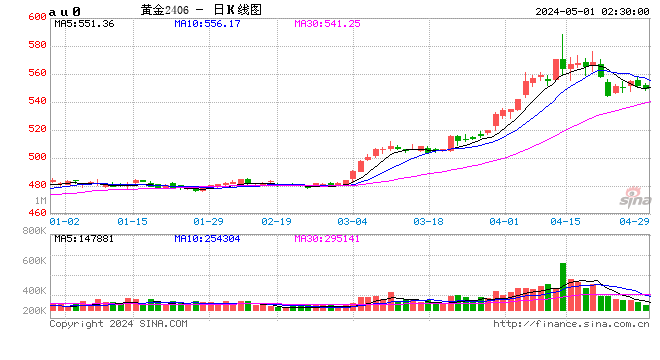

1、上周贵金属与铜价整体偏强运行

贵金属方面,上周COMEX黄金上涨1.51%,白银上涨1.24%;沪金2402合约上涨0.86%,沪银2402合约上涨1.31%。主要工业金属价格中,COMEX铜、沪铜分别变动+0.58%、+0.86%。

2、通胀走弱、降息交易继续

上周主要联储官员表态还是相对鸽派,同时美国经济数据仍然表现出一定的韧性,同时周后期公布的PCE指标继续下滑,这都使得市场进一步交易降息倾向较为明显,同时也在定价明年软着陆,没有衰退或者仅有浅衰退。

3、降息交易支撑贵金属价格维持强势

上周美国包含GDP、核心PCE等经济数据再度超预期回落,降息交易有所延续,贵金属价格随之维持偏强态势。虽然周内联储官员的发言试图转变降息预期,但并未对此造成显著影响。目前来看,美国通胀数据的表现维持放缓,但仍需注意可能存在反复的风险

一、基本金属市场复盘

COMEX和沪铜市场观察

上周COMEX铜价延续反弹格局,全周小幅上涨。上周主要联储官员表态还是相对鸽派,同时美国经济数据仍然表现出一定的韧性,同时周后期公布的PCE指标继续下滑,这都使得市场进一步交易降息倾向较为明显,同时也在定价明年软着陆,没有衰退或者仅有浅衰退。

SHFE铜价小幅反弹,还是跟随外盘反弹节奏为主,仅有周后期国内商品情绪上有所risk on,铜价跟随其他工业品上涨,略比海外更强。目前我们认为国内仍然相对平稳,市场对政策也没有明显期待,但是国内精铜消费却表现尚可,在这种情况下宏观氛围的稍微改善就会对价格形成一定提振。

期限结构方面,COMEX铜价格曲线较此前向上位移,价格曲线近端基本维持contango结构。上周COMEX北美库存继续维持下降格局,目前又来到历史性低位水平附近,后续低库存之下回到back结构的概率较大。

SHFE铜价格曲线较此前向上位移,价格曲线的back结构在换月后有所收敛。随着12月合约平稳结束,目前月差进一步走强的空间在变小,主要在于临近年底和农历新年,消费季节性转弱开始,大去库的空间也有限,月差表现的空间也相对有限。

持仓方面,从CFTC持仓来看,上周非商业空头持仓占比环比继续增加,多头持仓占比继续下降。目前空头占比回升至近期中位数附近,考虑到持仓数据的滞后已经近期的上涨,预计目前空头占比可能已经回落至相对低位水平。

图1:CFTC基金净持仓

二、贵金属市场复盘

1.贵金属市场观察

上周COMEX贵金属价格整体偏强运行,COMEX金银整体于2029-2083美元/盎司、23.9-24.9美元/盎司区间内运行。上周美国包含GDP、核心PCE等经济数据再度超预期回落,降息交易有所延续,贵金属价格得以支撑,最高分别上涨至2083美元/盎司、24.89美元/盎司。

2.比价与波动率

上周,白银与黄金共振上行,金银比窄幅震荡;铜与黄金共振上行,金铜比窄幅震荡;原油价格小幅回升,金油比环比下行。

图2:COMEX金/COMEX银

黄金VIX周内小幅走强,降息交易的持续推动短期内黄金波动率再度回升。

图3:黄金波动率

近期人民币汇率影响较前期有所减弱,上周黄金与白银内外价差有所回升,黄金与白银内外比价窄幅震荡。

图4:贵金属内外价差

三、市场前瞻

周后期国内商品情绪上有所riskon,铜价跟随其他工业品上涨,略比海外更强。目前我们认为国内仍然相对平稳,市场对政策也没有明显期待,但是国内精铜消费却表现尚可,在这种情况下宏观氛围的稍微改善就会对价格形成一定提振。

降息交易持续,贵金属价格依然偏强,经济数据依旧支持联储的鸽派表态,关注美国经济韧性可能带来的降息时点推迟的风险。