热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

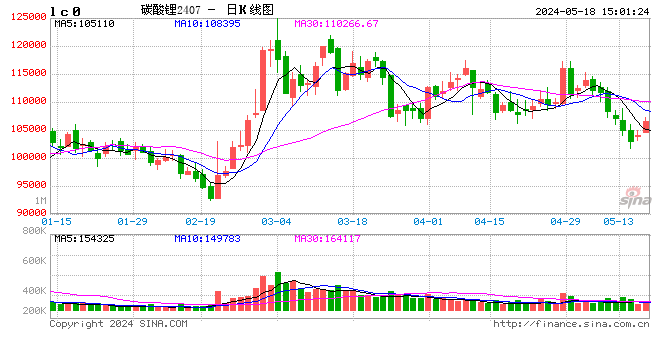

早盘收盘,国内期货主力合约互有涨跌。集运指数(欧线)涨超3%,尿素、焦煤、沪银、菜油、棕榈油、豆油、纯碱、苹果涨超1%。跌幅方面,碳酸锂跌超5%,沪锡、苯乙烯(EB)跌超3%,铁矿石跌超2%。

据悉有大厂有放货意愿,碳酸锂整体仍以偏空思路对待

供应方面,据悉部分代工受到订单减少和利润问题有所减产,周度产量环比有所走弱。此外,据悉有大厂有放货意愿。同时,矿端价格延续下跌,据悉少量矿成交价或在1500美元/吨左右,低价矿陆续到港,成本曲线有所下移,澳矿发运、锂矿港口库存以及智利锂盐发运和都环比增加,资源端供应宽裕。

需求方面,依旧仍未见亮点,终端新能源汽车销售环比放缓,正极厂排产环比或仍将有所走弱。截止11月23日,库存方面来看,整体库存量环比延续增加,下游库存有所消化,但购货/备货意愿或进一步降低。基本面来看边际变化上供应有所减少,然而需求维持弱势,下游有进一步收紧库存的动向,同时市场关于交割问题的担忧降低,整体仍以偏空思路对待,谨防资金和情绪扰动,后市建议关注现货动向,并持续关注持仓情况。(光大期货)

集运指数期货11月的回调期基本结束,关注12月的现货强势期

11月内,缺乏货量支撑下,指数在涨价后的回调是可以预见的,眼下的市场可能对于这一回调较为敏感。我们预计在12月4日前,SCFIS指数可能不会向下突破750点(12月4日的指数或以企稳,小幅上涨收场)。

在12月1日生效的第二轮涨价后,运力排名前三的班轮龙头(MSC、马士基、达飞)全部宣布在12月中旬生效第三轮涨价。相较于第二轮的价格,第三轮涨价幅度大致在5%~10%间。

由于12.4标的指数的样本区间中绝大部分船期安排在11月,故12.4的SCFIS将不会完全兑现第二轮涨价。类似于本月,第二轮涨价将在12.11的SCFIS上兑现,高度可能突破900点。第三轮涨价则更多体现在12.25发布的SCFIS指数上,其高度可能在950~1000点,甚至存在突破1000点的可能。

同时,第三轮涨价对于3、4月的终点预期也有着影响。第三轮涨价或明显延长运费现货市场的强势期,这一强势期可能持续到1月中下旬的春节假期前。自然,强势期的延长意味着可供运费下跌的时间缩短,3、4月的终点预期可能高于眼下市场的普遍悲观预期。我们目前预期届时的现货均价可能在450~550$/TEU或900~1000$/FEU的大致区间。(大致对应600±40点的SCFIS)(中信建投期货)