来源:中信建投期货微资讯

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者|胡鹏 中信建投期货能源化工分析师

本报告完成时间 | 2023年11月7日

摘要

全文摘要:

本文主要对2023年1-10月纯碱市场运行逻辑进行复盘,并就供应扰动背后的深层次逻辑进行了梳理。2023年纯碱需求持续增加,供应端的扰动是价格的主要驱动因素。产业链上下游博弈、产业与金融资本的博弈是价格波动的核心原因。

基于供需分析和市场博弈的考虑,2024年纯碱供应增量将远高于需求增量,价格波动幅度或明显低于2021-2023年,价格大概率在氨碱法成本附近运行,盘面价差结构将逐步转向contango结构。

后市展望:

基于纯碱价格的展望,建议投资者降低对纯碱的预期,并密切关注累库速度、原燃料价格变动。

从投资策略来讲,若纯碱期货价格运行在氨碱法成本附近,建议观望为主;若期货价格大幅下跌尤其是氨碱法亏损较为严重的时候可适当关注超跌反弹机会。上游企业在盘面利润超过500的时候关注远月做空机会,下游企业在盘面价格跌至联碱成本附近可关注买入套保机会。近期上游企业可在现货价格附近卖出SA2312合约,或卖出执行价在1980上方的SA2401看涨期权。

风险提示:

新产能投放不及预期、纯碱企业检修超预期等。

正文

2023年以来,纯碱价格波动剧烈,驱动更多来自于供应端:4-5月远兴能源新装置投产预期主导期现价格下跌,7-8月新装置投产不及预期和老装置检修超预期驱动价格大幅反弹,9-10月新装置陆续投产带动价格下行。10月底11月初,市场再度转向交易新装置投产滞后于预期和价格快速下跌背景下老装置的检修预期。10月30日纯碱主力合约SA2401一度涨超5%,11月3日SA2401一度涨超3%,11月6日SA2401一度涨超4%。纯碱供应故事不断,背后的驱动和逻辑究竟为何?产业和普通投资者如何应对?本文主要就上述问题进行探讨。

一

复盘:需求稳增,供应扰动不断

2023年以来,纯碱市场的驱动主要在于供应端,新产能投放进度和已有装置的检修对价格影响巨大。可预见的是,2024年,供应端仍将是纯碱市场的主导因素。

从需求端来看,2023年国内纯碱需求呈现稳定增长的趋势,光伏玻璃贡献主要增量需求。根据工信部数据,2023年1-8月,国内光伏玻璃累计产量1594万吨,同比增加65.5%,其中8月产量222万吨,同比增加56.6%。折合纯碱需求,2023年1-8月光伏玻璃产量增加带动纯碱需求增加约126万吨,预计全年光伏玻璃带来纯碱增量需求190-200万吨。国家统计局数据显示,2023年1-9月,国内平板玻璃产量为3600万吨,较去年同期减少272万吨,折合纯碱需求减少54万吨;其中9月玻璃产量437万吨,同比增加2.78%。

截至2023年11月3日,国内浮法玻璃在产日熔量为171810T/D,光伏玻璃在产日熔量为955560T/D,二者之和为267370T/D,折合纯碱需求每天超过5.3万吨。按照最新的需求测算,国内纯碱的周度需求量约62万吨。最新的浮法+光伏日熔量之和接近27万吨,较年初的24万吨增加近3万吨。

复盘可知,2023年1-10月,国内纯碱需求稳定增长,供应端扰动较为明显。2023年1-3月,纯碱供需紧平衡,期现价格高位震荡运行,期间国内纯碱周度产量在60-63万吨附近,生产企业库存在25-35万吨区间;4-5月,市场交易逻辑转向远兴能源的500万吨天然碱投放预期,纯碱期货和现货价格跌幅近1000元/吨,期间产业博弈、现货负反馈是主要的下跌驱动,期间国内纯碱周度产量在59-63万吨区间内,生产企业库存从25万吨升至53万吨;6月,纯碱市场驱动不足,价格低位震荡整理,期间周度产量持稳至60-61万吨,上游库存从53万吨下降至43万吨;7-8月,市场转向交易已有装置的超预期检修和远兴能源新产能投放不及预期,纯碱价格大幅拉升,期间纯碱市场从供需平衡转成供过于求,周度产量在54-58万吨,上游库存从43万吨下降至14万吨;9-10月,随着纯碱进口增加、远兴一二线顺利达产,纯碱市场供需关系逆转,期现价格大幅下跌。

简言之,2023年1-10月纯碱市场的行情可以归纳为“过剩预期先行价格大跌、供应增加不及预期价格大涨、过剩预期兑现价格大跌”。

二

思考:价格超常波动背后的博弈

近三年纯碱价格波动加剧,其本质是产业链上下游之间、产业与资本的博弈加剧。

2.1 上下游博弈:成本支撑与利润分配

近三年纯碱价格大幅波动,本质上是供需决定方向,产业链景气度决定价格运行幅度。产业链的博弈主要是对利润的分配。2016-2019年,国内纯碱价格运行区间在1300-2300元/吨,氨碱法现货利润在0-1000元/吨内波动;期间浮法玻璃运行区间为1100-1600元/吨,玻璃平均利润在-100至400元/吨,纯碱利润情况整体好于玻璃。2020年5月开始,国内玻璃价格一路向上,2021年7月一度上涨至3163元/吨,期间浮法玻璃的现货生产利润“狂飙”, 玻璃平均利润从80元/吨升至1500元/吨;而纯碱在此阶段表现惨淡,氨碱法利润在-500到600元/吨区间内波动,区间内纯碱有近6个月时间处于亏损状态。2021年8月至2023年3月,纯碱现货利润升至高位,氨碱法利润一度从600元/吨升至1800元/吨,而玻璃利润大幅缩水,从1500元/吨跌至-200元/吨,区间内玻璃有近10个月处于亏损状态。2023年4-10月,纯碱玻璃产业链利润再度重构,纯碱利润波动较大,但整体呈现下降趋势,氨碱法利润从4月份的1000元/吨缩水至10月末的600元/吨;在“保交楼”等政策利好下,玻璃价格企稳回升,玻璃利润由负转正,10月末玻璃平均生产利润为435元/吨。

整体来看,过去7年,国内纯碱的利润情况有6年好于玻璃,主要是得益于过去数年纯碱的产能增长较为有限,年产量在2600-2900万吨区间内波动,而下游浮法玻璃和光伏玻璃产能出现明显增加,尤其是2021年以来,下游需求出现快速增长。2020年下半年以来,国内浮法玻璃平均利润突破500元/吨并一度升至1500元/吨,浮法玻璃利润飙升打开了纯碱价格向上的空间,2021年四季度氨碱法利润突破1000元/吨,并有较长的时间维持在1000元/吨上方。

从产业大周期来看,任何品种的暴利或亏损均是难以长期维系的。利润上升会驱动开工率提升和新产能投放,利润将明显回落;现货亏损会导致现有企业降低开工率甚至退出市场,均价和利润回升。从产业链上下游博弈来看,纯碱和玻璃产业链一方利润高位、另一方利润为负的时间均较少,成本支撑在产业大周期内通常较为有效。当利润为负尤其是亏损幅度达到200元/吨附近的时候,生产成本较高的纯碱和玻璃企业通常会降低开工率减少亏损,由于纯碱的产量调节更加灵活,纯碱的亏损时间通常少于玻璃。因玻璃冷修成本较高,企业不会轻易选择冷修,其亏损持续的时间通常较长。

着眼于当下,浮法玻璃当前平均利润超过400元/吨,日熔量升至171800T/D,光伏玻璃日熔量升至95560T/D,下游需求持续增加对纯碱形成利好。但纯碱行业持续三年的高利润使得行业开工率提升、产能增加,2023年纯碱行业已新增近400万吨产能,年内仍有近300万吨产能拟投放,内外价差使得进口增加,国内纯碱利润向下修正进程仍未结束。若新产能顺利投放,2024年纯碱价格贴近高成本的氨碱法成本运行是大概率事件。

图表4是基于原盐、动力煤价格的不同价格给出的氨碱法参考成本。联碱法的纯碱单吨成本可用氨碱法减150进行简化测算。近三年秦皇岛动力煤均价为1020元/吨,华北原盐出厂价均价为315元/吨,按照此均价,氨碱法的生产成本为1770元/吨。考虑到国内经济运行状况,2024年动力煤均价或低于1000元/吨,按照900元/吨的动力煤、300元/吨的原盐测算,氨碱法成本为1685元/吨;按照800元/吨的动力煤、300元/吨的原盐测算,氨碱法成本为1650元/吨。

2.2 产业与资本博弈:产业逻辑VS交割逻辑

前文就纯碱产业链上下游博弈进行了分析,此处主要探讨产业和金融资本间的博弈。产业和金融的博弈,本质上是在供需博弈基础上多一个宏观博弈和交割博弈。

一方面,金融资本参与定价,通常会借助宏观的利好或利空助推价格涨跌,尤其是在距离交割时间较长的时候,现货和期货的基差可能给到一个较为夸张的数值。期间甚至会出现期货、现货价格短暂背离的情形。但随着上下游企业的参与,基差通常会快速修复。例如纯碱基差跌至-500的时候,上游企业在盘面进行卖出通常是较好的选择,可获得比现货更高的利润,期货价格通常会回落;当基差升至500上方,下游企业在盘面进行买入套保通常是较好的选择,可降低采购成本,期货价格反弹修复概率偏大。基差的宽幅波动,通常会增厚参与期货的实体企业的安全垫,对企业参与期货并不是一件坏事。

另一方面,当库存极高或者极低时,金融资本通常会利用交割机制助推价格的大幅下跌或大幅上涨,俗称“逼仓”。虽然主流市场对该行为避而不谈,但该行为主要是基于现货市场紧张程度、上游交货和下游接货意愿发生,本质上只是加速了期货定价的进程,并没有改变供需关系和价格运行方向。比较典型的就是SA2305合约摘牌前的持续下跌和SA2309合约摘牌前的持续上涨。对于实体企业而言,当现货流通货源极多或极少时,企业参与期货套保,应对潜在的逼仓行为予以警觉,防止价格超预期的大涨大跌。

事实上,当金融资本对实体企业产生明显的负面影响时,产业的反击也会导致金融资本出现较大的亏损。如2023年4-5月,纯碱期现价格在新产能未投放的背景下出现近千元/吨的下跌,且盘面价格跌破氨碱法成本。在此背景下,7-8月纯碱行业出现超预期的检修,大量做空头寸因此亏损。可预见的是,当金融资本的参与使得价格快速跌破成本后,行业的减产和挺价是大概率事件。预计2024年纯碱将出现多次“价格跌破成本、上游减产挺价、价格回升至成本、供应回升、价格下行”的反复。

站在当下时点,纯碱现货价格连续下行后迎来短期企稳迹象,最便宜的可交割货源在2150元/吨附近。截至2023年11月7日收盘,SA2311合约价格为2050元/吨,SA2312合约为1980元/吨,SA2401合约为1881元/吨。在现货出现企稳迹象和宏观氛围好转的背景下,期货近月合约反弹修复基差,也属情理之中。但11月的纯碱和8月的纯碱的基本面完全不同,再复制一轮8月的逼仓行情难度较大。

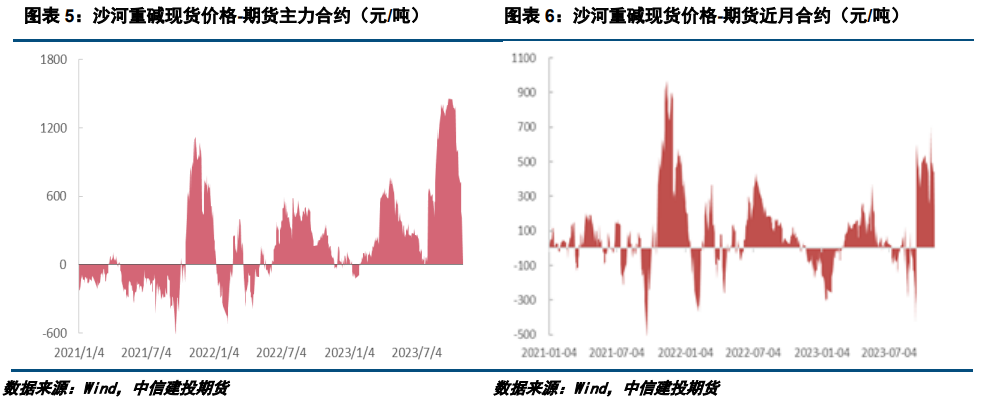

从月间价差来看,随着纯碱供需结构转向供大于求,纯碱期货的月间价差结构从9月初的完全back结构转向11月初的2312-2403合约back、2404-2407合约平水。9月份到11月份,纯碱的月间价差呈现收敛的态势,春节后的纯碱期货合约有转向contango结构的迹象,表明市场对于短期纯碱价格仍有较大分歧、对于中期价格下行具有一致性预期。短期近月合约呈现back结构,主要是因为当前纯碱库存增加但重碱累库幅度有限,且近期宏观改善,近月涨幅明显。

三

展望:均值回归,成本为轴

2021-2023年,纯碱一跃成为市场最活跃的品种之一,其沉淀资金长期居于市场前十。近三年纯碱行业景气度较好,价格波动较为剧烈,但高利润或难以持续,纯碱终将迎来供应端的考验。

从大周期来看,纯碱的高利润和光伏玻璃带来的乐观预期已经推动远兴能源、河南金山、连云港德邦、安徽红四方、湘渝盐化等企业投产新装置。2023年1-10月国内已投产近400万吨新产能,11-12月有近300万吨新产能拟投放,近25%的产能增速远超过当下6%/年的需求增速。此外,国内房地产行业连续三年下行,房屋开工面积大幅下滑将拖累2024年玻璃的需求,2024年玻璃利润下滑、产能收缩概率较大。供需影响下,2024年纯碱价格向下回归,利润缩水是大概率事件。

从博弈角度来看,低成本的天然碱和相对低成本的联碱新产能投放后,上游企业低价竞争最终完成产能出清概率较大。对于远兴能源而言,维持氨碱法部分亏损、天然碱小幅盈利的状况是最理想的策略,因其目的是通过获得退出企业的市场份额进行获利,而非让自身也陷入亏损。2024年纯碱价格跌破氨碱成本后,氨碱企业被迫检修、下游阶段性补库的概率较大,将对纯碱价格形成短期利好。但高库存影响下,纯碱的反弹持续性和力度不宜乐观。若金融资本参与导致纯碱跌幅超预期,上游企业会有超预期的减产,价格压力将明显减弱;金融资本参与导致纯碱阶段性反弹超预期,下游的玻璃企业可增加进口纯碱,进而增加对上游的话语权,价格反弹空间有限。综合来看,2024年纯碱的价格波动或明显低于2021-2023年,价格在氨碱成本附近运行是上下游均能接受的理想状态。价差方面,预计随着库存持续累积,纯碱价差结构将逐步转向contango结构。

四

应对:紧盯成本,适当“逆市”

基于纯碱供需关系的预测和潜在的市场博弈行为,建议投资者降低对纯碱价格的预期,并密切关注累库速度、原燃料价格变动。

策略方面,建议投资者严守“成本线下不追空、利润攀升不追多”的原则,若价格运行在氨碱法成本附近,建议观望为主;若期货价格大幅下跌尤其是氨碱法亏损较为严重的时候可适当关注超跌反弹机会。上游企业在盘面利润超过500的时候关注远月做空机会,下游企业在盘面价格跌至联碱法成本附近可关注买入套保机会。近期纯碱近月合约明显反弹,上游企业可在现货价格附近卖出SA2312合约,或卖出执行价在1980上方的SA2401看涨期权。